الگوهای پرایس اکشن یکی از مؤثرترین ابزارهای تحلیلی در بازارهای مالی هستند که به معاملهگران کمک میکنند تا براساس رفتار قیمتها تصمیمگیری کنند. این الگوها با تحلیل حرکات قیمتی، بدون استفاده از اندیکاتورهای پیچیده و تنها با بررسی نمودارهای قیمت و حجم معاملات، اطلاعات ارزشمندی را در اختیار معاملهگران قرار میدهند. در این مقاله، بهترین الگوهای پرایس اکشن را معرفی خواهیم کرد و نحوه استفاده از آنها در معاملات مالی بررسی خواهند شد. با ما همراه باشید.

پرایس اکشن (price action) چیست؟

پرایس اکشن به ویژگیهای حرکت قیمت یک دارایی اشاره دارد. این حرکات اغلب با توجه به تغییرات اخیر قیمت تحلیل میشوند. به عبارت ساده، معاملهگری براساس پرایس اکشن، روشی است که به معاملهگر اجازه میدهد تا بازار را بخواند و براساس حرکات اخیر و فعلی قیمت، تصمیمات معاملاتی ذهنی بگیرد، بدون اینکه بهطور کامل به شاخصهای فنی، متکی باشد.

این روش تحلیل، عوامل تحلیل بنیادی را نادیده میگیرد و بیشتر بر حرکت قیمتهای گذشته و اخیر تمرکز دارد؛ بنابراین استراتژی معاملهگری براساس پرایس اکشن به ابزارهای تحلیل تکنیکال وابسته است.

با توجه به اینکه معاملهگری پرایس اکشن به دادههای تاریخی اخیر و حرکات گذشته قیمت مرتبط است، تمامی شاخصهای تکنیکال مانند نمودارها، خطوط روند، باندهای قیمتی، اوجها برای مقاومت، فرودها برای حمایت، نقاط محوری و غیره براساس استراتژی کلی معاملهگر مورد بررسی قرار میگیرند.

ابزارها و الگوهای مورد استفاده توسط معاملهگر میتوانند شامل میلههای ساده قیمت، باندهای قیمتی، شکستها و خطوط روند باشند. حتی میتوانند ترکیبات پیچیدهتری از قبیل کندل استیکها، نوسانات و کانالها را شامل شوند. تفسیرهای روانشناختی و رفتاری معاملهگر و اقدامات بعدی او نیز نقش مهمی در معاملات پرایس اکشن ایفا میکنند.

بهعنوان مثال، فرض کنید یک معاملهگر سطح ۶۰۰ را برای یک سهام خاص تعیین کرده است. اگر سهامی که در نزدیکی ۵۸۰ در نوسان بوده است، سطح ۶۰۰ را بگذراند، معاملهگر فرض میکند که حرکت صعودی بیشتری در راه است و یک موقعیت خرید (long) اتخاذ میکند.

سایر معاملهگران ممکن است نظر مخالفی داشته باشند. زمانی که سهام به سطح ۶۰۰ میرسد، آنها فرض میکنند که بازگشتی در قیمت رخ میدهد؛ بنابراین موقعیت فروش (short) میگیرند.

هیچ دو معاملهگری یک حرکت خاص قیمت را به یک شکل تفسیر نمیکنند. هر معاملهگر تفسیر، قوانین شخصی و درک خود را از رفتار بازار دارد. این را با سناریوی تحلیل تکنیکال مقایسه کنید که رفتار و اقدامات مشابهی از سوی معاملهگران مختلف بهدنبال دارد، مثل زمانی که میانگین متحرک ۱۵ روزه یک سهم از میانگین متحرک ۵۰ روزه عبور میکند و معاملهگران موقعیت خرید میگیرند.

در اصل، معاملهگری براساس پرایس اکشن یک استراتژی معاملاتی سیستماتیک است که با استفاده از ابزارهای تحلیل تکنیکال و تاریخچه اخیر قیمت، معاملهگران را آزاد میگذارد تا در یک سناریوی خاص تصمیمات خود را بگیرند. معاملهگران پرایس اکشن براساس تحلیل ذهنی، فرضیات رفتاری و وضعیت روانی خود، موقعیتهای معاملاتی را اتخاذ میکنند.

الگوی برگشتی (reversal pattern)

الگوهای برگشتی در پرایس اکشن به الگوهایی گفته میشود که نشاندهندۀ تغییر جهت روند قیمت هستند. این الگوها به معاملهگران کمک میکنند تا زمانبندی مناسبی برای ورود یا خروج از بازار پیدا کنند. الگوهای برگشتی میتوانند در انتهای روندهای صعودی یا نزولی ظاهر شوند و معمولاً نشاندهندۀ تغییر از روند فعلی به یک روند جدید هستند. در ادامه، برخی از مهمترین و معروفترین الگوهای برگشتی را مورد بررسی قرار میدهیم.

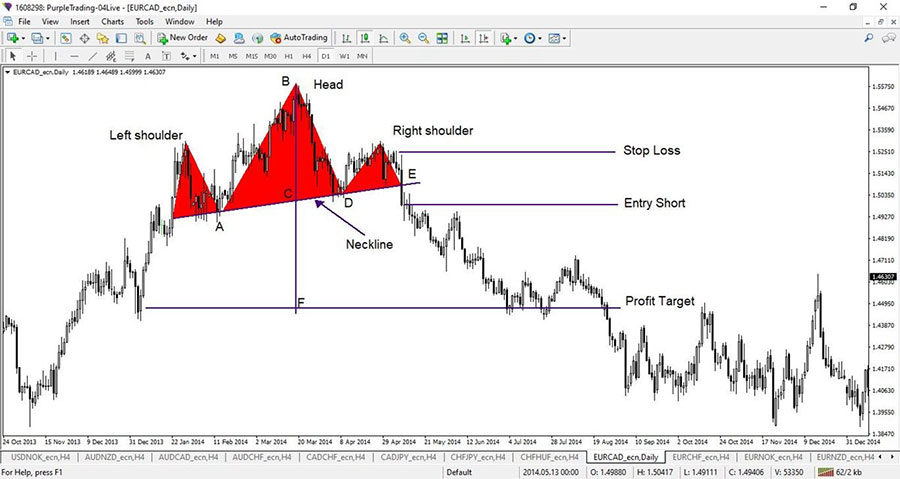

الگوی سر و شانه

الگوی سر و شانه یکی از بهترین الگوهای پرایس اکشن و معروفترین و معتبرترین الگوهای برگشتی در تحلیل تکنیکال است. این الگو اغلب در پایان روندهای صعودی ظاهر میشود و نشانهای قوی از تغییر جهت بازار بهسمت روند نزولی است. الگوی سر و شانه از سه بخش اصلی تشکیل شده است: شانه چپ، سر و شانه راست. این الگو بهدلیل شکل خاص خود، بهراحتی قابل تشخیص است و به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی برای معاملات خود پیدا کنند.

شانه چپ، اولین بخش از الگوی سر و شانه است. این بخش زمانی تشکیل میشود که قیمت پساز یک روند صعودی به یک نقطه اوج میرسد و سپس با یک بازگشت موقت، بهسمت پایین حرکت میکند. این بازگشت معمولاً تا حدودی از حرکت قبلی قیمت را اصلاح و یک کف موقتی را ایجاد میکند. این کف اولین نقطه حمایتی است که در تشکیل خط گردن (neckline) نقش دارد.

سر، بالاترین نقطه در الگوی سر و شانه است و پساز شانه چپ شکل میگیرد. قیمت پساز تشکیل شانۀ چپ دوباره بهسمت بالا حرکت میکند و یک اوج جدید بالاتر از شانه چپ ایجاد میکند. این اوج جدید، سر الگو را تشکیل میدهد. پساز رسیدن به این نقطه اوج، قیمت دوباره بهسمت پایین بازمیگردد و به نزدیکی خط گردن میرسد. این بازگشت دوم نشاندهندۀ ضعف در قدرت خریداران و آمادهشدن بازار برای یک تغییر جهت بزرگتر است.

شانه راست آخرین بخش از الگوی سر و شانه است و مشابه شانه چپ عمل میکند. پساز تشکیل سر و بازگشت قیمت به خط گردن، یک تلاش دیگر برای افزایش قیمت صورت میگیرد؛ اما این بار اوج جدیدی که ایجاد میشود پایینتر از سر و در سطحی مشابه با شانه چپ است. این نشان میدهد که بازار قادر به حفظ روند صعودی نیست و فشار فروش در حال افزایش است.

خط گردن خطی است که نقاط پایینی بین شانه چپ، سر و شانه راست را به هم متصل میکند. این خط نقش مهمی در تأیید الگوی سر و شانه دارد. زمانی که قیمت به زیر این خط میشکند، سیگنال قوی برای تغییر روند از صعودی به نزولی صادر میشود. معاملهگران معمولاً در این نقطه، وارد موقعیت فروش میشوند.

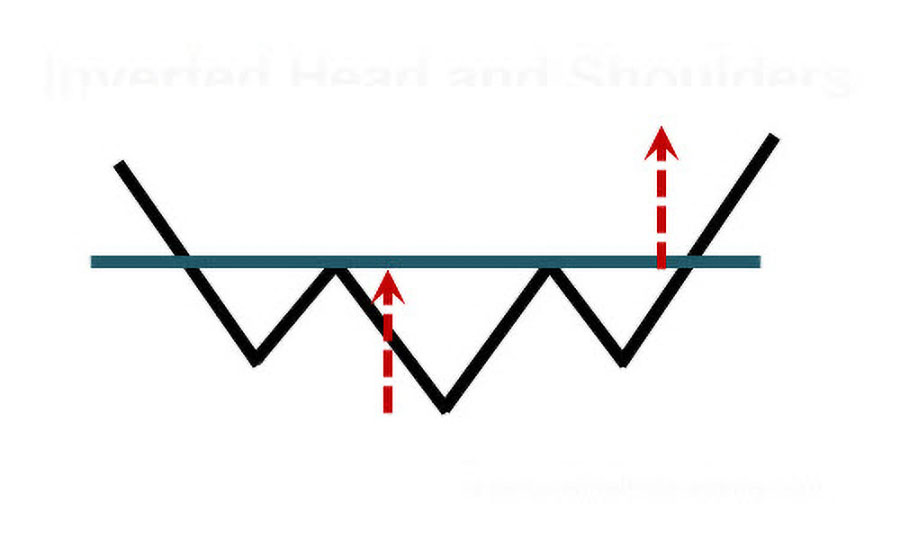

الگوی سقف و کف دو قلو

الگوی سقف و کف دوقلو (Double Top and Double Bottom) از بهترین الگوهای پرایس اکشن و مهمترین و پرکاربردترین الگوهای برگشتی در تحلیل تکنیکال محسوب میشود. این الگوها، نشاندهندۀ تغییر جهت روند قیمت و معمولاً در انتهای روندهای صعودی و نزولی ظاهر میشوند. با شناسایی این الگوها، معاملهگران میتوانند فرصتهای معاملاتی مناسبی پیدا و با کاهش ریسک، بازدهی بیشتری از معاملات خود کسب کنند. در ادامه، به بررسی دقیقتر این الگوها میپردازیم.

- الگوی سقف دوقلو (Double Top): الگوی سقف دوقلو یکی از الگوهای برگشتی است که در انتهای یک روند صعودی شکل میگیرد و نشاندهندۀ تغییر جهت روند بهسمت نزولی است. این الگو از دو قله تقریباً همسطح تشکیل شده که توسط یک بازگشت موقت از هم جدا میشوند.

- الگوی کف دوقلو (Double Bottom): الگوی کف دوقلو برعکس الگوی سقف دوقلو عمل میکند و در انتهای یک روند نزولی ظاهر میشود. این الگو، نشاندهندۀ تغییر جهت روند بهسمت صعودی است و از دو کف تقریباً همسطح تشکیل میشود.

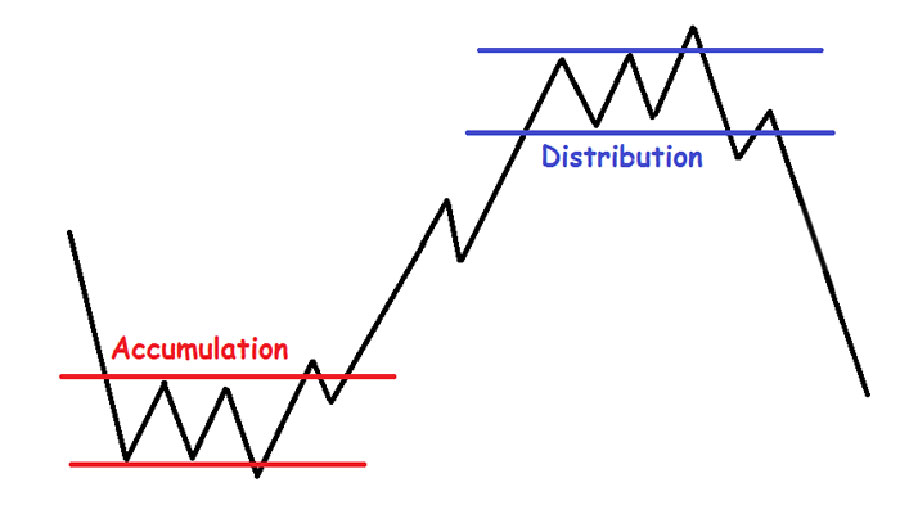

الگوی ادامهدهنده

وقتی یک معاملهگر به نمودار قیمت یک سهم نگاه میکند، ممکن است حرکات قیمت بهنظر کاملاً تصادفی بیایند. این امر اغلب درست است؛ اما در میان این حرکات، الگوهایی نیز وجود دارند. الگوهای نموداری اشکال هندسی هستند که در دادههای قیمتی دیده میشوند و میتوانند به معاملهگر در فهمیدن حرکات قیمت و پیشبینی احتمالی جهت آینده آن کمک کنند. انواع الگوهای ادامهدهنده نیز از بهترین الگوهای پرایس اکشن محسوب میشوند.

معاملهگران معمولاً فرض میکنند که وقوع یک الگوی ادامهدهنده، نشاندهندۀ احتمال ادامه روند قیمتی است؛ اما معاملهگران با تجربه میدانند که هیچ الگویی بهطور کامل برای پیشبینی قابل اعتماد نیست؛ اما همچنان میتوانید با دیدن برخی الگوها، ادامهداربودن روند را نتیجه بگیرید. در ادامه به بررسی این الگوها میپردازیم.

الگوی مستطیل

مستطیل یک الگوی تحلیل تکنیکال است که در نمودار قیمت دیده میشود. این اصطلاح به شرایطی اشاره دارد که در آن، قیمت یک دارایی در یک محدوده مشخص نوسان میکند بهطوریکه سطوح مقاومت و حمایت بهصورت موازی با یکدیگر قرار دارند و شکلی شبیه به مستطیل ایجاد میکنند.

این محدوده محدود یا مستطیل زمانی رخ میدهد که سرمایهگذاران درباره جهت بلندمدت یک دارایی تردید دارند. در این شرایط، قیمت بین این محدوده تعریف شده بالا و پایین میرود و نمیتواند بهسمت بالا یا پایین حرکت قابلتوجهی انجام دهد.

در الگوی مستطیل، سرمایهگذاران مشاهده میکنند که قیمت دارایی چندین بار سطوح حمایت و مقاومت را امتحان میکند، پیشاز اینکه از این محدوده خارج شود. زمانی که دارایی از محدوده مستطیل به هر سمتی خارج شود، تصور میشود که در همان جهت حرکت خواهد کرد؛ اما همه خروجها موفقیتآمیز نیستند. برای مثال، قیمت ممکن است از مستطیل بهسمت بالا خارج شود و سپس بهسرعت به داخل مستطیل بازگردد که به آن شکست ناموفق میگویند.

الگوی وج

الگوی وج میتواند نشاندهندۀ تغییرات قیمت صعودی یا نزولی باشد. این الگو سه ویژگی مشترک دارد: اول، خطوط روند همگرا، دوم، کاهش حجم معاملات با پیشرفت قیمت در الگو و سوم، شکست قیمت از یکی از خطوط روند. دو نوع الگوی وج وجود دارد: وج صعودی که نشاندهندۀ تغییر روند به نزولی است و وج نزولی که نشاندهندۀ تغییر روند به صعودی است.

- وج صعودی: این الگو معمولاً زمانی رخ میدهد که قیمت یک دارایی در طول زمان افزایش یافته است؛ اما میتواند در میانه یک روند نزولی نیز شکل بگیرد. خطوط روندی که در بالا و پایین الگوی نمودار قیمت کشیده میشوند به تحلیلگر یا معاملهگر کمک میکنند تا وقوع یک شکست قیمتی را پیشبینی کنند. درحالیکه قیمت میتواند از هر یک از خطوط روند خارج شود، الگوهای وج تمایل دارند در جهت مخالف خطوط روند شکسته شوند؛ بنابراین، الگوهای وج صعودی نشاندهندۀ احتمال بیشتر کاهش قیمتها پساز شکست خط روند پایینی هستند. معاملهگران میتوانند پساز شکست، با فروش کوتاه دارایی یا استفاده از ابزارهای مشتقه مانند قراردادهای آتی یا گزینهها، معاملات نزولی انجام دهند. این معاملات بهدنبال کسب سود از پتانسیل کاهش قیمتها هستند.

- وج نزولی: وقتی قیمت یک دارایی در طول زمان کاهش یافته است، الگوی وج میتواند در زمانی که روند نزولی به مراحل پایانی خود نزدیک میشود، رخ دهد. خطوط روندی که در بالا و پایین نقاط اوج و کف روی نمودار قیمت کشیده میشوند، ممکن است با کاهش شتاب نزول و ورود خریداران برای کاهش سرعت افت قیمت، به هم نزدیک شوند. پیشاز اینکه این خطوط همگرا شوند، ممکن است قیمت از خط روند بالایی عبور کند.

الگوی مثلث

الگوی مثلث در تحلیل تکنیکال یکی از الگوهای مهم و پرکاربرد است که توسط معاملهگران برای شناسایی روندها و پیشبینی عملکرد آینده بازار مورد استفاده قرار میگیرد. این الگوها زمانی شکل میگیرند که دامنه نوسانات قیمت یک دارایی به مرور زمان کاهش مییابند و خطوط روند بالا و پایین بهسمت یکدیگر همگرا میشوند. نتیجۀ این همگرایی، تشکیل شکلی مشابه مثلث است که در نمودارهای قیمتی مشاهده میشود.

- مثلث صعودی: در این الگو، خط روند بالایی بهصورت افقی قرار گرفته است و خط روند پایینی بهسمت بالا حرکت میکند. این نوع مثلث، نشاندهندۀ فشار خرید است و معمولاً منجر به شکست قیمت بهسمت بالا میشود. در این حالت، معاملهگران انتظار دارند که پساز شکست مقاومت، روند صعودی قویتری شکل بگیرد.

- مثلث نزولی: در مثلث نزولی، خط روند پایینی بهصورت افقی و خط روند بالایی بهسمت پایین حرکت میکند. این الگو نشاندهندۀ فشار فروش است و معمولاً منجر به شکست قیمت بهسمت پایین میشود. معاملهگران در این حالت انتظار دارند که پساز شکست حمایت، روند نزولی ادامه پیدا کند.

- مثلث متقارن: در این الگو، هر دو خط روند بالا و پایین بهسمت یکدیگر همگرا میشوند. مثلث متقارن معمولاً نشاندهندۀ عدم تصمیمگیری قوی بین خریداران و فروشندگان است و میتواند به هر دو سمت شکسته شود. معاملهگران معمولاً منتظر میمانند تا جهت شکست قیمت مشخص شود و سپس وارد معامله میشوند.

الگوهای مثلثی از طریق اتصال نقاط اوج و کف قیمتی شکل میگیرند. خط روند بالایی با اتصال بالاترین نقاط و خط روند پایینی با اتصال پایینترین نقاط در طول دوره زمانی موردنظر رسم میشود. با نزدیکشدن این خطوط به یکدیگر، حجم معاملات نیز معمولاً کاهش مییابد که نشاندهندۀ نزدیکی به نقطه شکست است. از مزایای استفاده از الگوهای مثلثی میتوان به سادگی تشخیص آنها و قابلیت استفاده در تحلیلهای کوتاهمدت و بلندمدت اشاره کرد.

همچنین، این الگوها به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسبی را برای معاملات خود پیدا کنند. بااینحال، باید توجه داشت که مثلثها ممکن است بهدلیل شرایط بازار و عوامل خارجی دچار شکست کاذب شوند؛ بنابراین مدیریت ریسک در استفاده از این الگوها بسیار اهمیت دارد. در نهایت، الگوهای مثلثی در تحلیل تکنیکال ابزاری کارآمد برای شناسایی روندها و پیشبینی تغییرات بازار هستند. این الگوها با ارائه نشانههای قوی از نوسانات قیمت، به معاملهگران کمک میکنند تا تصمیمات بهتری در معاملات خود بگیرند و به موفقیتهای بیشتری دست یابند.

الگوی پرچم

الگوی پرچم یکی از الگوهای ادامهدهندۀ مهم در تحلیل تکنیکال و از بهترین الگوهای پرایس اکشن است که توسط معاملهگران برای شناسایی ادامه روندهای قوی در بازار استفاده میشود. این الگو معمولاً پساز یک حرکت قیمتی بزرگ و سریع شکل میگیرد و نشاندهندۀ دوره کوتاهی از تثبیت پیشاز ادامۀ حرکت در جهت قبلی است. الگوی پرچم به دو بخش اصلی تقسیم میشود:

- میله پرچم (Flagpole): میله پرچم بخش اولیه و مهم الگو است که نشاندهندۀ حرکت شدید و سریع قیمت در یک جهت خاص است. این حرکت معمولاً بهدلیل عواملی مانند انتشار اخبار مهم، اعلام نتایج مالی قوی، یا تغییرات ناگهانی در بازار رخ میدهد؛ درنتیجه، حجم معاملات بهطور چشمگیری افزایش مییابد و قیمت بهسرعت در جهت خاصی حرکت میکند.

- خود پرچم (Flag): پساز تشکیل میله پرچم، قیمت وارد دوره کوتاهی از تثبیت میشود که به شکل یک کانال کوچک یا الگوی مثلثی نمایان میشود. این قسمت از الگو بهعنوان خود پرچم شناخته میشود و معمولاً بهصورت موازی با روند اصلی و با زاویه کمی مخالف جهت میله پرچم شکل میگیرد. این دوره تثبیت نشاندهندۀ تجمیع نیروهای خرید و فروش است که پساز آن، قیمت احتمالاً به حرکت اصلی خود ادامه میدهد.

انواع الگوی پرچم الگوهای پرچم به دو نوع صعودی و نزولی تقسیم میشوند:

- پرچم صعودی (Bullish Flag): این نوع الگو پساز یک حرکت شدید صعودی شکل میگیرد. در این حالت، پساز میله پرچم، قیمت در یک کانال نزولی کوچک یا یک الگوی مثلثی تثبیت میشود. پساز دوره تثبیت، قیمت معمولاً با شکستن مقاومت پرچم بهسمت بالا حرکت خود را ادامه میدهد.

- پرچم نزولی (Bearish Flag): این الگو پساز یک حرکت شدید نزولی شکل میگیرد. پساز میله پرچم، قیمت در یک کانال صعودی کوچک یا یک الگوی مثلثی تثبیت میشود. پساز دوره تثبیت، قیمت معمولاً با شکستن حمایت پرچم بهسمت پایین حرکت خود را ادامه میدهد.

ارکان اصلی الگوهای پرایس اکشن

در اینجا ارکان اصلی الگوهای پرایس اکشن بهتفصیل بیان میشود:

- الگوهای شمعی (Candlestick Patterns): الگوهای شمعی یکی از اساسیترین ابزارهای پرایس اکشن هستند. این الگوها شامل مجموعهای از شمعها هستند که با هم الگوهای مختلفی مانند دوجی، چکش، شهاب سنگ، هارامی و … را تشکیل میدهند. هر الگو، اطلاعاتی در مورد قدرت خرید و فروش، روانشناسی بازار و احتمال ادامه یا بازگشت روند ارائه میدهد.

- سطوح حمایت و مقاومت (Support and Resistance Levels): سطوح حمایت و مقاومت از ویژگیهای مهم پرایس اکشن هستند. این سطوح نقاطی هستند که قیمتها در گذشته در آنها متوقف شده یا تغییر جهت دادهاند. معاملهگران پرایس اکشن از این سطوح برای شناسایی نقاط ورود و خروج استفاده میکنند. حمایت، نشاندهندۀ سطحی است که قیمت بهطور معمول از آن پایینتر نمیرود، درحالیکه مقاومت سطحی است که قیمت بهطور معمول از آن بالاتر نمیرود.

- الگوهای قیمتی (Price Patterns): الگوهای قیمتی شامل مثلثها، پرچمها، کنجها، سر و شانه و غیره هستند که در تحلیل پرایس اکشن برای شناسایی نقاط بازگشت یا ادامه روند استفاده میشوند. این الگوها به معاملهگران کمک میکنند تا تصمیمات معاملاتی مبتنی بر تاریخچه قیمتی بگیرند.

- روندها (Trends): شناسایی روندها یکی از اصول مهم در پرایس اکشن است. روندها میتوانند صعودی، نزولی یا خنثی باشند. معاملهگران پرایس اکشن با تحلیل حرکت قیمت در جهت روند، بهدنبال نقاط ورود و خروج بهینه هستند. آنها همچنین از خطوط روند برای تأیید جهت حرکت قیمت و شناسایی نقاط بازگشت استفاده میکنند.

- حجم معاملات (Volume): حجم معاملات یکی دیگر از ویژگیهای مهم در تحلیل پرایس اکشن است. حجم بالا در نزدیکی سطوح کلیدی مانند حمایت و مقاومت، میتواند نشانهای از تغییرات مهم در روند قیمت باشد. معاملهگران از حجم برای تأیید قدرت حرکت قیمت و شناسایی ورود یا خروج پول هوشمند استفاده میکنند.

- کندلهای بزرگ (Large Candles): کندلهای بزرگ که نشاندهندۀ نوسانات شدید قیمت هستند، میتوانند نشانهای از تغییرات مهم در بازار باشند. این کندلها معمولاً با حجم بالا همراه هستند و میتوانند نشاندهندۀ شروع یک روند جدید یا تغییر جهت بازار باشند.

- شکستها (Breakouts): شکستها زمانی رخ میدهند که قیمت از سطوح کلیدی حمایت یا مقاومت عبور کند. معاملهگران پرایس اکشن بهدقت شکستها را زیر نظر دارند؛ زیرا آنها میتوانند نشانهای از تغییرات بزرگ در بازار باشند. تأیید شکستها با حجم بالا از اهمیت زیادی برخوردار است.

- بازگشتها (Pullbacks): بازگشتها زمانی رخ میدهند که قیمت پساز یک حرکت قوی بهسمت بالا یا پایین، بهطور موقت بر خلاف جهت اصلی حرکت میکند. این بازگشتها معمولاً فرصتهای خوبی برای ورود به معامله در جهت روند اصلی فراهم میکنند. معاملهگران پرایس اکشن بهدنبال شناسایی نقاط بازگشت برای ورود به معامله هستند.

- پیووتها (Pivots): پیووتها نقاط چرخش قیمت هستند که به معاملهگران کمک میکنند تا نقاط بازگشت روند را شناسایی کنند. پیووتها میتوانند بهصورت نقاط حمایت و مقاومت محاسبه شوند و در تصمیمگیریهای معاملاتی مورد استفاده قرار گیرند.

مزایای استفاده از الگوهای پرایس اکشن

استفاده از الگوهای پرایس اکشن در تحلیل تکنیکال مزایای زیادی دارد که میتواند به معاملهگران کمک کند تا تصمیمات بهتری در بازار بگیرند و عملکرد معاملاتی خود را بهبود بخشند. در ادامه، برخی از مزایای کلیدی استفاده از این الگوها به تفصیل بیان شده است:

- سادگی و شفافیت: یکی از بزرگترین مزایای استفاده از الگوهای پرایس اکشن، سادگی و شفافیت آنها است. این الگوها براساس حرکت قیمتها و بدون نیاز به اندیکاتورهای پیچیده و محاسبات سنگین قابل تشخیص هستند. معاملهگران میتوانند بهسادگی با مشاهده نمودارهای قیمتی و تشخیص الگوهای مختلف، تصمیمات معاملاتی خود را بگیرند.

- واکنش سریع به تغییرات بازار: الگوهای پرایس اکشن به معاملهگران این امکان را میدهند که بهسرعت به تغییرات بازار واکنش نشان دهند. با مشاهده تغییرات قیمت و الگوهای شکلگرفته در زمان واقعی، معاملهگران میتوانند بدون تأخیر وارد بازار شوند و از فرصتهای سودآور بهرهمند شوند.

- انعطافپذیری در تایم فریمهای مختلف: الگوهای پرایس اکشن قابل استفاده در تایم فریمهای مختلف هستند. معاملهگران میتوانند از این الگوها در نمودارهای کوتاهمدت، میانمدت و بلندمدت استفاده کنند. این انعطافپذیری به معاملهگران اجازه میدهد تا استراتژیهای معاملاتی خود را براساس نیازها و اهدافشان تنظیم کنند.

- قابلیت ترکیب با سایر روشهای تحلیل: الگوهای پرایس اکشن بهراحتی با سایر روشهای تحلیل تکنیکال و بنیادی ترکیب میشوند. معاملهگران میتوانند از الگوهای پرایس اکشن در کنار اندیکاتورها، سطوح فیبوناچی، تحلیل حجم معاملات و سایر ابزارهای تحلیلی استفاده کنند تا تحلیلهای جامعتری انجام دهند و تصمیمات بهتری بگیرند.

- تمرکز بر رفتار واقعی بازار: استفاده از الگوهای پرایس اکشن به معاملهگران این امکان را میدهد که بر رفتار واقعی بازار و روانشناسی معاملهگران تمرکز کنند. حرکت قیمتها و الگوهای شکل گرفته در نمودارها، نشاندهندۀ تصمیمات و واکنشهای جمعی معاملهگران هستند که میتواند اطلاعات ارزشمندی برای پیشبینی حرکتهای آینده بازار فراهم کند.

- شناسایی نقاط کلیدی ورود و خروج: الگوهای پرایس اکشن به معاملهگران کمک میکنند تا نقاط کلیدی ورود و خروج را شناسایی کنند. با تشخیص الگوهای مختلف مانند سر و شانه، مثلثها، پرچمها و غیره، معاملهگران میتوانند بهترین نقاط برای ورود به معاملات و خروج از آنها را تعیین کنند و از این طریق ریسک معاملات خود را کاهش دهند.

- افزایش دقت و اعتمادبهنفس در معاملات: با تسلط بر الگوهای پرایس اکشن، معاملهگران میتوانند دقت و اعتمادبهنفس خود را در تصمیمگیریهای معاملاتی افزایش دهند. شناخت الگوهای مختلف و درک صحیح از حرکت قیمتها به معاملهگران این امکان را میدهد که با اطمینان بیشتری وارد بازار شوند و استراتژیهای خود را با اطمینان بیشتری اجرا کنند.

- عدم وابستگی به ابزارها و نرمافزارهای پیچیده: الگوهای پرایس اکشن نیازی به ابزارها و نرمافزارهای پیچیده ندارند. معاملهگران میتوانند با استفاده از نمودارهای ساده قیمتی، تحلیلهای خود را انجام دهند. این امر باعث کاهش هزینهها و سادهتر شدن فرایند تحلیل و معامله میشود.

- کاربرد در بازارهای مختلف: الگوهای پرایس اکشن در انواع بازارهای مالی قابل استفاده هستند، از جمله بازارهای سهام، فارکس، کالاها و ارزهای دیجیتال. این ویژگی به معاملهگران اجازه میدهد تا از یک روش تحلیلی واحد در بازارهای مختلف استفاده کنند و از این طریق تنوع بیشتری به سبد معاملاتی خود ببخشند.

معایب استفاده از الگوهای پرایس اکشن

استفاده از الگوهای پرایس اکشن، برخلاف مزایای بسیاری که دارد، معایبی نیز دارد که معاملهگران باید به آنها توجه کنند. در اینجا به بررسی این معایب بهصورت جامع و دقیق میپردازیم:

- تفسیر ذهنی و سلیقهای: یکی از بزرگترین معایب استفاده از الگوهای پرایس اکشن این است که تفسیر آنها میتواند ذهنی و سلیقهای باشد. معاملهگران مختلف ممکن است به شکلهای متفاوتی به یک نمودار نگاه کنند و الگوهای مختلفی را تشخیص دهند. این امر میتواند منجر به عدم اتفاق نظر بین معاملهگران و همچنین تصمیمگیریهای متفاوت و گاهی نادرست شود.

- نیاز به تجربه و مهارت بالا: تحلیل پرایس اکشن نیاز به تجربه و مهارت زیادی دارد. معاملهگران باید قادر باشند الگوهای مختلف را بهدرستی شناسایی کنند و مفهوم هر الگو را بفهمند. این امر نیازمند تمرین و یادگیری مداوم است. تازهواردها ممکن است در تشخیص صحیح الگوها دچار اشتباه شوند و بهاینترتیب زیانهای مالی متحمل شوند.

- عدم قطعیت و خطای بالا: الگوهای پرایس اکشن همیشه نمیتوانند نتایج دقیقی ارائه دهند. بازارهای مالی پیچیده و پویا هستند و عوامل مختلفی میتوانند بر حرکت قیمتها تأثیر بگذارند؛ بنابراین، حتی با تشخیص صحیح الگوها، ممکن است حرکت قیمتها خلاف انتظار معاملهگر باشد. این عدم قطعیت و خطای بالا یکی از معایب مهم استفاده از الگوهای پرایس اکشن است.

- نیاز به تحلیل مداوم و زمانبر بودن: استفاده از پرایس اکشن نیازمند تحلیل مداوم نمودارها و نظارت دقیق بر حرکت قیمتها است. این امر میتواند زمانبر و خستهکننده باشد. معاملهگران باید زمان زیادی را صرف بررسی نمودارها و شناسایی الگوهای مختلف کنند که ممکن است برای برخی افراد مشکلساز باشد.

- تأثیر کم در بازارهای بدون روند: الگوهای پرایس اکشن در بازارهای با روند مشخص (صعودی یا نزولی) بهتر عمل میکنند. در بازارهای بدون روند یا با نوسانات جانبی، تشخیص الگوها و پیشبینی حرکتهای آینده قیمت میتواند دشوار باشد. این امر میتواند منجر به تصمیمگیریهای نادرست و معاملات زیانده شود.

- حساسیت به اخبار و رویدادهای اقتصادی: پرایس اکشن بهشدت تحت تأثیر اخبار و رویدادهای اقتصادی قرار میگیرد. یک خبر ناگهانی میتواند الگوهای قیمتی را بههم بریزد و باعث تغییرات سریع در حرکت قیمتها شود. معاملهگرانی که تنها براساس الگوهای پرایس اکشن عمل میکنند، ممکن است بهدلیل عدم توجه به اخبار و رویدادهای اقتصادی دچار زیان شوند.

چه کسانی میتوانند از الگوهای پرایس اکشن بهره ببرند؟

در اینجا به بررسی گروههای مختلفی که میتوانند از این الگوها استفاده کنند، میپردازیم:

- معاملهگران روزانه (Day Traders): معاملهگران روزانه افرادی هستند که در طول روز معاملاتی انجام میدهند و در پایان روز تمام موقعیتهای خود را میبندند. این معاملهگران بهشدت به نوسانات قیمتی کوتاهمدت وابسته هستند و نیاز به تصمیمگیریهای سریع دارند. استفاده از الگوهای پرایس اکشن به آنها کمک میکند تا حرکتهای کوتاهمدت قیمت را شناسایی و از فرصتهای سودآور بهرهبرداری کنند. این معاملهگران میتوانند با تحلیل نمودارهای قیمتی در تایم فریمهای کوتاهمدت مانند ۱ دقیقه، ۵ دقیقه یا ۱۵ دقیقه، بهسرعت، وارد و خارج شوند.

- معاملهگران سویینگ (Swing Traders): معاملهگران سویینگ کسانی هستند که معاملات خود را برای چند روز تا چند هفته نگه میدارند. این معاملهگران بهدنبال بهرهبرداری از نوسانات قیمتی میانمدت هستند. الگوهای پرایس اکشن میتوانند به آنها کمک کنند تا نقاط ورود و خروج بهینه را شناسایی کنند؛ درنتیجه سودآوری معاملات خود را افزایش دهند. معاملهگران سویینگ معمولاً از تایم فریمهای ۴ ساعته، روزانه و هفتگی برای تحلیل استفاده میکنند.

- سرمایهگذاران بلندمدت (Long-term Investors): اگرچه سرمایهگذاران بلندمدت بیشتر به تحلیل بنیادی توجه دارند؛ اما استفاده از الگوهای پرایس اکشن میتواند به آنها در شناسایی نقاط بهینه برای خرید و فروش کمک کند. این سرمایهگذاران میتوانند از الگوهای پرایس اکشن برای تأیید تحلیلهای بنیادی خود و شناسایی روندهای بلندمدت در بازار استفاده کنند. تایم فریمهای هفتگی و ماهانه معمولاً برای این نوع تحلیلها مناسب هستند.

- تحلیلگران بازارهای مالی: تحلیلگران بازارهای مالی که برای شرکتها و مؤسسات مالی کار میکنند نیز میتوانند از الگوهای پرایس اکشن استفاده کنند. این تحلیلگران با ارائه گزارشها و تحلیلهای تکنیکال به مشتریان خود به آنها در اتخاذ تصمیمات سرمایهگذاری کمک میکنند. الگوهای پرایس اکشن بهعنوان یکی از ابزارهای مهم تحلیل تکنیکال، میتوانند دقت و عمق تحلیلهای آنها را افزایش دهند.

- معاملهگران کالاها (Commodity Traders): بازارهای کالایی نیز مانند بازارهای فارکس و سهام، فرصتهای زیادی برای معاملهگران فراهم میکنند. معاملهگران کالاها میتوانند از الگوهای پرایس اکشن برای تحلیل نوسانات قیمت طلا، نقره، نفت و سایر کالاها استفاده کنند. این الگوها به آنها کمک میکنند تا روندهای قیمتی را شناسایی کنند و تصمیمات معاملاتی بهتری بگیرند.

- معاملهگران ارزهای دیجیتال (Cryptocurrency Traders): بازار ارزهای دیجیتال بهدلیل نوسانات شدید و غیرقابل پیشبینیبودن، محیطی چالشی برای معاملهگران است. استفاده از الگوهای پرایس اکشن میتواند به معاملهگران ارزهای دیجیتال در شناسایی الگوهای قیمتی و پیشبینی حرکتهای آینده کمک کند. تایم فریمهای مختلف از یک دقیقه تا روزانه میتوانند برای تحلیل این بازار استفاده شوند.

افزایش موجودی حساب تریدینگ جهت داشتن مدیریت سرمایه بهتر

افزایش موجودی حساب یکی از راهکارهای اساسی برای مدیریت بهتر ریسک در معاملات است. یکی از روشهای مؤثر برای افزایش موجودی حساب و بهرهمندی از سرمایه بیشتر، استفاده از خدمات شرکتهای پراپ (Proprietary Trading Firms) است. در اینجا به معرفی این شرکتها، مزایا و معایب استفاده از خدمات آنها و نحوه انتخاب بهترین شرکت پراپ پرداخته میشود:

شرکتهای پراپ یا شرکتهای معاملات اختصاصی، مؤسسات مالی هستند که به معاملهگران حرفهای امکان دسترسی به سرمایههای بزرگتر برای معاملات را فراهم میکنند. این شرکتها بهجای مدیریت پول مشتریان، از سرمایه خود برای معاملات استفاده میکنند و معاملهگران خود را برای انجام معاملات با سرمایه شرکت استخدام میکنند. معاملهگران پساز گذراندن مراحل ارزیابی و آموزشی، به سرمایه شرکت دسترسی پیدا میکنند و درصدی از سود معاملات خود را دریافت میکنند.

از خدمات شرکتهای پراپ میتواند مزایای متعددی داشته باشد که در فهرست زیر به برخی از آنها اشاره میشود:

- افزایش موجودی حساب: شرکتهای پراپ به معاملهگران اجازه میدهند تا با سرمایههای بزرگتری معامله کنند که در مقایسه با سرمایه شخصی معاملهگر، بسیار بیشتر است. این امر به معاملهگران کمک میکند تا از فرصتهای بزرگتر بازار بهرهبرداری کنند و سودهای بیشتری کسب کنند.

- کاهش ریسک شخصی: با استفاده از سرمایه شرکت، معاملهگران ریسک مالی کمتری برای سرمایه شخصی خود دارند. در صورت وقوع زیان، تنها سرمایه شرکت تحت تأثیر قرار میگیرد و سرمایه شخصی معاملهگر، محافظت میشود.

- آموزش و پشتیبانی: بسیاری از شرکتهای پراپ، برنامههای آموزشی و پشتیبانی حرفهای ارائه میدهند. این برنامهها شامل آموزشهای تخصصی، استراتژیهای معاملاتی، تحلیل بازار و مدیریت ریسک است که میتواند به بهبود مهارتهای معاملاتی معاملهگران کمک کند.

- دسترسی به فناوریهای پیشرفته: شرکتهای پراپ معمولاً به سیستمهای معاملاتی پیشرفته و ابزارهای تحلیل تکنیکال دسترسی دارند.

شرکت پراپ فورافایکس، پراپ معتبر برای ایرانیان

پلتفرم Forfx بهعنوان یکی از معتبرترین شرکتهای سرمایهگذاری برای معاملهگران ایرانی شناخته میشود. این پلتفرم، انواع مختلفی از پلنهای معاملاتی را ارائه میدهد تا هر معاملهگر، براساس شرایط و تواناییهای خود، پلن مناسبی را انتخاب کند. پراپ فرم Forfx دو رویکرد نوین و کلاسیک را برای گذر از مراحل ارزیابی به معاملهگران پیشنهاد میدهد، که از طریق آنها میتوان سرمایه لازم برای آغاز معاملات را به دست آورد.

روشهای ارزیابی در Forfx بهتازگی ارتقاء یافتهاند و به معاملهگران این فرصت را میدهند تا با استفاده از آزمونهای جدید و روشهای کلاسیک، مهارت و دانش خود را در معاملات به اثبات برسانند. این امکان به معاملهگران کمک میکند تا با تسلط بر مفاهیم تجاری و اصول بازار، انواع مختلفی از معاملات را در پلتفرم Forfx انجام دهند و به موفقیتهای برتری در این حوزه دست یابند.

سخن پایانی

الگوهای پرایس اکشن بهعنوان یکی از ابزارهای قدرتمند در تحلیل تکنیکال، به معاملهگران کمک میکنند تا با دقت بیشتری حرکات بازار را پیشبینی کرده و تصمیمات معاملاتی بهتری اتخاذ کنند. این الگوها براساس حرکات قیمت و بدون نیاز به اندیکاتورهای پیچیده، اطلاعات ارزشمندی را در اختیار معاملهگران قرار میدهند. از جمله بهترین الگوهای پرایس اکشن میتوان به الگوهای بازگشتی مانند سر و شانه، الگوی دو قله و دو دره، و الگوهای ادامهدهنده مانند پرچم و مثلث اشاره کرد. هر یک از این الگوها ویژگیها و نشانههای خاص خود را دارند که معاملهگران با شناخت و تحلیل صحیح آنها میتوانند نقاط ورود و خروج بهینه را شناسایی کنند.

الگوهای پرایس اکشن چه تفاوتی با اندیکاتورهای تکنیکال دارند؟

الگوهای پرایس اکشن براساس تحلیل حرکات قیمت و نمودارهای قیمتی بدون استفاده از اندیکاتورهای تکنیکال پیچیده عمل میکنند. درحالیکه اندیکاتورها از دادههای قیمتی گذشته برای محاسبه و پیشبینی حرکات آینده استفاده میکنند، الگوهای پرایس اکشن مستقیماً از رفتار قیمتی فعلی و نمودارهای قیمتی استفاده میکنند.

چگونه میتوان الگوهای پرایس اکشن را بهدرستی شناسایی کرد؟

شناسایی الگوهای پرایس اکشن نیاز به تجربه و تمرین دارد. معاملهگران باید با مطالعه نمودارهای قیمتی و تشخیص الگوهای مختلف مانند سر و شانه، دو قله، دو دره، پرچم و مثلث، مهارتهای خود را در شناسایی این الگوها بهبود ببخشند. همچنین، استفاده از منابع آموزشی و تمرین مداوم میتواند در این زمینه مفید باشد.

کدام تایم فریمها برای استفاده از الگوهای پرایس اکشن مناسبتر هستند؟

الگوهای پرایس اکشن در تمامی تایم فریمها قابل استفاده هستند. از نمودارهای کوتاهمدت (یک دقیقهای و پنج دقیقهای) گرفته تا نمودارهای بلندمدت (روزانه و هفتگی). انتخاب تایم فریم مناسب بستگی به استراتژی معاملاتی و نوع بازار مورد معامله دارد. برای معاملهگران روزانه، تایم فریمهای کوتاهتر و برای سرمایهگذاران بلندمدت تایم فریمهای بلندمدت مناسبتر است.

آیا میتوان از الگوهای پرایس اکشن بهتنهایی برای معاملات استفاده کرد؟

اگرچه الگوهای پرایس اکشن ابزار قدرتمندی برای تحلیل بازار هستند، استفاده از آنها بهتنهایی ممکن است ریسکهایی را بههمراه داشته باشد. ترکیب الگوهای پرایس اکشن با سایر روشهای تحلیل تکنیکال و بنیادی، مانند استفاده از اندیکاتورها و تحلیل حجم معاملات، میتواند دقت تحلیلها و تصمیمات معاملاتی را افزایش دهد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟