- اهمیت استراتژی مولتی تایم فریم ایچیموکو

- استراتژی مولتی تایم فریم ایچیموکو زیر ذرهبین

- ابعاد مختلف استراتژی مولتی تایم فریم ایچیموکو

- استراتژی مولتی تایم فریم ایچیموکو مناسب برای چه تریدری است؟

- مزایا و معایب استراتژی مولتی تایم فریم ایچیموکو

- نحوه ورود، نقطه استاپ و تیک پروفیت با استراتژی مولتی تایم فریم ایچیموکو

- سیگنالی با استراتژی مولتی تایم فریم ایچیموکو

- فورافایکس

امروزه، پیداکردن استراتژیهایی که بتوانند بهطور همزمان روندها را شناسایی کنند و نقاط ورود و خروج دقیق را ارائه دهند، چالشی بزرگ به حساب میآید. یکی از ابزارهایی که توانسته است این چالشها را بهخوبی مدیریت کند، استراتژی مولتی تایم فریم ایچیموکو است. این استراتژی با ترکیب تایم فریمهای مختلف و استفاده از مؤلفههای منحصربهفرد ایچیموکو به معاملهگران این امکان را میدهد تا با دیدی جامعتر و دقیقتر به تحلیل بازار بپردازند. برای کسانی که در پراپ تریدینگ فعالیت میکنند، این استراتژی میتواند کمک بزرگی در بهینهسازی تصمیمات معاملاتی باشد. در این مقاله به بررسی اهمیت این استراتژی و نحوه استفاده از آن در تحلیل بازارهای مالی میپردازیم. با ما همراه باشید.

اهمیت استراتژی مولتی تایم فریم ایچیموکو

این شاخص توسط روزنامهنگار ژاپنی، گوئیچی هوسودا (Goichi Hosoda) در دهه ۱۹۳۰ توسعه یافت و پساز ۳۰ سال تحقیق و بررسی در دهه ۱۹۶۰ به عموم معرفی شد. ایچیموکو کینکو هیو بهمعنای «نمودار تعادل در یک نگاه» است و بهدلیل نمایش واضح و جامع از روندها و نقاط حمایت و مقاومت در بین معاملهگران بسیار محبوب است.

استراتژی مولتی تایم فریم ایچیموکو یکی از ابزارهای قدرتمند در تحلیل تکنیکال است که به معاملهگران کمک میکند تا با استفاده از چندین بازه زمانی، دید جامعتری از بازار به دست آورند. این استراتژی بهویژه در شناسایی روندها، نقاط ورود و خروج بهینه و همچنین مدیریت ریسک بسیار مؤثر است. یکی از مزایای اصلی استفاده از استراتژی مولتی تایم فریم ایچیموکو، توانایی آن در ترکیب اطلاعات از بازههای زمانی مختلف است. بهعنوانمثال، یک معاملهگر میتواند از نمودار روزانه برای شناسایی روند کلی بازار استفاده کند و سپس با استفاده از نمودارهای کوتاهمدتتر مانند نمودار ساعتی یا ۴ ساعته، نقاط ورود و خروج دقیقتری را تشخیص دهد.

استراتژی مولتی تایم فریم ایچیموکو زیر ذرهبین

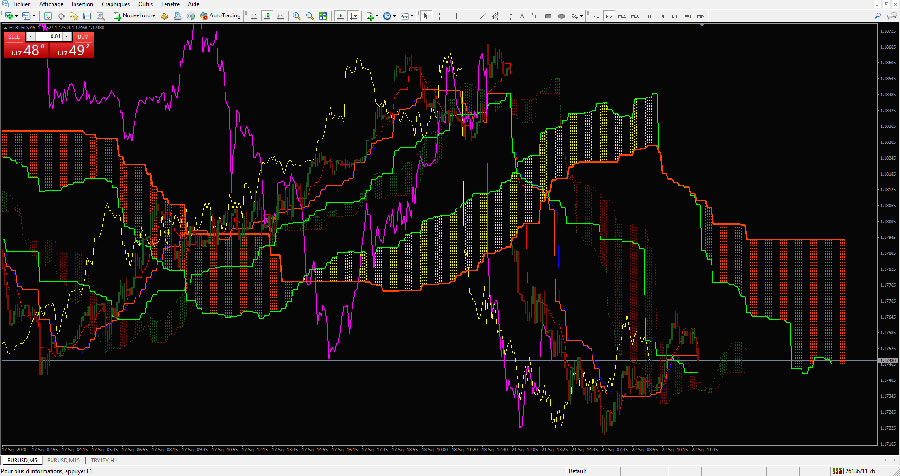

استراتژی مولتی تایم فریم ایچیموکو یکی از روشهای پیشرفته تحلیل تکنیکال است که به معاملهگران اجازه میدهد تا با استفاده از چندین بازه زمانی، دید جامعتری از بازار به دست آورند. این استراتژی بهویژه در شناسایی روندها، نقاط ورود و خروج بهینه و همچنین مدیریت ریسک بسیار مؤثر است. اجزای اصلی ایچیموکو به ترتیب زیر است:

تنکان سن (Tenkan Sen)

تنکان سن یکی از اجزای کلیدی شاخص ایچیموکو کینکو هیو (Ichimoku Kinko Hyo) است که بهعنوان خط تبدیل نیز شناخته میشود. این خط با میانگینگیری از بالاترین قیمت و پایینترین قیمت در ۹ دوره گذشته محاسبه میشود و بهعنوان یک شاخص کوتاهمدت برای تحلیل روند قیمتها مورد استفاده قرار میگیرد.

تنکان سن بهدلیل سرعت بالای خود در واکنش به تغییرات قیمت، بهعنوان یک خط سیگنال برای شناسایی نقاط ورود و خروج در معاملات استفاده میشود. این خط میتواند بهعنوان یک سطح حمایت و مقاومت نیز عمل کند. اگر تنکان سن بهسمت بالا حرکت کند، نشاندهندۀ روند صعودی است و اگر بهسمت پایین حرکت کند، نشاندهندۀ روند نزولی است.

در تحلیل تکنیکال، تنکان سن بهتنهایی استفاده نمیشود؛ بلکه همراه با سایر اجزای ایچیموکو مانند کیجون سن (Kijun Sen) و ابر کومو (Kumo Cloud) به کار میرود. بهعنوانمثال، اگر تنکان سن بالاتر از کیجون سن قرار گیرد، میتواند بهعنوان یک سیگنال خرید تلقی شود و بالعکس، اگر تنکان سن پایینتر از کیجون سن قرار بگیرد، بهعنوان یک سیگنال فروش بهحساب میآید.

کیجون سن (Kijun Sen)

کیجون سن یکی بهعنوان خط استاندارد یا خط پایه در استراتژی مولتی تایم فریم ایچیموکو شناخته میشود. این خط با میانگینگیری از بالاترین قیمت و پایینترین قیمت در ۲۶ دوره گذشته محاسبه میشود و بهعنوان یک شاخص میانمدت برای تحلیل روند قیمتها درنظر گرفته میشود. کیجون سن بهدلیل دقت بالای خود در نمایش روندهای قیمتی، بهعنوان یک خط سیگنال برای شناسایی نقاط ورود و خروج در معاملات مورد استفاده قرار میگیرد. این خط میتواند بهعنوان یک سطح حمایت و مقاومت نیز عمل کند. اگر کیجون سن بهسمت بالا حرکت کند، نشاندهندۀ روند صعودی است و اگر بهسمت پایین حرکت کند، نشاندهندۀ روند نزولی است.

سنکو اسپن A (Senkou Span A)

سنکو اسپن یکی از اجزای کلیدی اندیکاتور ایچیموکو کینکو هیو است که در تحلیل تکنیکال برای شناسایی روندها و ارائه سیگنالهای معاملاتی استفاده میشود. این خط که بهعنوان «اسپن پیشرو A» نیز شناخته میشود، میانگین خط تبدیل (تنکان سن) و خط پایه (کیجون سن) را محاسبه و آن را ۲۶ دوره به جلو منتقل میکند.

اندیکاتور ایچیموکو شامل پنجخط مختلف است که هرکدام اطلاعات متفاوتی را به معاملهگر ارائه میدهند. سنکو اسپن A بههمراه سنکو اسپن B، ابر ایچیموکو یا «کومو» را تشکیل میدهند. این ابر بهعنوان یک منطقه پویای حمایت و مقاومت عمل میکند. زمانی که قیمت بالاتر از این خطوط باشد، آنها بهعنوان حمایت عمل میکنند و زمانی که قیمت پایینتر از آنها باشد، بهعنوان مقاومت عمل خواهند کرد.

سنکو اسپن B (Senkou Span B)

سنکو اسپن یکی از اجزای مهم اندیکاتور ایچیموکو کینکو هیو است که در تحلیل تکنیکال برای شناسایی روندها و ارائه سیگنالهای معاملاتی استفاده میشود. این خط که بهعنوان «اسپن پیشرو B» نیز شناخته میشود، میانگین بالاترین و پایینترین قیمت در ۵۲ دوره گذشته را محاسبه و آن را ۲۶ دوره به جلو منتقل میکند.

چیکو اسپن (Chikou Span)

چیکو اسپن یکی از اجزای کلیدی اندیکاتور ایچیموکو کینکو هیو (Ichimoku Kinko Hyo) است که بهعنوان «اسپن عقبمانده» نیز شناخته میشود. چیکو اسپن با انتقال قیمتهای بستهشدن به ۲۶ دوره قبل به معاملهگران کمک میکند تا رابطه بین روندهای فعلی و قبلی را مشاهده کنند و نقاط احتمالی تغییر روند را تشخیص دهند.

چیکو اسپن به معاملهگران این امکان را میدهد که قدرت و ضعف روندها را ارزیابی کنند. هنگامی که قیمت بالاتر از چیکو اسپن قرار دارد، معمولاً نشاندهندۀ ضعف در قیمت و احتمال کاهش آن است. برعکس، زمانی که قیمت پایینتر از چیکو اسپن قرار دارد، نشاندهندۀ قدرت در قیمت و احتمال افزایش آن است.

چیکو اسپن بهعنوان یک اندیکاتور مومنتوم و ابزار تأیید ثانویه در استراتژیهای ایچیموکو استفاده میشود. معاملهگران معمولاً بهدنبال تقاطع چیکو اسپن باقیمت هستند تا تغییرات احتمالی روند را شناسایی کنند. بهعنوانمثال، زمانی که چیکو اسپن بالاتر از قیمت حرکت میکند، ممکن است نشاندهندۀ شروع یک روند صعودی باشد، درحالیکه حرکت آن به زیر قیمت ممکن است نشاندهندۀ شروع یک روند نزولی باشد.

ابعاد مختلف استراتژی مولتی تایم فریم ایچیموکو

استفاده از تایم فریمهای مختلف یکی از اصول اساسی استراتژی مولتی تایم فریم ایچیموکو است. معاملهگران معمولاً از تایم فریمهای روزانه، هفتگی و ماهانه استفاده میکنند تا بتوانند روندهای بلندمدت و کوتاهمدت را بهطور همزمان شناسایی کنند. این کار به آنها کمک میکند تا نقاط ورود و خروج بهتری را تشخیص دهند و تصمیمات معاملاتی دقیقتری بگیرند. در ادامه به بررسی ابعاد مختلف این استراتژی میپردازیم.

تحلیل همزمان تایم فریمها

با استفاده از تایم فریمهای مختلف، معاملهگران میتوانند تحلیلهای خود را بهصورت همزمان انجام دهند. بهعنوانمثال، ممکن است یک معاملهگر در تایم فریم هفتگی بهدنبال روند بلندمدت باشد و در تایم فریم روزانه بهدنبال نقاط ورود و خروج دقیقتر. این کار به آنها کمک میکند تا ریسک معاملات خود را کاهش دهند.

شناسایی روندها و نقاط حمایت و مقاومت

اندیکاتور ایچیموکو به معاملهگران کمک میکند تا روندهای بازار و نقاط حمایت و مقاومت را شناسایی کنند. زمانی که قیمت بالاتر از ابر ایچیموکو قرار دارد، معمولاً نشاندهندۀ روند صعودی است و زمانی که قیمت پایینتر از ابر قرار دارد، نشاندهندۀ روند نزولی است. این اطلاعات به معاملهگران کمک میکند تا با شناسایی نقاط ورود و خروج بهتری معاملات خود را بهینه کنند.

استفاده از سیگنالهای معاملاتی

اندیکاتور ایچیموکو سیگنالهای معاملاتی مختلفی ارائه میدهد که به معاملهگران کمک میکند تا تصمیمات معاملاتی بهتری بگیرند. بهعنوانمثال، تقاطع تنکان سن و کیجون سن میتواند نشاندهندۀ تغییر روند باشد. همچنین، زمانی که چیکو اسپن بالاتر از قیمت حرکت میکند، نشاندهندۀ شروع یک روند صعودی باشد.

استراتژی مولتی تایم فریم ایچیموکو مناسب برای چه تریدری است؟

استراتژی مولتی تایم فریم ایچیموکو یکی از روشهای محبوب در تحلیل تکنیکال است که توسط بسیاری از تریدرها استفاده میشود. این استراتژی بهدلیل قابلیتهای منحصربهفرد خود، برای انواع مختلفی از تریدرها مناسب است. در ادامه به بررسی این استراتژی و تریدرهایی که میتوانند از آن بهرهمند شوند، میپردازیم.

تریدرهای روزانه (Day Traders)

تریدرهای روزانه که بهدنبال سودهای کوتاهمدت هستند، میتوانند از ایچیموکو در تایم فریمهای کوتاهتر مانند نمودارهای ۱ ساعته یا ۴ ساعته استفاده کنند. این تریدرها معمولاً بهدنبال سیگنالهای سریع برای ورود و خروج از معاملات هستند و ایچیموکو میتواند به آنها کمک کند تا روندهای کوتاهمدت را تشخیص دهند

تریدرهای نوسانی (Swing Traders)

یکی از مزایای اصلی استفاده از ایچیموکو برای تریدرهای نوسانی، توانایی آن در ارائه سیگنالهای واضح و قابلاعتماد است. این ابزار به تریدرها کمک میکند تا با اطمینان بیشتری تصمیم بگیرند و از اشتباهات رایج در تحلیل تکنیکال جلوگیری کنند. علاوهبراین، ایچیموکو میتواند به تریدرها کمک کند تا سطوح حمایت و مقاومت را شناسایی و از آنها برای تعیین نقاط ورود و خروج استفاده کنند. بهاینترتیب، تریدرهای نوسانی میتوانند با استفاده از ایچیموکو، استراتژیهای معاملاتی خود را بهبود ببخشند و سودهای بیشتری کسب کنند.

تریدرهای موقعیتی (Position Traders)

یکی از بزرگترین مزایای استفاده از ایچیموکو برای تریدرهای موقعیتی، توانایی آن در شناسایی روندهای بلندمدت است. با استفاده از تایم فریمهای هفتگی یا ماهانه، تریدرها میتوانند بهراحتی روندهای پایدار و بلندمدت را شناسایی کنند. این موضوع به آنها کمک میکند تا در زمانهای مناسب وارد بازار شوند و از نوسانات کوتاهمدت که ممکن است باعث اشتباهات معاملاتی شود، اجتناب کنند.

مزایا و معایب استراتژی مولتی تایم فریم ایچیموکو

استراتژی مولتی تایم فریم ایچیموکو یکی از روشهای پیشرفته تحلیل تکنیکال است که بهویژه در شناسایی روندها، نقاط ورود و خروج بهینه و همچنین مدیریت ریسک بسیار مؤثر است. در ادامه به بررسی مزایا و معایب استراتژی ایچیموکو میپردازیم.

مزایای استراتژی مولتی تایم فریم

مزایای این استراتژی بهشرح زیر است:

شناسایی روندها

مولتی تایم فریم ایچیموکو به معاملهگران این امکان را میدهد که روندهای بلندمدت و کوتاهمدت را بهطور همزمان شناسایی کنند. با استفاده از تایم فریمهای مختلف مانند روزانه، هفتگی و ماهانه، معاملهگران میتوانند روندهای اصلی و فرعی را بهخوبی تشخیص دهند و از تغییرات ناگهانی در بازار غافل نشوند. بهعنوانمثال، ممکن است یک روند صعودی در تایم فریم روزانه مشاهده شود، درحالیکه در تایم فریم هفتگی، روند نزولی باشد. این اطلاعات به معاملهگران کمک میکند تا تصمیمات بهتری بگیرند و از ورود به معاملات نادرست جلوگیری کنند.

مدیریت ریسک

یکی از مزایای بزرگ استراتژی مولتی تایم فریم ایچیموکو، کمک به مدیریت ریسک است. با استفاده از چندین بازه زمانی، معاملهگران میتوانند نقاط ورود و خروج بهینهتری را تعیین کنند و ریسک معاملات خود را کاهش دهند. بهعنوانمثال، اگر یک معاملهگر در تایم فریم روزانه بهدنبال نقطه ورود باشد، میتواند با بررسی تایم فریمهای بلندمدتتر مانند هفتگی و ماهانه، تأییدیههای بیشتری برای تصمیم خود پیدا کند. این کار به معاملهگر کمک میکند تا از ورود به معاملات با احتمال پایینتر جلوگیری کند و ریسک خود را به حداقل برساند.

افزایش دقت معاملات

استفاده از استراتژی مولتی تایم فریم ایچیموکو به معاملهگران کمک میکند تا دقت معاملات خود را افزایش دهند. با بررسی چندین بازه زمانی، معاملهگران میتوانند تأییدیههای بیشتری برای تصمیمات خود پیدا کنند و از ورود به معاملات با احتمال پایینتر جلوگیری کنند. بهعنوانمثال، اگر یک معاملهگر در تایم فریم روزانه یک سیگنال خرید دریافت کند، میتواند با بررسی تایم فریمهای بلندمدتتر مانند هفتگی و ماهانه، تأییدیههای بیشتری برای این سیگنال پیدا کند.

معایب استراتژی مولتی تایم فریم

معایب این استراتژی بهشرح زیر است:

پیچیدگی

استفاده از استراتژی مولتی تایم فریم ایچیموکو نیازمند درک عمیق از اجزای مختلف این اندیکاتور و نحوه ترکیب آنها در بازههای زمانی مختلف است. این اندیکاتور شامل پنجخط اصلی است که هر یک اطلاعات مهمی درباره روند و مومنتوم بازار ارائه میدهند. پیچیدگی این استراتژی میتواند باعث شود که معاملهگران بهراحتی دچار اشتباه شوند. تفسیر نادرست خطوط ایچیموکو یا عدم توانایی در ترکیب صحیح تایم فریمها میتواند منجر به تصمیمات معاملاتی نادرست شود. این موضوع میتواند به ضررهای مالی منجر شود و اعتمادبهنفس معاملهگر را کاهش دهد؛ بنابراین، برای استفاده مؤثر از این استراتژی، معاملهگران باید زمان و تلاش زیادی را برای یادگیری و تمرین اختصاص دهند.

زمانبربودن

تحلیل چندین بازه زمانی با استفاده از استراتژی مولتی تایم فریم ایچیموکو ممکن است زمانبر باشد و نیاز به توجه و دقت بیشتری داشته باشد. معاملهگران باید بهطور مداوم تایم فریمهای مختلف را بررسی کنند. این فرایند میتواند زمان زیادی را به خود اختصاص دهد و برای معاملهگرانی که زمان محدودی دارند، چالشبرانگیز است. نیاز به تحلیل مداوم و دقیق تایم فریمهای مختلف میتواند باعث خستگی و استرس معاملهگران شود. این موضوع بر کیفیت تصمیمات معاملاتی تأثیر منفی میگذارد و منجر به اشتباهات بیشتری خواهد شد.

سیگنالهای متناقض

یکی از معایب اصلی استراتژی مولتی تایم فریم ایچیموکو، احتمال دریافت سیگنالهای متناقض از تایم فریمهای مختلف است. بهعنوانمثال، ممکن است در تایم فریم روزانه یک سیگنال خرید دریافت شود، درحالیکه در تایم فریم هفتگی یک سیگنال فروش مشاهده گردد. این تناقضها میتوانند باعث سردرگمی معاملهگر شوند و تصمیمگیری را دشوار کنند. همچنین، معاملهگران باید به یاد داشته باشند که هیچ استراتژی معاملاتی کاملاً بدون خطا نیست و همیشه احتمال دریافت سیگنالهای متناقض وجود دارد.

نحوه ورود، نقطه استاپ و تیک پروفیت با استراتژی مولتی تایم فریم ایچیموکو

استراتژی مولتی تایم فریم ایچیموکو به معاملهگران کمک میکند تا در دنیای پُرپیچوخم بازارهای مالی راه خود را پیدا کنند. این استراتژی با ترکیب هنر و علم، باعث میشود تا معاملهگران با اطمینان بیشتری در بازارهای مالی بهدنبال سود باشند. در ادامه به بررسی نحوه ورود، نقطه استاپ و تیک پروفیت با این استراتژی میپردازیم.

نحوه ورود

برای ورود به معامله با استفاده از استراتژی مولتی تایم فریم ایچیموکو، معاملهگران ابتدا باید روند کلی بازار را در بازه زمانی بلندمدت شناسایی کنند. بهعنوانمثال، اگر در نمودار روزانه قیمت بالای ابر ایچیموکو قرار دارد، روند کلی صعودی است. سپس به بازه زمانی کوتاهمدتتر مانند نمودار ۴ ساعته یا ساعتی بروند و بهدنبال سیگنالهای ورود باشند. سیگنال ورود میتواند تقاطع خط تنکان سن و کیجون سن باشد یا زمانی که قیمت از ابر ایچیموکو عبور میکند.

تعیین نقطه استاپ

نقطه استاپ در استراتژی ایچیموکو معمولاً در زیر ابر ایچیموکو قرار میگیرد؛ چون ابر بهعنوان سطح حمایت یا مقاومت دینامیک عمل میکند. بهعنوانمثال، اگر معاملهگری در نمودار ۴ ساعته وارد معامله خرید شده و قیمت بالای ابر قرار دارد، نقطه استاپ را میتواند کمی پایینتر از پایینترین نقطه ابر قرار دهد. این کار به کمک میکند تا در صورت تغییر روند از معامله خارج شود.

تعیین تیک پروفیت

تعیین تیک پروفیت بستگی به قیمت و سطح مقاومت یا حمایت در بازه زمانی بلندمدت دارد. بهعنوانمثال، اگر معاملهگران در نمودار روزانه یک سطح مقاومت قوی مشاهده میکنند، میتوانند تیک پروفیت خود را در نزدیکی آن سطح قرار دهند. همچنین میتوانند از خطوط سنکو اسپن A و B بهعنوان سطوح هدف استفاده کنند.

سیگنالی با استراتژی مولتی تایم فریم ایچیموکو

استراتژی ایچیموکو برای شناسایی روندها، سطوح حمایت و مقاومت و نقاط ورود و خروج استفاده میشود. این استراتژی شامل چندین مؤلفه است که بهصورت ترکیبی عمل میکنند تا تصویری جامع از بازار ارائه دهند. در ادامه، یک سیگنال ورود و خروج را با استفاده از استراتژی مولتی تایم فریم ایچیموکو را بررسی میکنیم:

فرض کنید در تایم فریم ۴ ساعته، قیمت بیتکوین بالای ابر ایچیموکو قرار دارد و تمامی شرایط ورود در این تایم فریم برقرار است. سپس به تایم فریم ۱ ساعته میرویم و مشاهده میکنیم که قیمت بهتازگی از ابر ایچیموکو عبور کرده و بالای آن بسته شده است. در این حالت، میتوانیم یک سیگنال ورود قوی را شناسایی کنیم.

برای خروج، اگر در تایم فریم ۴ ساعته، قیمت به زیر ابر ایچیموکو نفوذ کند و در تایم فریم ۱ ساعته نیز قیمت به زیر ابر ایچیموکو برود، سیگنال خروج خود را نشان میدهد.

فورافایکس

پراپ فرم فورافایکس یکی از نوآورانهترین و جذابترین خدمات مالی را بهعنوان بهترین سایت پراپ تریدینگ برای معاملهگران فارکس ارائه میدهد. این شرکت با فراهمکردن سرمایه قابلتوجه باعث میشود تا معاملهگران بدون نیاز به استفاده از سرمایه شخصی خود در بازارهای مالی فعالیت کنند. فورافایکس با ارائه پلتفرمهای معاملاتی پیشرفته بهوسیله بروکر آنشور اپوفایننس که مجوز (ASIC) استرالیا را به دست آورده به معاملهگران کمک میکند تا استراتژیهای خود را به بهترین شکل ممکن اجرا کنند.

یکی از ویژگیهای برجسته پراپ فرم فورافایکس، مدل تقسیم سود آن است که به معاملهگران اجازه میدهد تا بخش قابلتوجهی از سودهای خود را حفظ کنند. این مدل تقسیم سود، انگیزهای قوی برای معاملهگران ایجاد میکند تا بادقت و استراتژیهای بهینهتری به معامله بپردازند. علاوهبراین، فورافایکس با ارائه چالشهای معاملاتی مختلف به معاملهگران این فرصت را میدهد که مهارتهای خود را در شرایط واقعی بازار آزمایش کنند و در صورت موفقیت به سرمایههای بیشتری دست یابند. این رویکرد نوآورانه و حمایتی، فورافایکس را به یکی از بهترین انتخابها برای معاملهگران فارکس تبدیل کرده است.

پراپ فرم فورافایکس دو نوع حساب مالی اصلی ارائه میدهد که هرکدام ویژگیها و مزایای خاص خود را دارند: حساب لایو و حساب دمو.

حساب لایو

حساب لایو یکی از نوآورانهترین خدمات فورافایکس است که به معاملهگران این امکان را میدهد تا بدون پرداخت هزینه اولیه، یک حساب واقعی باز کنند و با سرمایه شرکت به معامله بپردازند. در این نوع حساب، معاملهگران میتوانند با استفاده از حساب شخصی خود چالشهای ارزیابی را پشت سر بگذارند و در صورت موفقیت، سرمایه بیشتری دریافت کنند. این حساب بهویژه برای معاملهگرانی که بهدنبال تجربه واقعی بازار و کسب سود بدون نیاز به سرمایه شخصی هستند، بسیار مناسب است. همچنین در صورت عدم موفقیت در چالش، معاملهگران میتوانند بدون پرداخت هزینه اضافی، چالش را تکرار کنند.

حساب دمو

حساب دمو یا حساب آزمایشی، روش کلاسیک فورافایکس برای ارزیابی مهارت معاملهگران است. در این نوع حساب، معاملهگران با خرید یک حساب آزمایشی وارد چالش دومرحلهای میشوند و پساز گذراندن آن، سرمایه واقعی را دریافت میکنند. این حساب به معاملهگران این امکان را میدهد که بدون ریسک مالی، مهارتهای خود را در شرایط واقعی بازار آزمایش کنند و در صورت موفقیت به سرمایه واقعی دست یابند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!