مفهوم CP (Continuation Pattern) در پرایس اکشن به الگوهای قیمتی اشاره دارد که نشاندهندۀ ادامه روند موجود پساز یک دوره تصحیح یا تثبیت هستند. این الگوها به معاملهگران کمک میکنند تا پیشبینی کنند که روند جاری بازار احتمالاً ادامه خواهد یافت و به شناسایی نقاط ورود و خروج مناسب بپردازند. در این مقاله به تحلیل و بررسی انواع cp در پرایس اکشن میپردازیم. با ما همراه باشید.

پرایس اکشن چیست؟

پیشاز بررسی cp در پرایس اکشن باید بدانید که پرایس اکشن (Price Action) یک رویکرد در تحلیل تکنیکال است که به بررسی و تحلیل حرکت قیمت در بازارهای مالی بدون استفاده از اندیکاتورهای تکنیکال پیچیده میپردازد. این روش تمرکز اصلی خود را بر روی الگوهای قیمتی، نوارهای شمعی و سطوح کلیدی حمایت و مقاومت قرار میدهد.

معاملهگران پرایس اکشن بهدنبال شناسایی الگوهای خاصی هستند که نشاندهندۀ رفتار آینده قیمت باشند. این الگوها میتوانند شامل الگوهای شمعی مانند پین بار و انگلفینگ، الگوهای قیمتی مثل سر و شانه و مثلث و همچنین سطوح کلیدی قیمت باشند. هدف از استفاده از پرایس اکشن این است که بتوان تصمیمات معاملاتی را براساس تحلیل دقیق حرکتهای قیمتی اتخاذ و به دور از سیگنالهای غیرضروری و پیچیده، روندها و نقاط قوت و ضعف بازار را شناسایی کرد.

سیپی چیست؟

در پرایس اکشن، مفهوم CP به Continuation Pattern (الگوی ادامهدهنده) اشاره دارد. این الگوها به نشانههایی از حرکت قیمت گفته میشود که نشاندهندۀ ادامه روند موجود پساز یک دوره تصحیح، تثبیت یا تجمع هستند.

الگوهای ادامهدهنده به معاملهگران این امکان را میدهند که پیشبینی کنند روند فعلی بازار به احتمال زیاد ادامه خواهد یافت و بهاینترتیب میتوانند نقاط ورود و خروج مناسبی را برای معاملات خود شناسایی کنند. این الگوها معمولاً پساز یک حرکت قوی در جهت روند شکل میگیرند و نشاندهندۀ این هستند که بازار به طور موقت توقف کرده یا اصلاح شده است؛ ولی هنوز قدرت لازم را برای ادامه روند دارد.

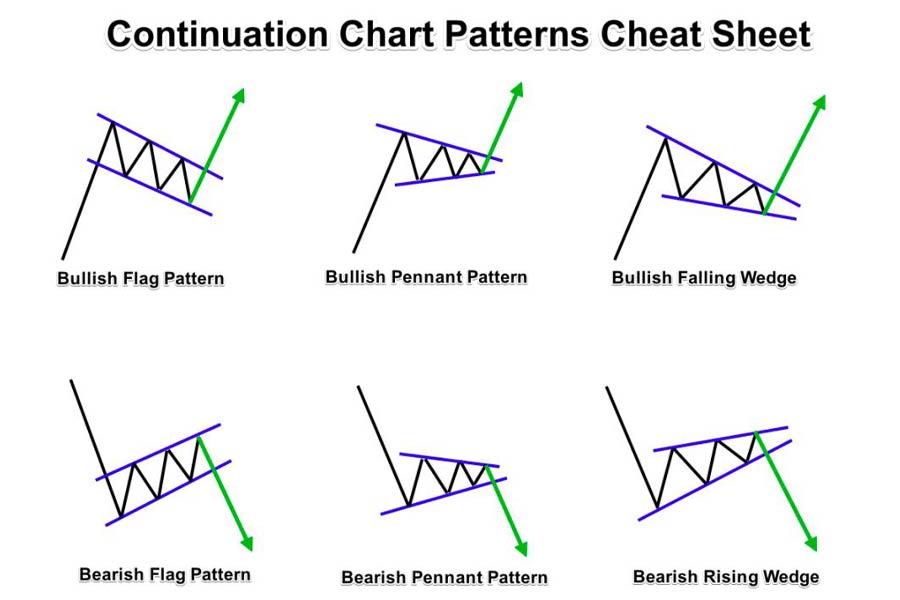

انواع رایج الگوهای ادامهدهنده شامل:

- مثلث (Triangle): الگوی ادامهدهندهای که در آن قیمت در حال تشکیل یک الگوی مثلث است که میتواند بهصورت صعودی، نزولی یا متقارن باشد.

- پرچم (Flag): الگوی ادامهدهندهای که در آن قیمت بهصورت یک پرچم کوچک و مایل در جهت مخالف روند اصلی حرکت میکند.

شناخت و درک این الگوها به معاملهگران کمک میکند تا براساس تحلیل دقیقتر روندها، تصمیمات معاملاتی مؤثرتری بگیرند و از فرصتهای موجود در بازار بهرهبرداری کنند.

ارتباط cp در پرایس اکشن و فشردگی در پرایس اکشن

Cp در پرایس اکشن، (Continuation Pattern) و فشردگی (Consolidation) بهصورت مستقیم با یکدیگر مرتبط هستند؛ زیرا هر دو به تحلیل حرکات قیمتی و روندها در بازار میپردازند و میتوانند پیشبینیکننده رفتار آینده قیمت باشند.

فشردگی به دورهای اشاره دارد که در آن قیمت در یک محدوده باریک حرکت میکند و نوسانات قیمت کاهش مییابد. این مرحله معمولاً بهدنبال یک حرکت قوی صعودی یا نزولی رخ میدهد و نشاندهندۀ تثبیت بازار است. در این وضعیت، قیمت وارد یک دوره تجمعی میشود که میتواند بهشکل یک مستطیل، مثلث یا سایر الگوهای فشردگی ظاهر شود.

ارتباط بین CP و فشردگی:

- تعیین جهت حرکت: فشردگی به معاملهگران اطلاعاتی درباره احتمالات ادامه روند موجود میدهد. هنگامی که بازار از فشردگی خارج میشود و یک الگوی ادامهدهنده شکل میگیرد، این میتواند بهعنوان سیگنالی برای ادامه روند فعلی درنظر گرفته شود.

- تشخیص فرصتها: الگوهای ادامهدهنده مانند مثلث و پرچم که در دوران فشردگی شکل میگیرند به معاملهگران کمک میکنند تا زمان مناسب برای ورود به بازار را شناسایی کنند و از ادامه روند موجود بهرهبرداری کنند.

- تأیید روند: فشردگی میتواند بهعنوان یک فاز تثبیت یا اصلاح پیشاز ادامه روند اصلی عمل کند. شناسایی الگوهای CP در این مرحله میتواند تأییدی بر قدرت ادامه روند و نقاط ورود و خروج مناسب باشد.

در مجموع، فشردگی و الگوهای ادامهدهنده به معاملهگران کمک میکنند تا با تحلیل دقیقتر نوسانات قیمت و حرکات بازار، تصمیمات بهتری بگیرند و استراتژیهای معاملاتی مؤثرتری را پیادهسازی کنند.

شرایط شکلگیری الگوی drive cp

الگوی Drive CP (Continuation Pattern) یکی از الگوهای ادامهدهنده در پرایس اکشن است که معمولاً پساز یک حرکت قوی قیمتی شکل میگیرد و نشاندهندۀ ادامه روند موجود است. شرایط شکلگیری این الگو شامل چندین ویژگی کلیدی است که به معاملهگران کمک میکند تا این الگو را شناسایی و از آن بهرهبرداری کنند:

- وجود یک حرکت قوی اولیه: الگوی Drive CP معمولاً پساز یک روند قوی و مشخص شکل میگیرد. این حرکت اولیه میتواند صعودی یا نزولی باشد و باید با قدرت و حجم مناسب همراه باشد.

- دوره فشردگی یا تجمع: پساز حرکت قوی اولیه، بازار وارد یک فاز فشردگی یا تجمع میشود. این دوره فشردگی معمولاً بهصورت نوسانات محدودهای یا الگوهای تثبیتی مانند مثلث، مستطیل یا پرچم ظاهر میشود.

- تشکیل نقاط عطف یا نوارهای قیمتی مشخص: در فاز فشردگی، بازار ممکن است نقاط عطفی مانند نوارهای شمعی مشخصی را نشان دهد که نشاندهندۀ آغاز تغییر در حرکت قیمت هستند. این نقاط عطف میتوانند بهصورت کندلهای خاص مانند پین بار، انگلفینگ یا کندلهای با بدنه بزرگ باشند.

- خروج از فشردگی: الگوی Drive CP با خروج قیمت از ناحیه فشردگی مشخص میشود. این خروج باید بههمراه حجم معاملات بالا و حرکت قوی در جهت روند اولیه باشد. این نشانهای از ادامه روند موجود است و تأیید میکند که قدرت روند اصلی هنوز حفظ شده است.

تأییدیه حجم معاملات: برای تأیید الگوی Drive CP، افزایش حجم معاملات در هنگام خروج از فشردگی بسیار مهم است. این افزایش حجم، نشاندهندۀ تأیید قدرت حرکت و ادامه روند است.

نکات مهم ترید با فشردگی قیمت در پرایس اکشن

ترید با فشردگی قیمت در پرایس اکشن نیازمند توجه به چند نکته کلیدی است تا بتوان از این وضعیت به بهترین نحو بهرهبرداری کرد. فشردگی قیمت که معمولاً بهصورت نوسانات محدود و حرکت جانبی قیمت مشاهده میشود، میتواند فرصتهای تجاری مناسبی را ارائه دهد. در ادامه، نکات مهم برای ترید با فشردگی قیمت آورده شده است:

شناسایی الگوهای فشردگی:

- الگوهای رایج: بهدنبال الگوهای فشردگی رایج مانند مثلث، مستطیل و پرچم باشید. هر یک از این الگوها میتواند نشاندهندۀ مرحلهای از تثبیت پیشاز ادامه روند باشد.

- محدودۀ فشردگی: توجه به محدوده نوسانات و خطوط حمایت و مقاومت در این الگوها برای شناسایی مناطق ورود و خروج مناسب مهم است.

تعیین نقاط شکست (Breakout):

- نقاط کلیدی: نقاط شکست، یعنی زمانی که قیمت از محدوده فشردگی خارج میشود، میتوانند بهعنوان سیگنالهای ورود و خروج استفاده شوند. توجه به جهت شکست و حجم معاملات در این نقاط مهم است.

- حجم معاملات: افزایش حجم معاملات در زمان شکست از فشردگی میتواند تأییدکننده قدرت حرکت و ادامه روند باشد.

استفاده از استراتژیهای مدیریت ریسک:

- تعیین استاپلاس: بهدلیل نوسانات و فشردگی قیمت، تعیین دقیق سطح استاپلاس ضروری است تا از نوسانات غیرمنتظره محافظت شود.

- حجم معامله: براساس حجم موجود و قدرت سیگنال، حجم معاملات خود را تنظیم کنید تا ریسکها به حداقل برسد.

توجه به سیگنالهای تأیید:

- الگوهای شمعی: الگوهای شمعی مانند پین بار یا انگلفینگ در نزدیکی نواحی شکست میتوانند سیگنالهای تأییدی برای ورود به معامله باشند.

- اندیکاتورها: در برخی موارد، استفاده از اندیکاتورهای تکنیکال مانند RSI یا MACD برای تأیید روند و قدرت حرکت میتواند مفید باشد، هرچند در پرایس اکشن تمرکز اصلی بر روی حرکت قیمت است.

پیشبینی و تحلیل نوسانات:

- آمادهسازی برای نوسانات: فشردگی قیمت میتواند به نوسانات قوی پساز شکست منجر شود؛ بنابراین، آمادگی برای این نوسانات و تغییرات سریع قیمت ضروری است.

- آزمون فرضیات: پیشاز اجرای استراتژیهای معاملاتی، بررسی و آزمون فرضیات خود در شرایط مختلف بازار میتواند به بهبود دقت پیشبینیها کمک کند.

با توجه به این نکات، میتوان از وضعیت فشردگی قیمت بهعنوان فرصتی برای شناسایی و بهرهبرداری از حرکات قیمتی آینده استفاده و استراتژیهای معاملاتی مؤثرتری را پیادهسازی کرد.

دریافت سرمایه از شرکتهای پراپ

دریافت سرمایه از شرکتهای پراپ (Prop Trading Firms) جهت ترید با استفاده از cp در پرایس اکشن میتواند به معاملهگران این امکان را بدهد که با استفاده از منابع مالی بیشتر، استراتژیهای خود را در بازار فارکس به طور مؤثرتر پیادهسازی کنند. شرکتهای پراپ به معاملهگران حرفهای یا مستعد، سرمایه میدهند تا با آن به معامله بپردازند و بخشی از سود حاصل را بهعنوان کمیسیون یا سهم خود دریافت کنند. برای موفقیت در این زمینه، معاملهگران باید مراحل خاصی را دنبال کنند.

شرکت فورافایکس بهعنوان یک پراپ فرم رایگان که خدمات ویژهای به معاملهگران ایرانی ارائه میدهد، شناخته میشود. این شرکت با ارائه حسابها و برنامههای متنوع، دسترسی به سرمایه را برای معاملهگران آسانتر کرده است. هرچند فورافایکس با بروکر اپوفایننس همکاری میکند؛ اما معاملهگران برای شرکت در چالشهای فورافایکس نیازی به ثبتنام در این بروکر ندارند و تنها برای مدل چالش لایو باید از طریق بروکر اپوفایننس اقدام کنند. اپوفایننس یکی از بهترین و معتبرترین بروکرهایی است که خدمات باکیفیتی به معاملهگران ایرانی ارائه میدهد.

سخن پایانی

در این مقاله به تحلیل مفهوم CP در پرایس اکشن پرداخته شد. الگوهای ادامهدهنده بهعنوان سیگنالهایی برای پیشبینی ادامه روند موجود پساز یک دوره فشردگی یا اصلاح، اهمیت زیادی در تحلیل تکنیکال دارند. این الگوها، از جمله مثلثها، پرچمها و کوسنها به معاملهگران کمک میکنند تا نقاط ورود و خروج استراتژیک را شناسایی کنند و براساس ادامه روند موجود تصمیمات معاملاتی دقیقی اتخاذ کنند.

با درک شرایط شکلگیری این الگوها و شناسایی ویژگیهای آنها، میتوان به بهبود استراتژیهای معاملاتی و کاهش ریسکهای ناشی از نوسانات بازار پرداخت. توجه به نقاط شکست، حجم معاملات و سیگنالهای تأییدی به معاملهگران این امکان را میدهد که از فرصتهای بازار بهرهبرداری کنند و تصمیمات آگاهانهتری بگیرند. در نهایت، تسلط بر مفهوم CP و کاربرد آن در پرایس اکشن، میتواند به افزایش دقت پیشبینیها و بهبود نتایج معاملاتی کمک کند.

منبع: +

چگونه میتوان تفاوت بین الگوهای CP (Continuation Pattern) و الگوهای معکوس روند را تشخیص داد؟

برای تشخیص تفاوت بین الگوهای CP و الگوهای معکوس روند، توجه به روند قبلی و شکلگیری الگوها اهمیت دارد. الگوهای CP معمولاً پساز یک حرکت قوی قیمتی شکل میگیرند و نشاندهندۀ ادامه روند موجود هستند. به طور معمول، این الگوها در فازهای تثبیت یا فشردگی ظاهر میشوند و با خروج از این ناحیه، روند اصلی ادامه مییابد. در مقابل، الگوهای معکوس روند مانند سر و شانه یا دوقلوها، معمولاً در انتهای یک روند قوی شکل میگیرند و نشاندهندۀ تغییر جهت روند هستند. تحلیل دقیق روند قبلی و ویژگیهای الگو کمک میکند تا نوع الگو و جهت حرکت آینده قیمت شناسایی شود.

چه عواملی میتوانند باعث شکست الگوهای CP شوند و چگونه میتوان از این شکستها جلوگیری کرد؟

عوامل مختلفی میتوانند باعث شکست الگوهای CP شوند، از جمله تغییرات غیرمنتظره در اخبار اقتصادی، وقایع سیاسی یا تغییرات ناگهانی در شرایط بازار. همچنین، ضعف در حجم معاملات یا عدم تأییدیه مناسب از سایر ابزارهای تحلیلی میتواند به شکست الگو منجر شود. برای کاهش احتمال شکست، توصیه میشود که بهدقت حجم معاملات را بررسی کنید و از سیگنالهای تأییدی مانند الگوهای شمعی یا اندیکاتورها استفاده کنید. همچنین، تنظیم مناسب استاپلاس و مانیتورینگ مداوم وضعیت بازار میتواند به مدیریت ریسک و جلوگیری از تأثیرات منفی شکستهای احتمالی کمک کند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟