در دنیای پیچیده و پرسرعت معاملات مالی، بهویژه در بازار ارزهای خارجی (فارکس)، فناوری اطلاعات و ارتباطات (ICT) نقش حیاتی در بهینهسازی استراتژیهای معاملاتی و افزایش دقت تصمیمگیری ایفا میکند. استفاده از الگوهای سبک ICT در فارکس به معاملهگران این امکان را میدهد تا با تحلیل دقیق دادهها و پیشبینی روندهای بازار، ریسکهای مرتبط با معاملات را به حداقل برسانند و بازدهی سرمایهگذاری خود را بهبود ببخشند. در این مقاله به بررسی الگو های ict در فارکس میپردازیم. با ما همراه باشید.

سبک پرایس اکشن چیست؟

پیشاز معرفی الگو های ict باید گفت که پرایس اکشن (Price Action) یک روش تحلیل بازارهای مالی است که براساس حرکت قیمتها در گذشته و حال بهمنظور پیشبینی حرکات آینده بازار انجام میشود. در این سبک، معاملهگران بهجای استفاده از اندیکاتورها و ابزارهای تحلیلی پیچیده بهطور مستقیم بر نمودارهای قیمت تمرکز میکنند و از تغییرات قیمت برای تصمیمگیری در مورد خرید یا فروش دارایی استفاده میکنند.

اساس پرایس اکشن بر این فرض استوار است که تمام اطلاعات موجود در بازار (شامل اخبار، انتظارات، احساسات و سایر عوامل) در قیمت منعکس شده است و نمودار قیمت بهتنهایی میتواند بهعنوان منبعی کامل برای تحلیل بازار مورد استفاده قرار گیرد. معاملهگران پرایس اکشن به الگوها و سطوح کلیدی در نمودارها، مانند حمایت و مقاومت، کندلها، خطوط روند و الگوهای قیمتی توجه ویژهای دارند.

مزیت اصلی سبک پرایس اکشن در سادگی و شفافیت آن است؛ به این معنا که معاملهگر تنها بر اطلاعات خام و اولیهی بازار تکیه میکند و از پیچیدگیهای اضافی و انحرافات ناشی از شاخصهای تکنیکال پرهیز میکند. این روش بهویژه برای معاملهگرانی که بهدنبال داشتن یک دیدگاه شفاف و ساده از بازار هستند، جذاب است.

درعینحال، پرایس اکشن نیازمند تجربه و مهارت بالایی است؛ زیرا معاملهگر باید بتواند به درستی الگوها و روندهای قیمتی را تشخیص دهد و آنها را بهشکل مؤثر به کار بگیرد. این سبک معمولاً در ترکیب با سایر روشهای تحلیل تکنیکال و بنیادی نیز به کار گرفته میشود تا تصویر کاملی از بازار به دست آید.

ویژگیهای سبک و قالب های ict

سبک و الگو های ict توسط معاملهگری به نام مایکل هادلستون (Michael Huddleston) توسعه داده شده است. این سبک بهطور خاص بر تحلیل حرکات قیمت و ساختارهای بازار با تمرکز بر روی رفتار نهادهای مالی بزرگ (مانند بانکها و مؤسسات مالی) تأکید دارد.

سبک ICT براساس این فرضیه بنا شده است که نهادهای بزرگ مالی بهعنوان بازیگران اصلی بازار، نقش مهمی در ایجاد حرکتهای کلیدی و بزرگ در بازارهای مالی ایفا میکنند. این سبک به معاملهگران آموزش میدهد که چگونه با تحلیل دقیق و شناخت الگوها و استراتژیهای مورد استفاده توسط این نهادها، بتوانند از این حرکات به نفع خود بهرهبرداری کنند.

ویژگیهای اصلی سبک ICT عبارتاند از:

- تعیین نواحی عرضه و تقاضا: در این سبک، معاملهگران یاد میگیرند که چگونه نواحی عرضه و تقاضا را بر روی نمودار شناسایی کنند. این نواحی معمولاً جایی هستند که قیمت به احتمال زیاد بازمیگردد یا روند جدیدی را آغاز میکند.

- تشخیص نقدینگی و دستکاری قیمت: ICT بر مفهوم نقدینگی تمرکز دارد و به معاملهگران میآموزد که چگونه نواحیای را شناسایی کنند که در آنها نقدینگی بالایی وجود دارد و ممکن است قیمتها توسط نهادهای بزرگ دستکاری شود تا نقدینگی بیشتری را جذب کنند.

- زمانبندی دقیق معاملات: این سبک همچنین به اهمیت زمانبندی در معاملات توجه ویژهای دارد. برای مثال، معاملهگران ICT معمولاً به زمانهای بازشدن بازارهای مالی بزرگ مانند لندن و نیویورک توجه زیادی دارند؛ زیرا در این زمانها معمولاً نوسانات بالایی رخ میدهد.

- مدیریت ریسک و سرمایه: در سبک ICT، مدیریت ریسک یکی از اصول کلیدی است. معاملهگران آموزش میبینند که چگونه با استفاده از سطوح مختلف قیمت (مانند نقاط ورود، خروج و توقف ضرر) ریسک خود را کنترل کنند و درعینحال بهینهترین نسبت ریسک به سود را داشته باشند.

الگوهایی که در برگه تقلب ict نشان داده میشوند، بین معاملهگران حرفهای و کسانی که بهدنبال بهبود دانش و مهارتهای خود در بازار فارکس هستند، محبوبیت زیادی کسب کرده است. بااینحال، این سبک نیازمند مطالعه و تمرین فراوان است تا معاملهگران بتوانند بهطور مؤثر از آن بهرهمند شوند.

الگوی پرایس اکشن چیست؟

الگوی پرایس اکشن (Price Action) به الگوهای تکرارشوندهای در حرکات قیمت در نمودارها اشاره دارد که معاملهگران از آنها برای پیشبینی جهت آینده بازار استفاده میکنند. این الگوها بدون استفاده از اندیکاتورهای پیچیده و براساس تحلیل مستقیم حرکات قیمت (نمودار شمعی یا خطی) شناسایی میشوند. الگوهای پرایس اکشن به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسب را در معاملات خود پیدا کنند.

برخی از معروفترین الگوهای پرایس اکشن عبارتاند از:

- پین بار (Pin Bar): پین بار یک الگوی شمعی است که دارای بدنه کوچک و سایه بلند (معمولاً سایه بالایی یا پایینی) است. این الگو نشاندهندۀ ردشدن قیمت از یک سطح و احتمال تغییر جهت بازار است. اگر سایه بلند در بالای بدنه باشد، نشانهای از برگشت نزولی و اگر در پایین بدنه باشد، نشانهای از برگشت صعودی است.

- انگلفینگ (Engulfing): این الگو شامل دو شمع است. شمع دوم بهطور کامل شمع اول را در بر میگیرد که نشاندهندۀ تغییر قوی در جهت قیمت است. شمع انگلفینگ صعودی زمانی شکل میگیرد که یک شمع نزولی کوچک توسط یک شمع صعودی بزرگتر پوشانده شود و برعکس، شمع انگلفینگ نزولی زمانی رخ میدهد که یک شمع صعودی کوچک توسط یک شمع نزولی بزرگتر پوشانده شود.

- داخلی (Inside Bar): این الگو شامل دو شمع است که شمع دوم بهطور کامل در محدوده شمع اول قرار دارد. الگوی داخلی نشانهای از عدم تصمیمگیری در بازار و احتمال شکست در یکی از جهات پساز یک دوره تثبیت است.

- کانالهای قیمتی (Price Channels): کانالهای قیمتی شامل خطوط موازی حمایت و مقاومت هستند که قیمت بین آنها نوسان میکند. معاملهگران با استفاده از این کانالها میتوانند در نزدیکی خط حمایت خرید و در نزدیکی خط مقاومت فروش کنند.

این الگوها براساس روانشناسی بازار شکل میگیرند و به معاملهگران کمک میکنند تا با بررسی دقیق حرکات قیمت و واکنشهای بازار، تصمیمات معاملاتی دقیقتری بگیرند. موفقیت در استفاده از الگوهای پرایس اکشن نیازمند تجربه و مهارت است؛ زیرا بازارهای مالی پیچیده هستند و همیشه الگوها بهصورت کامل و بینقص عمل نمیکنند.

اهداف الگوهای پرایس اکشن چیست؟

الگوهای پرایس اکشن (Price Action) به معاملهگران کمک میکنند تا تصمیمات بهتری در معاملات خود بگیرند. اهداف اصلی استفاده از این الگوها در تحلیل بازار شامل موارد زیر است:

- شناسایی نقاط ورود و خروج: یکی از اهداف اصلی استفاده از الگوهای پرایس اکشن، شناسایی نقاط مناسب برای ورود به معامله یا خروج از آن است. معاملهگران با استفاده از این الگوها میتوانند تعیین کنند که در چه سطحی از قیمت وارد بازار شوند و در چه سطحی از آن خارج شوند.

- تشخیص جهت روند بازار: الگوهای پرایس اکشن به معاملهگران کمک میکنند تا روند جاری بازار (صعودی، نزولی یا خنثی) را شناسایی کنند. این کار به آنها اجازه میدهد تا در جهت درست وارد معامله شوند و از حرکات بزرگ بازار بهرهبرداری کنند.

- کاهش ریسک و مدیریت بهتر معاملات: یکی از اهداف مهم استفاده از پرایس اکشن، مدیریت ریسک و جلوگیری از ضررهای غیرضروری است. معاملهگران با استفاده از این الگوها میتوانند سطوح حمایت و مقاومت را شناسایی و استراتژیهای مدیریت ریسک خود را براساس آن تنظیم کنند.

- تشخیص برگشتهای احتمالی: الگوهای پرایس اکشن میتوانند نقاطی را نشان دهند که احتمال برگشت قیمت در آنها زیاد است. شناسایی این نقاط میتواند به معاملهگران کمک کند تا از روندهای معکوس سود ببرند یا از ورود به معامله در زمان نامناسب اجتناب کنند.

- بهبود دقت در پیشبینی بازار: استفاده از الگوهای پرایس اکشن به معاملهگران کمک میکند تا دقت بیشتری در پیشبینی حرکات بازار داشته باشند. این دقت میتواند باعث افزایش موفقیت در معاملات و بهبود عملکرد کلی در بازار شود.

- سادگی و شفافیت در تحلیل: پرایس اکشن بهدلیل تمرکز بر نمودارهای قیمت و حذف پیچیدگیهای ناشی از اندیکاتورها به معاملهگران یک دید شفاف و ساده از وضعیت بازار ارائه میدهد. این سادگی میتواند به تصمیمگیری سریعتر و کارآمدتر در معاملات منجر شود.

بهطورکلی، الگوهای پرایس اکشن به معاملهگران کمک میکنند تا با تحلیل دقیق حرکات قیمت، استراتژیهای معاملاتی بهتری ایجاد کنند و عملکرد خود را در بازار بهبود ببخشند.

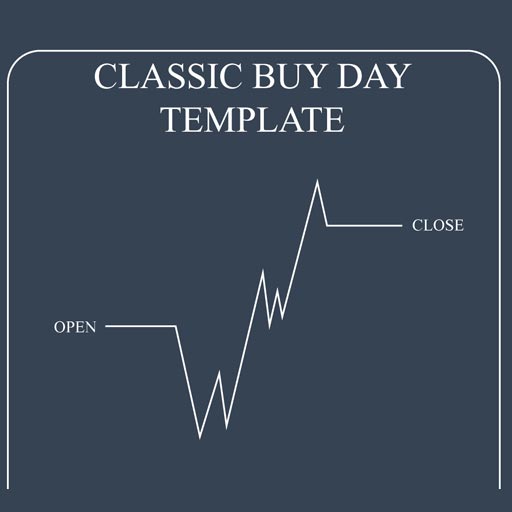

الگوی روز صعودی ict

یکی از انواع الگو های ict الگوی روز صعودی است. این الگو بهویژه در شرایطی که دلار ضعیف است و بازار در روند صعودی قرار دارد، بهعنوان یک استراتژی تحلیلی در بازار فارکس مورد استفاده قرار میگیرد. این الگو به معاملهگران کمک میکند تا از حرکتهای قیمتی بهنفع خود بهرهبرداری کنند و نقاط ورود و خروج بهینه را شناسایی کنند.

الگوی روز صعودی ICT به شرح زیر است:

- شناسایی نقاط آغازین:

- روز دوشنبه تا چهارشنبه: این دوره زمانی معمولاً برای شناسایی پایینترین قیمتهای هفته درنظر گرفته میشود. روز سهشنبه بهویژه بهدلیل فعالیت بالا در بازار لندن از ساعت ۲ تا ۴ بعدازظهر موردتوجه است. بازار لندن معمولاً پایینترین قیمت هفته را تعیین میکند.

- افت اولیه قیمت: پساز بازشدن بازار، قیمت ممکن است ۱۵ تا ۳۰ پیپ کاهش یابد که میتواند بهدلیل پرکردن فضاهای خالی (FVG) یا فشار بر سطوح مقاومت (OB) باشد.

- تحلیل حرکتهای بازار:

- گسترش و روند: بازار بهطور معمول در حدود ۷ تا ۸ ساعت گسترش مییابد. پساز آن، معمولاً قیمت در نیمه شب افزایش مییابد و از ساعت ۵ تا ۷ صبح در ناهار لندن، حرکتهای مجددی را تجربه میکند.

- تجزیه و تحلیل ۵ دقیقهای: معاملهگران باید بهدقت حرکتهای ۵ دقیقهای را بررسی کنند تا تشخیص دهند که آیا قیمت به سطح مقاومت صعودی ICT نزدیک شده است. روند صعودی ممکن است تا زمانی که ۸۰% از دامنه روزانه (ADR) مناسب باشد یا تا زمانی که بازار لندن از ساعت ۱۰ صبح تا ۱۲ ظهر بسته نشود، ادامه یابد.

- زمانبندی و اقدام:

- ساعت ۹ تا ۱۰:۳۰ صبح نیویورک: معمولاً حرکات انفجاری در این زمان رخ میدهد که به اوج روز منجر میشود. معاملهگران باید آماده ورود به موقعیتهای خرید در این زمان باشند.

- ساعت ۱۰ تا ۱۱ صبح: درصورتیکه نوسانات شکست رخ دهد، ورودی برای روند متقابل در حدود ۱۰ تا ۱۵ پیپ تعیین میشود.

- تصمیمات براساس حرکات بازار:

- ملاحظات بانکها و پولهای هوشمند: بانکها و پولهای هوشمند معمولاً تمایل ندارند خریدهای بزرگ انجام دهند تا زمانی که ۵۰% از محدوده روزانه تکمیل شده است. آنها ممکن است موقعیتهای خود را کاهش دهند زمانی که بازار در حال کاهش است.

- استراتژی خرید و فروش: در شرایطی که بازار به بالاتر از قیمت افتتاحیه منتقل شده است، معاملهگران باید موقعیت خود را نگهدارند و از فروش زودهنگام خودداری کنند. درصورتیکه بازار در طول زمان لندن بالاتر از قیمت افتتاحیه باقی بماند، باید منتظر کاهش قیمت در نیویورک ۱۵ تا ۳۰ پیپ زیر قیمت افتتاحیه بود و سپس سود را از ساعت ۱۰ صبح تا ظهر برداشت کرد.

با توجه به این نکات، الگوی روز صعودی ICT به معاملهگران این امکان را میدهد که با تحلیل دقیق حرکات بازار، استراتژیهای معاملاتی خود را بهینه کنند و به مدیریت بهتر ریسک و سود خود بپردازند.

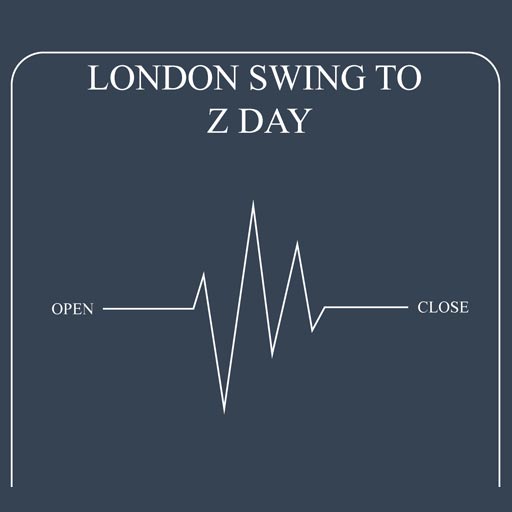

الگوی سویینگ لندن

یکی از مهمترین الگو های ict، الگوی سویینگ لندن است. الگوی Swing لندن که معمولاً در شرایط خاصی از بازار و در روزهای خاصی از هفته شکل میگیرد به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کنند. این الگو بهویژه برای معاملهگرانی که بهدنبال شناسایی نوسانات کلیدی در بازار هستند، اهمیت دارد.

ویژگیهای این نمونه از الگوی ict عبارتاند از:

- شکلگیری در وسط نوسانات بزرگتر:

- زمان تشکیل: این الگو معمولاً در میانه نوسانات بزرگتر روزانه یا براساس نمودار ۴ ساعته شکل میگیرد. به عبارت دیگر، این الگو زمانی ایجاد میشود که بازار پساز حرکتهای شدید و سریع به مرحله تثبیت و یکپارچگی میرسد.

- طبیعت حرکت بازار: حرکتهای بازار در این مرحله ممکن است عمیق نباشند و بهتدریج به وضعیت یکپارچگی تبدیل شوند. این نشاندهندۀ این است که پساز نوسانات قوی، بازار به مرحله تثبیت نزدیک میشود.

- زمانبندی و وقوع:

- روز پنجشنبه: الگوی لندن Swing معمولاً در روز پنجشنبه رخ میدهد که بهعنوان یک روز استراحت از بازار شناخته میشود. این روز به معاملهگران فرصتی برای مشاهده و تحلیل حرکتهای تثبیت شده بازار میدهد.

- استراتژیهای معاملاتی:

- ورودی مشابه با روز خرید کلاسیک لندن: اگرچه بازار در حال تثبیت است، هنوز هم میتوان از الگوهای مشابه روز خرید کلاسیک لندن برای تعیین نقاط ورود استفاده کرد. این شامل مشاهده و تجزیه و تحلیل بازار از ساعت ۷ صبح نیویورک و اعمال استراتژیهای مناسب برای بهرهبرداری از نوسانات تثبیت شده است.

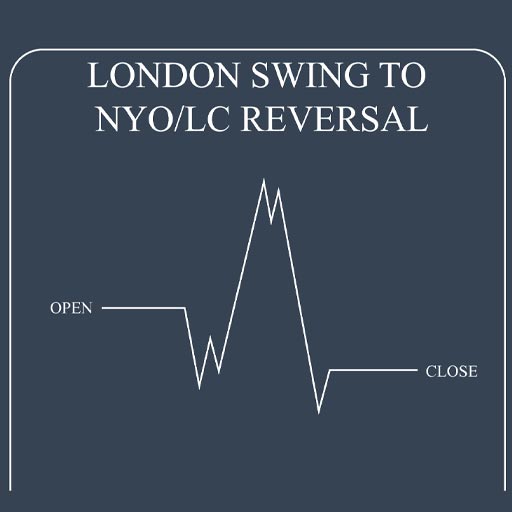

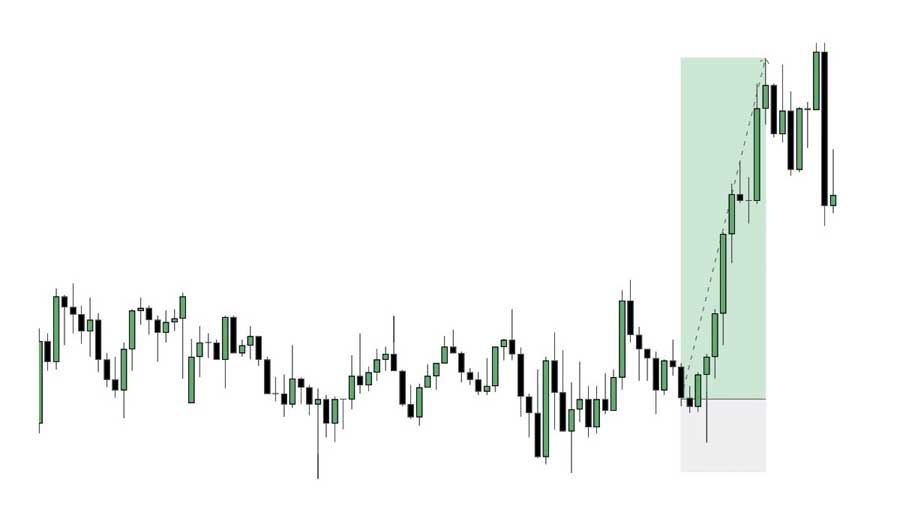

الگوی سویینگ لندن بازگشتی

الگوی ICT London Swing به NY/LC Reversal بهعنوان یک استراتژی تحلیلی در بازار فارکس طراحی شده است که براساس حرکتهای قیمت و ساختار بازار در طول روزهای معاملاتی خاص عمل میکند. این الگو به معاملهگران کمک میکند تا از تغییرات قیمتی و الگوهای بازار بهنفع خود استفاده کنند.

ویژگیهای کلیدی الگوی ICT London Swing به NY/LC Reversal:

استفاده از سناریوهای مشابه با روز خرید:

- مفهوم کلی: این الگو براساس سناریوهای مشابه با روز خرید کلاسیک عمل میکند که به تحلیل و شناسایی نقاط قوت و ضعف بازار در طول روزهای معاملاتی متکی است. هدف این است که معاملهگران بتوانند از تغییرات قیمتی و نوسانات در طول روز بهرهبرداری کنند.

- پرکردن سوپ FVG (Fair Value Gaps): شناسایی فضاهای خالی (FVG) در نمودار که ممکن است توسط حرکتهای بعدی قیمت پر شوند.

- مقاومتهای کلاسیک: تحلیل مقاومتهای ماهانه و هفتگی که میتواند نقاط تغییر روند یا معکوسهای قیمتی را نشان دهد.

- بسته شدن نیویورک یا لندن: حرکتهای معکوس ممکن است در پایان جلسات معاملاتی لندن یا نیویورک رخ دهد، زمانی که بازارها به پایان دوره معاملاتی خود نزدیک میشوند.

- تشکیل MMSM و رفتارهای بازار: تشکیل MMSM: در این الگو، تشکیل یک حرکت میانه به میانه (MMSM) برای شناسایی نقاط ورود و خروج به کار میرود. لندن پایین بهعنوان نقطه ابتدایی تحلیل میشود و حرکات بعدی میتواند شامل ضربه به سطوح OB (Order Blocks) و معکوسهای پول هوشمند باشد.

- معکوس پول هوشمند: شناسایی زمانی که پول هوشمند وارد بازار میشود و تغییر جهت قیمت را نشان میدهد. این معکوس میتواند به تمیزکردن زیر ادغام اولیه و بهبود استراتژیهای معاملاتی کمک کند.

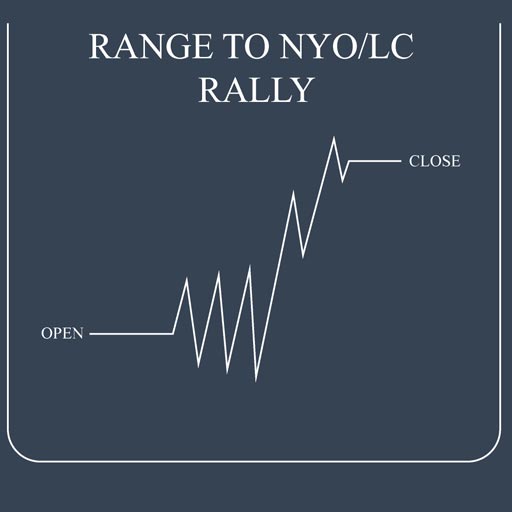

الگوی ICT Range To NY/LC Rally

نمونه دیگری از الگو های ict الگوی ICT Range To NY/LC Rally است. این الگو یک استراتژی معاملاتی پیشرفته است که بهویژه در زمانهای انتشار اخبار مهم اقتصادی و رویدادهای بازار مانند NFP و FOMC مورد استفاده قرار میگیرد. این الگو به معاملهگران کمک میکند تا از نوسانات شدید و حرکتهای قیمتی بزرگ پساز تثبیت بازار بهرهبرداری کنند.

ویژگیهای کلیدی الگوی ICT Range To NY/LC Rally:

- سازماندهی بازار و واکنش به اخبار:

- سناریوی کلاسیک: این الگو بهویژه برای رویدادهای اقتصادی مانند NFP (Non-Farm Payrolls) و FOMC (Federal Open Market Committee) استفاده میشود. در این سناریو، بازار معمولاً پساز یک دوره تثبیت با انتشار اخبار نوسانات شدیدی را تجربه میکند.

- تثبیت و انفجار: پیشاز انتشار اخبار، بازار در وضعیت تثبیت باقی میماند و پساز انتشار اخبار، مانند NFP، حرکتهای قیمتی بزرگ و سریع رخ میدهد.

- زمانبندی و اقدامات معاملاتی:

- روز NFP: در روزی که گزارش NFP منتشر میشود، انتظار داشته باشید که پساز انتشار خبر، حرکتهای قیمتی قدرتمند شروع شود. معاملهگران باید از توقفهای فروش خودداری کرده و بهدنبال خرید در نیویورک باشند. محدوده نوسانات بازار میتواند تا حدود ساعت ۱:۰۰ تا ۲:۰۰ بعدازظهر ادامه یابد.

- اعلام نرخ بهره FOMC: حرکتهای مشابهی در زمان اعلام نرخ بهره FOMC مشاهده میشود. انتظار داشته باشید که پساز اعلام نرخ بهره، بازار بهطور قابلتوجهی تغییر کند.

- استراتژی FOMC و جریان سفارش:

- تغییر راهاندازی: در ساعات ۱۱:۰۰ صبح تا ۱:۰۰ بعدازظهر، پساز اعلام FOMC، بازار ممکن است نوساناتی را تجربه کند که بهطور معمول از جریان سفارشات HTF (High Time Frame) پیروی میکند. تمرکز باید بر روی جریان HTF نزولی یا صعودی باشد.

- همبستگی جفتهای ارزی:

- توجه به EURGBP: اگر EURUSD در حالت فشردگی باقی بماند؛ این به معنای آن است که GBPUSD در حال ایجاد رالی است و EURGBP برای یافتن حمایت حرکت میکند. هنگامی که حمایت در EURGBP تاچ شود، GBPUSD ممکن است در وضعیت تثبیت باقی بماند.

- تغییرات DXY: اگر DXY (Dollar Index) نزولی باشد، EURUSD در حالت تثبیت باقی میماند، درحالیکه GBPUSD رالی میکند و EURGBP در حال حرکت است. این وضعیت ممکن است بهعنوان یک فیلتر برای شناسایی نقاط ورود و خروج مناسب برای EURUSD و GBPUSD استفاده شود.

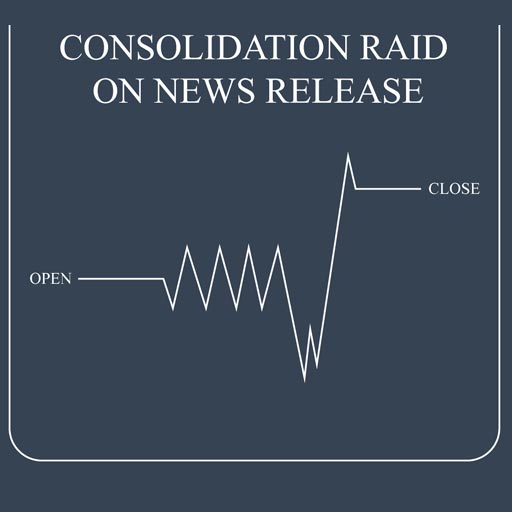

الگوی همگام با انتشار خبر

الگوی ICT در انتشار خبری بهویژه در زمانهای اعلام اخبار مهم اقتصادی مانند FOMC طراحی شده است. این استراتژی به معاملهگران کمک میکند تا از نوسانات و تغییرات قیمتی در پاسخ به اخبار بهرهبرداری کنند و نقاط ورود و خروج بهینه را شناسایی کنند.

ویژگیهای کلیدی الگوی ICT تثبیت در انتشار خبری:

- همگام بودن جفتهای ارزی:

- در شرایط FOMC: زمانی که بازار در طول جلسات لندن و نیویورک در حالت تثبیت باقی میماند و جفتهای ارزی مانند GBP/USD (GU) و EUR/USD (EU) همگام هستند، این نشاندهندۀ وضعیت تثبیت و انباشت است. در این حالت، بررسی وضعیت همبستگی برای شناسایی نقاط ورود مناسب اهمیت دارد.

- واکنش به اخبار:

- حرکت جعلی: منتظر کشویی اولیه یا حرکت جعلی که بهمنظور تولید حجم کم (LQ) ایجاد میشود، باشید. این حرکت ممکن است قیمت را پایین بیاورد. اگر قیمت بهسرعت در طی ۵ دقیقه پساز این حرکت اصلاح نشود، ضرر را در همان نقطه کاهش دهید و بهدنبال فرصتهای خرید باشید.

- واکنش جفتهای ارزی و انباشتگی قیمت:

- فشردگی قیمت: اگر جفت ارزهایی مانند GU یا EU کفهای پایینتر نمیزنند و در حالت تثبیت باقی میمانند، نشاندهنده انباشتگی است. در این حالت، هنگام مشاهده شکاف قیمت، معاملهگران باید جفت ارزی را که در فشردگی نگه داشته شده است، معامله کنند.

- مثال عملی: اگر GU در تثبیت باقی میماند و L-LL (کفهای پایینتر) را ایجاد نمیکند، بهمعنای ایجاد انباشتگی است. در مقابل، اگر جفت ارز دیگری L-LL را ایجاد کند، باید برای معامله انتخاب شود.

- زمانبندی و اجرای استراتژی:

- انتظار پساز FOMC: معمولاً FOMC تا ۱۵-۲۰ دقیقه پساز اعلام خبر بهطور فعال معامله نمیشود. در این زمان، معاملهگران باید در بازههای زمانی ۵ تا ۱۵ دقیقه به جستوجوی سیگنالها و راهاندازیهای مناسب بپردازند.

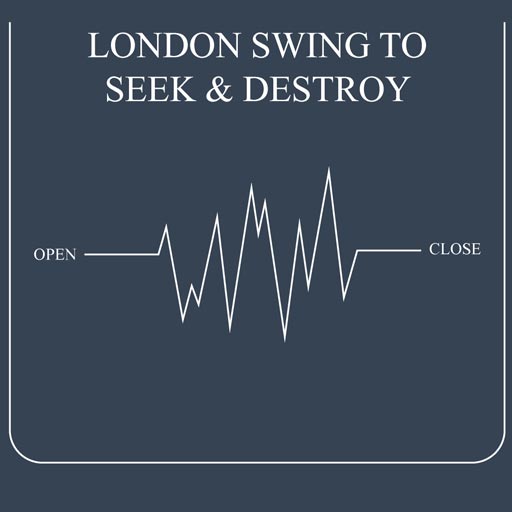

الگوی ICT London Swing to Seek & Destroy

الگوی ICT London Swing to Seek & Destroy نمونه دیگری از الگو های ict است و بهویژه برای معاملهگرانی طراحی شده است که بهدنبال شناسایی و بهرهبرداری از شرایط خاصی هستند که در آن بازار بهطور موقت از حرکتهای نوسانی خود خارج میشود و بهطور عمدی سودهای پیشبینی شده را از معاملهگران خارج میکند.

ویژگیهای کلیدی الگوی ICT London Swing to Seek & Destroy:

- بازار با سناریوی خرید کلاسیک:

- عدم کسب سود: در این الگو، بازار سناریوی خرید کلاسیک را ارائه میدهد؛ اما بهطور غیرمنتظرهای هیچ سودی کسب نمیشود. این بهمعنای این است که حرکتهای صعودی پیشبینیشده بهدرستی پیش نمیروند و معاملهگران قادر به بهرهبرداری از این حرکتها نیستند.

- توقف و بیرون راندن معاملهگران:

- مدیریت توقفها: بازار ممکن است بهطور عمدی توقفهای معاملاتی را فعال کند و معاملهگران را بیرون براند. این شرایط معمولاً بهدلیل نوسانات شدید یا تغییرات ناگهانی در روند بازار ایجاد میشود که بهسادگی موجب میشود که معاملهگران از موقعیتهای خود خارج شوند.

- زمانبندی و وقوع:

- زمانهای خاص: این الگو معمولاً یک یا دو بار در ماه و یا در وسط نوسانات بزرگ در تایمفریمهای ۴ ساعته یا روزانه (4H/D) رخ میدهد. این بهمعنای آن است که این الگو در شرایط خاص و در زمانهای معین از نوسانات بزرگ بازار بروز میکند.

مزایا و معایب استفاده از الگو های ict

مزایا و معایب الگو های ict عبارتاند از:

| مزایا | معایب |

| ۱. تحلیل دقیق و ساختاری: | ۱. پیچیدگی و نیاز به تخصص: |

| الگوهای ICT به تحلیل دقیق ساختار بازار و روندهای مختلف کمک میکنند و به معاملهگران ابزارهای قدرتمندی برای شناسایی نقاط ورود و خروج میدهند. | استفاده از الگو های ICT نیازمند درک عمیق و تخصصی از تحلیلهای بازار و مدلهای پیچیده است که ممکن است برای مبتدیان چالشبرانگیز باشد. |

| ۲. شناسایی نقاط ورود و خروج مناسب: | ۲. احتمال سیگنالهای غلط: |

| این الگوها به معاملهگران کمک میکنند تا نقاط ورود و خروج بهینه را شناسایی کنند و از نوسانات بازار بهرهبرداری کنند. | ممکن است الگوهای ICT به دلایل مختلف سیگنالهای غلط تولید کنند و نتایج مطلوب را همیشه ارائه ندهند. |

| ۳. بهبود استراتژیهای معاملاتی: | ۳. نیاز به تحلیل مستمر: |

| استفاده از این الگوها میتواند به بهبود استراتژیهای معاملاتی کمک کرده و دقت پیشبینیها را افزایش دهد. | تحلیل و استفاده از این الگوها نیاز به نظارت و تحلیل مستمر دارد که ممکن است زمانبر و پرهزینه باشد. |

| ۴. استفاده در شرایط خاص: | ۴. وابستگی به دادههای تاریخی: |

| الگو های ICT میتوانند در شرایط خاص بازار مانند نوسانات شدید و اعلام اخبار کلیدی مؤثر باشند. | این الگوها اغلب به دادههای تاریخی متکی هستند و ممکن است در شرایط جدید و غیرقابل پیشبینی کارایی کمتری داشته باشند. |

| ۵. تقویت توانایی پیشبینی روندها: | ۵. پیچیدگی در پیادهسازی: |

| این الگوها میتوانند به تقویت توانایی معاملهگران در پیشبینی روندهای بازار و شناسایی تغییرات مهم کمک کنند. | پیادهسازی و به کارگیری الگوهای ICT ممکن است نیاز به مهارتهای خاص و نرمافزارهای تحلیلی پیشرفته داشته باشد. |

این جدول مزایا و معایب اصلی استفاده از الگو های ICT در تحلیل و معاملات بازار فارکس را بهطور خلاصه نمایش میدهد و میتواند به معاملهگران در تصمیمگیری در مورد استفاده از این الگوها کمک کند.

پراپ فرم فورافایکس

شرکتهای پراپ (Prop Trading Firms) میتواند به معاملهگران این امکان را بدهد که با استفاده از منابع مالی بیشتر، استراتژیهای خود را در بازار فارکس بهطور مؤثرتر پیادهسازی کنند. شرکتهای پراپ به معاملهگران حرفهای یا مستعد، سرمایه میدهند تا با آن به معامله بپردازند و بخشی از سود حاصل را بهعنوان کمیسیون یا سهم خود دریافت میکنند. برای موفقیت در این زمینه، معاملهگران باید مراحل خاصی را دنبال کنند.

شرکت فورافایکس بهعنوان یک پراپ فرم رایگان که خدمات ویژهای به معاملهگران ایرانی ارائه میدهد، شناخته میشود. این شرکت با ارائه حسابها و برنامههای متنوع، دسترسی به سرمایه را برای معاملهگران آسانتر کرده است. هرچند فورافایکس با بروکر اپوفایننس همکاری میکند؛ اما معاملهگران برای شرکت در چالشهای فورافایکس نیازی به ثبتنام در این بروکر ندارند و تنها برای مدل چالش لایو باید از طریق بروکر اپوفایننس اقدام کنند. اپوفایننس یکی از بهترین و معتبرترین بروکرهایی است که خدمات باکیفیتی به معاملهگران ایرانی ارائه میدهد.

سخن پایانی

الگو های ICT ابزارهای قدرتمندی در تحلیل بازار فارکس هستند که به معاملهگران این امکان را میدهند تا از نوسانات و تغییرات قیمتی بهطور مؤثر استفاده کنند. این الگوها با استفاده از تحلیلهای دقیق ساختار بازار، نقاط ورود و خروج مناسب را شناسایی و به بهبود استراتژیهای معاملاتی کمک میکنند.

الگوهای ICT، مانند “London Swing” و “Range to NY/LC Rally” به معاملهگران کمک میکنند تا در شرایط خاص بازار و زمانهای انتشار اخبار اقتصادی مهم، فرصتهای معاملاتی سودآوری را شناسایی کنند. این الگوها میتوانند به شناسایی نقاط ضعف و قوت بازار، پیشبینی روندها و مدیریت ریسک کمک کنند.

بااینحال، استفاده از الگوهای ICT نیازمند تخصص و تحلیل دقیق است. این الگوها ممکن است به دلایل مختلف سیگنالهای غلط تولید کنند و وابستگی به دادههای تاریخی ممکن است در شرایط جدید و غیرقابل پیشبینی، کارایی کمتری داشته باشد.

علاوهبراین، پیادهسازی و استفاده از این الگوها ممکن است پیچیدگیهایی داشته باشد و نیاز به نظارت و تحلیل مستمر دارد. بهطورکلی، الگوهای چیت شیت ict میتوانند ابزارهای ارزشمندی در تحلیل بازار و بهبود عملکرد معاملاتی باشند؛ اما معاملهگران باید با درک کامل و تحلیل دقیق این الگوها از آنها بهرهبرداری کنند تا بهترین نتایج را به دست آورند.

الگو های ICT چه کاربردهایی در تحلیل بازار فارکس دارند؟

الگوهای ICT به تحلیلگران کمک میکنند تا نقاط ورود و خروج بهینه را شناسایی کنند، روندهای بازار را پیشبینی کنند و از نوسانات و اخبار کلیدی بهرهبرداری کنند. آنها ابزارهایی برای تحلیل دقیقتر و مدیریت ریسک بهتر فراهم میآورند.

آیا استفاده از الگوهای ICT نیاز به تخصص خاصی دارد؟

بله، استفاده مؤثر از الگوهای ICT نیاز به درک عمیق از تحلیلهای بازار و تسلط بر مدلهای پیچیده دارد. معاملهگران باید با تکنیکها و سیگنالهای این الگوها آشنا باشند تا از آنها به درستی بهرهبرداری کنند.

آیا الگوهای ICT همیشه نتایج دقیقی ارائه میدهند؟

خیر، الگو های ICT ممکن است در شرایط خاص بازار سیگنالهای غلط تولید کنند و همیشه نتایج دقیقی ارائه ندهند. آنها به دادههای تاریخی وابسته هستند و ممکن است در شرایط جدید و غیرقابل پیشبینی کارایی کمتری داشته باشند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟