تحلیل تکنیکال بهعنوان یکی از روشهای اصلی تحلیل بازارهای مالی از ابزارهای مختلفی برای پیشبینی حرکت قیمتها استفاده میکند. یکی از این ابزارها، الگوهای کندل استیک (شمعی) هستند که به معاملهگران کمک میکنند تا رفتار بازار و نقاط ورود و خروج مناسب را شناسایی کنند. یکی از الگوهای مهم و پرکاربرد در میان این الگوها، کندل صلیب برعکس است. در این مقاله به بررسی کامل کاربردهای کندل صلیب برعکس و نحوه استفاده از آن در استراتژیهای معاملاتی میپردازیم. با ما همراه باشید.

کندل در معاملات فارکس چیست؟

پیشاز بررسی دقیق کندل صلیب برعکس باید بدانید که کندلها (شمعها) یکی از ابزارهای اصلی تحلیل تکنیکال در معاملات فارکس و دیگر بازارهای مالی هستند که اطلاعات مهمی درباره رفتار قیمت و روانشناسی بازار را بهشکل بصری ارائه میدهند. این ابزار که ریشه در فرهنگ ژاپنی دارد در قرن هفدهم توسط تاجران برنج ژاپنی ابداع شد و از آن زمان تاکنون به یکی از مهمترین و محبوبترین روشهای تحلیل نمودارها تبدیل شده است. کندلها به معاملهگران امکان میدهند تا تغییرات قیمت در یک بازه زمانی مشخص را بهصورت واضح و دقیق مشاهده و تحلیل کنند.

یک کندل از چهار بخش اصلی تشکیل شده است که هرکدام اطلاعات متفاوتی درباره حرکت قیمت در یک دوره زمانی مشخص ارائه میدهند. این چهار بخش عبارتاند از:

- قیمت باز (Open): قیمت باز، قیمتی است که در آغاز دوره معاملاتی انتخاب شده (برای مثال، یک دقیقه، یک ساعت، یا یک روز) معامله آغاز شده است. این قیمت بهعنوان نقطه شروع حرکت کندل شناخته میشود.

- قیمت بسته (Close): قیمت بسته، قیمتی است که در پایان دوره معاملاتی به آن رسیدهایم. این قیمت نشاندهندۀ نقطه پایان حرکت کندل در آن بازه زمانی است. در واقع، مقایسه بین قیمت باز و قیمت بسته به ما نشان میدهد که آیا قیمت در طول دوره افزایش یافته یا کاهش یافته است.

- بالاترین قیمت (High): بالاترین قیمتی که در طول دوره معاملاتی موردنظر به آن دست یافته شده است در قسمت بالایی کندل بهعنوان یک سایه (Shadow) یا فتیله (Wick) نشان داده میشود.

- پایینترین قیمت (Low): پایینترین قیمتی که در طول دوره معاملاتی به آن رسیده شده است در قسمت پایین کندل بهصورت یک سایه یا فتیله نمایش داده میشود.

الگوی کندل صلیب برعکس چیست؟

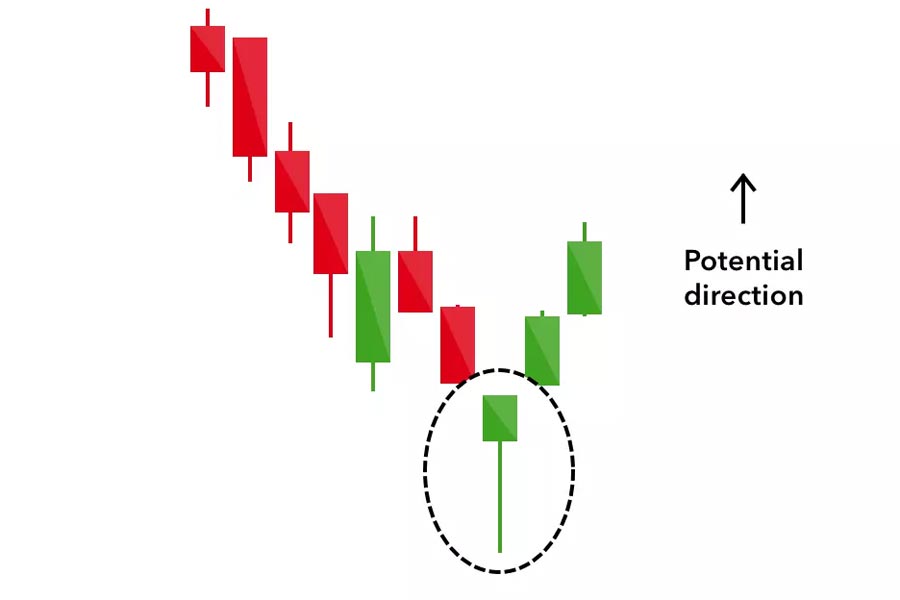

الگوی صلیب برعکس یکی از الگوهای مهم در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط بازگشت احتمالی در روندهای صعودی و نزولی را شناسایی کنند. این الگو در دو نوع اصلی، تشکیل میشود. در ادامه به بررسی دقیق هر دو نوع این الگو خواهیم پرداخت.

- الگوی حارامی صعودی: این الگو بهعنوان یک الگوی بازگشتی صعودی شناخته میشود و معمولاً در انتهای یک روند نزولی ظاهر میشود. ساختار الگوی حارامی صعودی شامل دو کندل است:

- کندل اول: یک شمع بلند و قرمز (یا سیاه) است که نشان میدهد فروشندگان در کنترل بازار هستند و قیمت بهسمت پایین حرکت کرده است. این کندل نشاندهندۀ قدرت فروشندگان و ادامه روند نزولی است.

- کندل دوم: یک دوجی است که نشاندهندۀ بلاتکلیفی در بازار است. این دوجی دارای دامنهای بسیار باریک است و بالاتر از قیمت بستهشدن کندل اول باز میشود. دوجی نشان میدهد که فروشندگان کنترل کامل خود را از دست دادهاند و بازار در حالت بلاتکلیفی قرار دارد. کندل دوجی باید بهطور کامل در داخل بدنه کندل پیشین قرار گیرد به این معنی که باز و بستهشدن دوجی در محدوده بدنه واقعی کندل اول باشد.

- الگوی حارامی نزولی: این الگو برعکس الگوی حارامی صعودی است و بهعنوان یک الگوی بازگشتی نزولی شناخته میشود. این الگو معمولاً در انتهای یک روند صعودی ظاهر میشود و نشاندهندۀ احتمال تغییر جهت بهسمت روند نزولی است. ساختار الگوی حارامی نزولی نیز شامل دو کندل است:

- کندل اول: یک شمع بلند و سبز (یا سفید) است که نشان میدهد خریداران در کنترل بازار هستند و قیمت بهسمت بالا حرکت کرده است. این کندل نشاندهندۀ قدرت خریداران و ادامه روند صعودی است.

- کندل دوم: یک دوجی که نشاندهندۀ بلاتکلیفی در بازار است. این دوجی، مانند حالت حارامی صعودی، باید بهطور کامل در داخل بدنه کندل اول قرار گیرد؛ به این معنی که باز و بستهشدن دوجی در محدوده بدنه واقعی کندل قبلی باشد.

برای استفاده از صلیب برعکس در معاملات، باید چند نکته مهم را درنظر داشته باشید:

- تشخیص موقعیت الگو: اگر کندل صلیب برعکس در یک روند صعودی ظاهر شود، معمولاً نشاندهندۀ ضعف خریداران است و ممکن است بهمعنای احتمال تغییر جهت بهسمت روند نزولی باشد. بههمیندلیل، معاملهگران ممکن است این الگو را بهعنوان یک سیگنال فروش در نظر بگیرند.

- اگر صلیب برعکس در انتهای یک روند نزولی ظاهر شود، ممکن است نشاندهندۀ بلاتکلیفی فروشندگان باشد و بههمیندلیل، احتمال تغییر جهت بهسمت صعودی وجود دارد.

- انتظار برای تأیید: یکی از مهمترین موارد در استفاده از صلیب برعکس این است که منتظر تأیید در کندلهای بعدی باشید. بهعنوانمثال، اگر پساز یک صلیب برعکس در یک روند صعودی، یک کندل نزولی قوی ظاهر شود، این میتواند تأیید کند که احتمالاً تغییر جهت بهسمت نزولی در حال وقوع است.

- بههمینترتیب، اگر یک کندل صلیب برعکس در انتهای یک روند نزولی ظاهر شود و پساز آن یک کندل صعودی قوی مشاهده شود، این میتواند نشانهای از تغییر جهت روند بهسمت بالا باشد.

- استفاده از ابزارهای مکمل: از دیگر شاخصهای تکنیکال مانند میانگینهای متحرک (Moving Averages)، شاخص قدرت نسبی (RSI) و باندهای بولینگر (Bollinger Bands) برای تأیید سیگنالهای دریافتی از کندل صلیب برعکس استفاده کنید. این ابزارها میتوانند به شما کمک کنند تا تأیید بیشتری برای تصمیمگیریهای خود داشته باشید.

- مدیریت ریسک: همیشه هنگام معامله با استفاده از صلیب برعکس از مدیریت ریسک مناسب استفاده کنید. تعیین حد ضرر (Stop-Loss) در سطحی که بالاتر یا پایینتر از صلیب برعکس باشد، میتواند به کاهش ریسکهای احتمالی کمک کند. ضرر خود را در سطوح مقاومتی یا حمایتی نزدیک به الگو تنظیم کنید.

مثال عملی از ترید با الگوی کندل صلیب برعکس

مثال ارائهشده به یک صلیب حرامی نزولی در نمودار سهام “American Airlines Group Inc. (AAL)” اشاره دارد. این الگو نشاندهندۀ احتمال تغییر جهت روند بهسمت نزولی است و فرصتی برای معاملهگران فراهم میکند تا از روند صعودی خارج شوند یا وارد موقعیتهای فروش کوتاه (Short Positions) شوند.

تجزیه و تحلیل نمونه الگوی صلیب حرامی نزولی:

- پیشزمینه الگو: در ابتدا، قیمت سهام AAL در یک روند صعودی قرار داشت، سپس به یک ناحیه مقاومت قوی نزدیک شد و در آن ناحیه، الگوی صلیب حرامی نزولی شکل گرفت.

- الگوی صلیب حرامی نزولی: این الگو معمولاً در انتهای یک روند صعودی ظاهر میشود. کندل اول یک کندل بزرگ صعودی است که نشاندهندۀ کنترل خریداران است و پساز آن یک کندل دوجی شکل میگیرد که در داخل بدنه کندل اول قرار دارد. این دوجی نشاندهندۀ بلاتکلیفی و ضعف خریداران است.

- تأیید روند نزولی: پساز ظاهرشدن الگوی صلیب حرامی نزولی، قیمت سهام AAL شروع به کاهش کرد. این کاهش قیمت تأییدی برای این الگو بود و فرصتی برای معاملهگران فراهم کرد تا از موقعیتهای خرید (Long Positions) خارج شوند یا وارد موقعیتهای فروش کوتاه شوند.

- ادامه روند: قیمت برای چند هفته به کاهش خود ادامه داد و سپس در نهایت معکوس شد و از سطح مقاومت عبور کرد که نشاندهندۀ تغییر دوباره جهت بازار بود.

ترید الگوی صلیب برعکس برای کدام دسته از تریدرها مناسب است؟

تریدرهای نوسانگیر یا Swing Traders معاملهگرانی هستند که از نوسانات قیمتی در بازههای زمانی چند روزه تا چند هفتهای استفاده میکنند. این دسته از معاملهگران بهدنبال فرصتهای معاملاتی در تغییرات کوتاهمدت و میانمدت بازار هستند و در بازههای زمانی متوسط فعالیت میکنند.

تریدرهای روزانه معاملهگرانی هستند که معاملات خود را در طول یک روز انجام میدهند و در پایان روز تمامی موقعیتهای معاملاتی خود را میبندند. این معاملهگران از نوسانات قیمتی کوتاهمدت بهره میبرند و معمولاً از تایمفریمهای کوتاه مانند ۵ دقیقه، ۱۵ دقیقه یا ۳۰ دقیقه استفاده میکنند.

تریدرهای موقعیت (Position Traders) معاملهگرانی هستند که بر روندهای بلندمدت تمرکز دارند و معاملات خود را برای مدت زمان طولانیتری (چند ماه تا چند سال) حفظ میکنند. این معاملهگران بیشتر بهدنبال روندهای بزرگ و اساسی در بازار هستند.

اسکالپرها معاملهگرانی هستند که در بازههای زمانی بسیار کوتاه (چند ثانیه تا چند دقیقه) فعالیت میکنند و از تغییرات جزئی قیمت بهرهبرداری میکنند. این تریدرها معمولاً تعداد زیادی معامله در طول روز انجام میدهند و بهدنبال سودهای کوچک هستند.

مزایا و معایب ترید کندل صلیب برعکس

در جدول زیر، مزایا و معایب ترید با کندل صلیب برعکس بهطور جامع و با جزئیات آورده شده است:

| مزایا | معایب |

| ۱. شناسایی نقاط بازگشتی بالقوه: الگوی صلیب برعکس میتواند نقاط بازگشتی در بازار را شناسایی کند و به معاملهگران اجازه میدهد تغییرات احتمالی جهت روند را بهموقع تشخیص دهند. | ۱. سیگنالهای کاذب: الگوی صلیب برعکس ممکن است در بازارهای نوسانی و بدون روند (Consolidation) سیگنالهای کاذب ارائه دهد که میتواند به معاملات اشتباه منجر شود. |

| ۲. ترکیب با سایر شاخصها: این الگو بهراحتی میتواند با سایر اندیکاتورها مانند RSI، MACD و باندهای بولینگر ترکیب شود و سیگنالهای دقیقتری ارائه دهد. | ۲. نیاز به تأیید بیشتر: بهتنهایی نمیتواند سیگنال قابلاطمینانی باشد و به تأیید از طریق شاخصها و تحلیلهای دیگر نیاز دارد که ممکن است برای برخی از معاملهگران پیچیده باشد. |

| ۳. مناسب برای تایمفریمهای مختلف: صلیب برعکس میتواند در تایمفریمهای مختلف از جمله کوتاهمدت، میانمدت و بلندمدت شناسایی شود و این باعث میشود برای تریدرهای روزانه و نوسانگیران مناسب باشد. | ۳. کمبود کاربرد برای اسکالپرها: این الگو بهدلیل نیاز به زمان برای تشکیل، برای معاملهگران اسکالپر که در تایمفریمهای بسیار کوتاه فعالیت میکنند، کمتر مناسب است. |

| ۴. الگوی ساده و قابلشناسایی: بهدلیل شکل خاص خود، این الگو نسبتاً ساده است و بهراحتی در نمودارها قابلشناسایی است، حتی برای معاملهگران مبتدی. | ۴. نیاز به تجربه برای استفاده مؤثر: اگرچه تشخیص الگو ساده است؛ اما استفاده مؤثر از آن در معاملات نیازمند تجربه و دانش بیشتری است تا از سیگنالهای نادرست جلوگیری شود. |

| ۵. فرصتهای ورود و خروج مناسب: صلیب برعکس میتواند به معاملهگران کمک کند تا در نقاط مناسب وارد بازار شوند یا از موقعیتهای خود خارج شوند بهویژه در زمان تغییر جهت روند. | ۵. ریسک بالا در بازارهای ناپایدار: در بازارهایی با نوسانات شدید، این الگو ممکن است بهدرستی عمل نکند و منجر به معاملات ناموفق شود. |

| ۶. قابلاستفاده در همه بازارها: این الگو در تمامی بازارهای مالی مانند فارکس، سهام، ارزهای دیجیتال و کالاها کاربرد دارد و معاملهگران در انواع بازارها میتوانند از آن بهرهمند شوند. | ۶. نوسانات قیمت پساز شکلگیری: پساز تشکیل الگوی صلیب برعکس، ممکن است قیمت برای مدتی در نوسان باشد که میتواند معاملهگران را دچار سردرگمی کند و تصمیمگیری آنها را پیچیدهتر کند. |

| ۷. سیگنالهای ورود و خروج دقیق در کنار سطوح حمایت و مقاومت: وقتی الگوی صلیب برعکس در نزدیکی سطوح حمایت و مقاومت ظاهر شود، میتواند سیگنالهای قویتری ارائه دهد. | ۷. عملکرد ضعیف در بازارهای دارای روند قوی: در بازارهایی که دارای روند قوی و پایدار هستند، ممکن است الگوی صلیب برعکس سیگنالهای بازگشتی اشتباه ایجاد کند. |

| ۸. استفاده از آن بهعنوان ابزار مدیریت ریسک: معاملهگران میتوانند از این الگو برای تنظیم حد ضرر (Stop-Loss) خود استفاده کنند و ریسک معاملات را کاهش دهند. | ۸. محدودیت استفاده در تایمفریمهای بلندمدت: در تایمفریمهای بسیار بلندمدت، این الگو به ندرت ظاهر میشود و معاملهگران بلندمدت ممکن است فرصتهای کمی برای استفاده از آن داشته باشند. |

این جدول بهطور جامع مزایا و معایب استفاده از الگوی کندل صلیب برعکس را مورد بررسی قرار داده است و به معاملهگران کمک میکند تا با درک بهتر این ویژگیها، تصمیمات بهتری در معاملات خود اتخاذ کنند.

دریافت سرمایه از پراپفرم FORFX

یکی از پلتفرمهایی که کمک زیادی به تریدرها میکند، پراپفرم است. یک نمونه از بهترین سایت پراپ تریدینگ، فورافایکس است که با بروکر اپوفایننس همکاری میکند. این بروکر رگوله اسیک را دارد و از نظر امنیتی از شرایط مناسبی برخوردار است.

تریدرها معمولاً در مدلهای معاملاتی فورافایکس، درصدی از سودهای خود را به شرکت پرداخت میکنند و در عوض در صورت ضرر، متحمل ریسک مالی نمیشوند. پراپ FORFX برنامههای آموزشی، ابزارهای تحلیلی و حسابهای مجازی برای تمرین و ارزیابی مهارتهای تریدرها نیز ارائه میدهد.

سخن پایانی

الگوی کندل صلیب برعکس (Inverted Doji Cross) یکی از الگوهای مهم و کاربردی در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط بازگشتی احتمالی در بازار را شناسایی کنند. این الگو با نمایش سیگنالهای بلاتکلیفی و تغییر جهت بهویژه در تایمفریمهای کوتاهمدت و میانمدت، برای تریدرهای روزانه و نوسانگیران بسیار مناسب است. ترکیب این الگو با شاخصهای دیگر و سطوح حمایت و مقاومت میتواند سیگنالهای قابلاعتمادتری ایجاد کند.

با وجود مزایای متعدد، صلیب برعکس نیز معایب خاص خود را دارد؛ از جمله احتمال ارائه سیگنالهای کاذب در بازارهای ناپایدار و نیاز به تأیید از طریق شاخصها و تحلیلهای تکمیلی. همچنین، این الگو برای اسکالپرها و معاملهگران بلندمدت به اندازه کافی مفید نیست و باید با دقت و تجربه مورد استفاده قرار گیرد.

در نهایت، الگوی صلیب برعکس میتواند ابزاری قدرتمند برای معاملهگران باشد بهشرطیکه در کنار سایر روشها و ابزارهای تحلیل تکنیکال به کار گرفته شود و با رعایت مدیریت ریسک، بهعنوان بخشی از یک استراتژی جامع معاملاتی مورد استفاده قرار بگیرد.

صلیب برعکس چگونه شناسایی میشود و چه نشانههایی دارد؟

صلیب برعکس بهصورت یک کندل با بدنه کوچک یا بدون بدنه و سایه بالایی بلند شکل میگیرد. این کندل معمولاً در انتهای یک روند صعودی ظاهر میشود و نشاندهندۀ بلاتکلیفی در بازار است. برای شناسایی این الگو، معاملهگران باید به ساختار کندل دقت کنند و مطمئن شوند که بدنه کندل در محدوده قیمت کندل قبلی قرار دارد. همچنین، وجود سایه بالایی بلند و سایه پایینی کوتاه یا عدم وجود آن از نشانههای کلیدی این الگو است.

چگونه میتوان تأیید الگوی صلیب برعکس را انجام داد؟

تأیید الگوی صلیب برعکس معمولاً با بررسی کندلهای بعدی انجام میشود. برای تأیید این الگو، معاملهگران منتظرند تا کندلهای بعدی پساز تشکیل صلیب برعکس نشاندهندۀ حرکت نزولی قیمت باشند. همچنین، استفاده از اندیکاتورهای فنّی مانند RSI یا MACD میتواند به تأیید بیشتر کمک کند. بهطورکلی، اگر قیمت بهسرعت پساز شکلگیری الگو کاهش یابد، این میتواند نشانهای قوی از تأیید الگو باشد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟