استراتژیهای معاملاتی یکی از مهمترین ابزارهایی هستند که معاملهگران در بازارهای مالی به کار میگیرند تا به تصمیمگیریهای بهینه و موفقیتآمیز در خرید و فروش داراییها بپردازند. در میان انواع مختلف استراتژیها، استراتژی مبتنی بر تایم فریم ۴ ساعته بهدلیل توازن مناسبی که بین تحلیلهای کوتاهمدت و بلندمدت ایجاد میکند، توجه ویژهای را به خود جلب کرده است.

این تایم فریم به معاملهگران امکان میدهد تا از نوسانات روزانه بهرهبرداری کنند و در عین حال با تحلیل دقیقتر، تصمیمات آگاهانهتری اتخاذ کنند. در این مقاله، به بررسی مفاهیم و اصول استراتژی تایم فریم ۴ ساعته، مزایا و معایب آن و نحوه استفاده از این استراتژی برای بهبود عملکرد معاملات خواهیم پرداخت. با ما همراه باشید.

تایم فریم در فارکس چیست؟

تایم فریم (Time Frame) در فارکس به بازه زمانی مشخصی اشاره دارد که برای تحلیل نمودار قیمتها در بازار ارز (فارکس) به کار میرود. هر تایم فریم نشاندهنده مدت زمان مشخصی است که در آن هر کندل یا بار (Bar) در نمودار قیمت، یک دوره زمانی را نمایندگی میکند.

برای مثال، اگر تایم فریم ۱ ساعته انتخاب شود، هر کندل نماینده یک ساعت حرکت قیمت خواهد بود و بههمینترتیب، در تایم فریم ۴ ساعته هر کندل نشاندهنده تغییرات قیمت در طی ۴ ساعت است.

انتخاب تایم فریم مناسب در معاملات فارکس اهمیت بسیار زیادی دارد، زیرا به معاملهگران کمک میکند تا تحلیل بهتری از رفتار بازار در بازههای زمانی مختلف داشته باشند و تصمیمگیری بهتری انجام دهند. تایم فریمهای مختلف از کوتاهمدت (چند دقیقهای) تا بلندمدت (روزانه، هفتگی و حتی ماهانه) وجود دارد و هر یک برای استراتژیهای خاصی مناسب هستند.

بهعنوان مثال:

- تایم فریم کوتاهمدت: شامل بازههای زمانی ۱ دقیقهای، ۵ دقیقهای و ۱۵ دقیقهای است که بیشتر مورد استفاده اسکالپرها (Scalpers) و معاملهگران روزانه قرار میگیرد که به دنبال سودهای سریع و کوچک از نوسانات کوتاهمدت هستند؛

- تایم فریم میانمدت: شامل تایم فریمهای ۱ ساعته و ۴ ساعته است که برای معاملهگران سوئینگ (Swing Traders) مناسب است و به آنها اجازه میدهد از نوسانات در طول چند روز یا چند هفته بهرهبرداری کنند؛

- تایم فریم بلندمدت: شامل تایم فریمهای روزانه، هفتگی و ماهانه است که بیشتر مورد استفاده معاملهگران پوزیشن (Position Traders) قرار میگیرد که به دنبال تغییرات اساسیتر و بلندمدت در روندهای بازار هستند.

هر معاملهگر با توجه به سبک معاملاتی، استراتژی و میزان تحمل ریسک خود، تایم فریم مناسب را انتخاب میکند تا از تحلیلهای دقیقتر و موثرتر بهره ببرد.

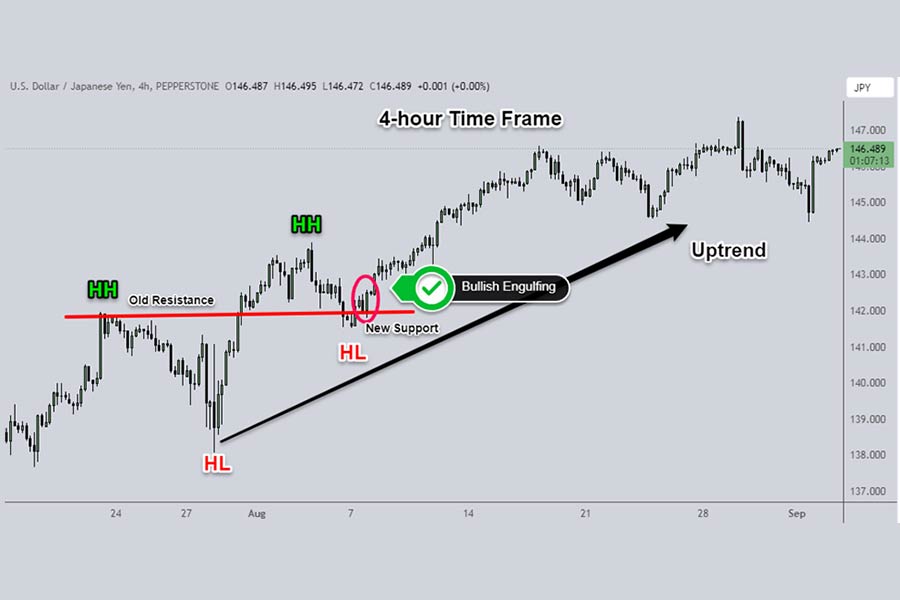

استراتژی اسمارت مانی در تایم فریم ۴ ساعته

اسمارت مانی (Smart Money) به استراتژی تایم فریم ۴ ساعته در معاملات بازارهای مالی اشاره دارد که مبتنی بر حرکتهای سرمایهگذاران بزرگ و نهادهای مالی عمده، مانند بانکها و موسسات مالی است. اسمارت مانی بر این فرض استوار است که این بازیگران عمده، بهدلیل دسترسی به اطلاعات دقیقتر و تحلیلی، دانش عمیقتری از بازار دارند و به همین دلیل تصمیمات معاملاتی آنها معمولاً دقیقتر و سودآورتر است.

این استراتژی بر تحلیل رفتار این نهادها تمرکز دارد و معاملهگران سعی میکنند با شناسایی الگوهای رفتاری و استفاده از نشانههایی که این نهادها از خود به جای میگذارند، معاملات موفقی انجام دهند. یکی از تایم فریمهای محبوب برای استفاده از این استراتژی، تایم فریم ۴ ساعته است که به معاملهگران فرصت میدهد تا از نوسانات میانمدت بهرهبرداری کنند.

در استفاده از استراتژی اسمارت مانی در تایم فریم ۴ ساعته، تحلیلگران به دنبال نشانههایی از ورود یا خروج نهادهای بزرگ از بازار هستند. این نهادها معمولاً با استفاده از حجمهای معاملاتی بزرگ و قدرت نقدینگی بالا، تغییرات عمدهای در قیمتها ایجاد میکنند. یکی از شاخصهای کلیدی که در این نوع تحلیل به کار میرود، حجم معاملات است.

وقتی حجم معاملات به طرز قابل توجهی افزایش مییابد، میتواند نشانهای از ورود اسمارت مانی به بازار باشد. بهعنوان مثال، اگر در طی یک حرکت نزولی، ناگهان حجم معاملات به طرز چشمگیری بالا برود و قیمت شروع به تثبیت یا حتی بازگشت کند، این میتواند نشانهای از ورود خریداران بزرگ به بازار باشد. معاملهگران میتوانند با شناسایی این نقاط و همراهی با روند ایجاد شده، معاملات سودآوری انجام دهند.

در این استراتژی، سطوح حمایت و مقاومت نیز نقش بسیار مهمی ایفا میکنند. نهادهای بزرگ اغلب به دنبال شکستن یا حفظ این سطوح کلیدی هستند. بهعنوان مثال، وقتی قیمت به یک سطح مقاومت قوی نزدیک میشود، نهادهای مالی میتوانند با ایجاد فشار فروش یا خریدهای عمده، آن سطح را بشکنند یا از آن دفاع کنند.

معاملهگران در استراتژی اسمارت مانی به دنبال شناسایی این لحظات هستند و با استفاده از ترکیبی از تحلیل تکنیکال و تحلیل حجم، تلاش میکنند پیشبینی کنند که آیا بازار توسط نهادهای بزرگ به سمت شکست سطوح کلیدی هدایت خواهد شد یا نه.

یکی دیگر از مفاهیم کلیدی در استراتژی اسمارت مانی در تایم فریم ۴ ساعته، نقدینگی است. نقدینگی به مناطقی از بازار اشاره دارد که در آنها سفارشات زیادی از سوی معاملهگران کوچک وجود دارد. نهادهای بزرگ معمولاً به دنبال نقدینگی هستند تا معاملات خود را به شکلی کارآمد انجام دهند.

به همین دلیل، ممکن است حرکات قیمتی در بازار که به نظر غیرمنطقی میرسد (مثلاً شکستن یک سطح حمایت یا مقاومت بدون دلیل واضح) در واقع به دنبال جمعآوری نقدینگی از سوی این نهادها باشد. معاملهگران اسمارت مانی میدانند که نهادهای بزرگ به دنبال شکار سفارشات کوچک هستند و به همین دلیل از این رفتارها بهره میبرند.

این معاملهگران به دنبال مناطقی در نمودار هستند که نقدینگی بالایی دارند، مانند سطوح حمایت و مقاومت قوی یا مناطقی که شکستهای قیمتی در آنها اتفاق افتاده است.

یکی از تکنیکهای محبوب در این استراتژی، استفاده از الگوهایی مانند شکار استاپ (Stop Hunt) است. در این حالت، نهادهای بزرگ ممکن است قیمت را به سمت سطحی هدایت کنند که بسیاری از معاملهگران خرد سفارشات حد ضرر (Stop Loss) خود را قرار دادهاند.

پس از فعال کردن این سفارشات و افزایش نقدینگی، نهادهای بزرگ میتوانند در جهت مخالف معامله کنند و از حرکتهای ایجاد شده سود ببرند. معاملهگران اسمارت مانی به دنبال شناسایی این الگوها هستند و از این فرصتها برای ورود به بازار با قیمتهای بهتر استفاده میکنند.

در نهایت، در استراتژی اسمارت مانی، توجه به روانشناسی بازار نیز اهمیت ویژهای دارد. نهادهای بزرگ از رفتارهای احساسی معاملهگران خرد بهره میبرند. برای مثال، زمانی که احساس ترس یا طمع در بازار غالب است، اسمارت مانی میتواند از این شرایط برای ورود یا خروج از معاملات استفاده کند.

معاملهگران خرد ممکن است در زمان افزایش قیمتها وارد معاملات شوند، در حالی که نهادهای بزرگ در همان زمان در حال خروج از بازار هستند. بنابراین، یکی از جنبههای کلیدی این استراتژی، استفاده از تحلیل روانشناختی بازار و شناسایی لحظاتی است که معاملهگران خرد تحت تأثیر احساسات قرار میگیرند.

مزایا و معایب استفاده از استراتژی تایم فریم ۴ ساعته

در جدول زیر، مزایا و معایب استفاده از استراتژی تایم فریم ۴ ساعته بهطور جامع بررسی شده است:

| مزایا | معایب |

|---|---|

| ۱. توازن بین تحلیل کوتاهمدت و بلندمدت: تایم فریم ۴ ساعته به معاملهگران امکان میدهد تا از نوسانات کوتاهمدت بازار بهرهبرداری کنند، در حالی که همچنان چشمانداز کلی بازار را مدنظر داشته باشند. این تایم فریم تعادل مناسبی بین معاملات روزانه و سوئینگ ایجاد میکند. | ۱. نیاز به پیگیری مداوم: با اینکه تایم فریم ۴ ساعته به اندازه تایم فریمهای کوتاهمدت مثل ۱۵ دقیقه نیاز به پیگیری مداوم ندارد، اما همچنان معاملهگران باید بهطور منظم وضعیت بازار را بررسی کنند که ممکن است برای برخی معاملهگران خستهکننده باشد. |

| ۲. کاهش نویز بازار: در تایم فریمهای کوتاهتر مثل ۵ یا ۱۵ دقیقهای، نوسانات کوچک و نویز بازار میتواند تحلیلهای تکنیکال را مختل کند. تایم فریم ۴ ساعته این نویزها را کاهش میدهد و به معاملهگران دیدی شفافتر از روندهای اصلی ارائه میدهد. | ۲. ریسک گپهای قیمتی: در بازارهایی که بهصورت ۲۴ ساعته فعال نیستند (مانند بازارهای سهام)، ممکن است بین جلسات معاملاتی گپهای قیمتی (Price Gaps) ایجاد شود که میتواند تأثیر منفی بر عملکرد معاملهگرانی که از تایم فریم ۴ ساعته استفاده میکنند، بگذارد. |

| ۳. زمان کافی برای تصمیمگیری: معاملهگران در این تایم فریم به زمان بیشتری برای تحلیل و تصمیمگیری نسبت به تایم فریمهای کوتاهتر دسترسی دارند. این موضوع به کاهش استرس و افزایش دقت تحلیل کمک میکند. | ۳. نیاز به سرمایه بزرگتر: برای اجرای معاملات موفق در تایم فریم ۴ ساعته، ممکن است معاملهگران به مارجین (Margin) بزرگتری نیاز داشته باشند، زیرا حد ضرر (Stop Loss) و اهداف قیمتی معمولاً بزرگتر هستند. این امر میتواند سرمایه بیشتری را برای حفظ موقعیتهای باز طلب کند. |

| ۴. مناسب برای معاملهگران شاغل: از آنجایی که در تایم فریم ۴ ساعته نیاز به چک کردن مداوم نمودار نیست، این استراتژی برای معاملهگرانی که شغل تماموقت دارند و نمیتوانند پیوسته در بازار حضور داشته باشند، مناسب است. | ۴. تأخیر در ورود و خروج: با توجه به طولانیتر بودن هر کندل (۴ ساعت)، معاملهگران ممکن است نسبت به تایم فریمهای کوتاهتر تأخیر بیشتری در ورود یا خروج از معاملات داشته باشند که ممکن است برخی فرصتها را از دست بدهند. |

| ۵. شناسایی روندهای قویتر: تایم فریم ۴ ساعته به معاملهگران امکان میدهد تا روندهای بلندمدتتری را شناسایی کنند. این روندها معمولاً پایداری بیشتری دارند و معاملهگران میتوانند با اطمینان بیشتری به آنها تکیه کنند. | ۵. حساسیت کمتر به تغییرات سریع بازار: بهدلیل طولانیتر بودن دورههای هر کندل، معاملهگران ممکن است برخی از فرصتهای معاملاتی کوتاهمدت و سریع را از دست بدهند. بهویژه در بازارهایی که تغییرات ناگهانی و شدید رخ میدهد. |

| ۶. کاهش استرس معاملاتی: معامله در تایم فریم ۴ ساعته بهدلیل نیاز کمتر به تصمیمگیری فوری و فضای زمانی بیشتر برای ارزیابی بازار، استرس کمتری را نسبت به تایم فریمهای کوتاهتر بههمراه دارد. | ۶. تحلیل چالشبرانگیز برای نوسانات جزئی: در حالی که این تایم فریم برای تشخیص روندهای کلی مناسب است، ممکن است برای معاملهگرانی که به دنبال معاملات سریع و نوسانات کوتاهمدت هستند، کارایی کمتری داشته باشد. |

| ۷. انعطافپذیری بیشتر در مدیریت ریسک: این تایم فریم به معاملهگران اجازه میدهد تا از مدیریت ریسک بهتری برخوردار شوند، زیرا فضای بیشتری برای تعیین نقاط ورود و خروج بهینه و همچنین تنظیم دقیقتر حد ضرر وجود دارد. | ۷. پیچیدگی در تحلیل همزمان چندین بازار: معاملهگران در تایم فریم ۴ ساعته ممکن است با چالش تحلیل همزمان چندین دارایی مواجه شوند، زیرا هر دارایی به تحلیل جداگانه و دقیق نیاز دارد که ممکن است وقتگیر باشد. |

استراتژی مبتنی بر تایم فریم ۴ ساعته مزایای بسیاری از جمله تعادل بین تحلیل کوتاهمدت و بلندمدت، کاهش نویز و مناسب بودن برای افراد شاغل دارد. با این حال، این استراتژی چالشهایی نیز بههمراه دارد، از جمله نیاز به سرمایه بیشتر و احتمال تأخیر در واکنش به تغییرات سریع بازار.

معاملهگران با توجه به نیازها و شرایط خود، میتوانند از این تایم فریم بهعنوان ابزاری مؤثر در بهبود عملکرد معاملات استفاده کنند.

استفاده از استراتژی تایم فریم ۴ ساعته برای کدام دسته از تریدرها مناسب است؟

استفاده از استراتژی تایم فریم ۴ ساعته بهویژه برای دستهای از تریدرها که به دنبال تعادل بین تحلیل تکنیکال و زمان کافی برای مدیریت معاملات هستند، مناسب است. این استراتژی به طور خاص به سه گروه اصلی از تریدرها توصیه میشود:

- تریدرهای سوئینگ (Swing Traders): تریدرهای سوئینگ به دنبال گرفتن موقعیتهای معاملاتی در بازههای زمانی میانمدت هستند، معمولاً بین چند روز تا چند هفته. تایم فریم ۴ ساعته به آنها اجازه میدهد که روندهای بزرگتر بازار را شناسایی کرده و از نوسانات قویتر بهره ببرند. همچنین، بهدلیل زمانبندی مناسب این تایم فریم، تریدرهای سوئینگ فرصت کافی برای تحلیل و تصمیمگیریهای دقیقتر خواهند داشت؛

- تریدرهای شاغل یا نیمهوقت: تریدرهایی که مشاغل تماموقت یا دیگر تعهدات زمانی دارند، نمیتوانند بهطور مداوم نمودارها را بررسی کنند. تایم فریم ۴ ساعته به آنها این امکان را میدهد که چند بار در روز به بازار نگاه کنند، بدون اینکه نیاز به پیگیری لحظهبهلحظه داشته باشند. این تایم فریم انعطافپذیری لازم را برای آنها فراهم میآورد تا همزمان با شغل خود، معاملهگری را نیز دنبال کنند؛

- تریدرهایی با دید میانمدت: افرادی که به دنبال کاهش استرس معاملات کوتاهمدت هستند و ترجیح میدهند نوسانات کوتاهمدت و نویز بازار را نادیده بگیرند، از این تایم فریم بهرهمند میشوند. آنها میتوانند تصمیمات خود را با آرامش بیشتری اتخاذ کنند و از حرکات قیمتی پایدارتر بهرهبرداری کنند.

در نهایت، تایم فریم ۴ ساعته برای تریدرهایی که به دنبال مدیریت بهتر ریسک، کاهش تأثیر احساسات و برخورداری از زمان کافی برای تحلیل تکنیکال عمیقتر هستند، یک گزینه بسیار مناسب است.

همکاری با شرکت پراپ فورافایکس

پراپفرم FORFX که بهعنوان بهترین سایت پراپ تریدینگ نیز شناخته میشود؛ به معاملهگران این امکان را میدهد که پس از موفقیت در چالشهای ارزیابی، به سرمایه معاملاتی مورد نیاز دسترسی پیدا کنند.

این شرکت با بروکر Opofinance، که یک بروکر آنشور با رگوله ASIC (کمیسیون اوراق بهادار و سرمایهگذاری استرالیا) است، همکاری میکند.

معاملهگران میتوانند از پلتفرمهای متاتریدر ۴ و ۵ بهرهمند شوند و انواع ابزارهای مالی را معامله کنند. چالشهای فورافایکس شامل دو نوع حساب دمو و لایو است که بسته به عملکرد معاملهگر، دسترسی به سرمایههای بزرگتر را فراهم میکند.

سخن پایانی

استراتژی تایم فریم ۴ ساعته یکی از رویکردهای محبوب میان معاملهگران بازارهای مالی است که تعادلی مناسب بین تحلیلهای کوتاهمدت و بلندمدت ایجاد میکند. این تایم فریم به معاملهگران اجازه میدهد تا از نوسانات میانمدت بازار بهرهبرداری کرده و در عین حال از نویز و حرکات غیرمعمول کوتاهمدت دوری کنند.

با ارائه زمان کافی برای تحلیل و تصمیمگیری، تایم فریم ۴ ساعته بهویژه برای تریدرهای سوئینگ، معاملهگران شاغل، و افرادی که به دنبال کاهش استرس ناشی از معاملات کوتاهمدت هستند، مناسب است.

این استراتژی بهدلیل کاهش نیاز به پیگیری مداوم بازار و امکان شناسایی روندهای قویتر، باعث میشود که معاملهگران دیدی شفافتر از بازار داشته باشند. با این حال، همچنان چالشهایی مانند تأخیر در واکنش به تغییرات ناگهانی و نیاز به سرمایه بیشتر برای مدیریت ریسکهای بزرگتر وجود دارد. در مجموع، تایم فریم ۴ ساعته گزینهای کارآمد برای تریدرهایی است که به دنبال تعادل بین زمان و تحلیل دقیق هستند و میخواهند از فرصتهای پایدارتر در بازار بهره ببرند.

چرا تایم فریم ۴ ساعته برای معاملهگران سوئینگ مناسب است؟

تایم فریم ۴ ساعته به معاملهگران سوئینگ کمک میکند تا روندهای میانمدت بازار را بهتر شناسایی کرده و از نوسانات پایدارتر بهرهبرداری کنند.

آیا استفاده از تایم فریم ۴ ساعته نیاز به پیگیری مداوم بازار دارد؟

خیر، معاملهگران میتوانند با بررسی چندباره در طول روز، معاملات خود را مدیریت کنند و نیازی به پیگیری لحظهبهلحظه نیست.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟