رابطه نرخ بهره با دلار یکی از موضوعات کلیدی در اقتصاد کلان و بازارهای مالی است. نرخ بهره، بهعنوان هزینهی تأمین مالی و سود سپردهها، تأثیر مستقیم و عمیقی بر تصمیمات سرمایهگذاران و روندهای اقتصادی دارد. تغییرات در نرخ بهره میتواند منجر به نوسانات قابل توجهی در ارزش دلار نسبت به سایر ارزها شود. بهطور کلی، افزایش نرخ بهره در ایالات متحده باعث تقویت دلار میشود، زیرا سرمایهگذاران به دنبال بازدهی بالاتر به سمت داراییهای دلاری جذب میشوند.

ازسویدیگر، کاهش نرخ بهره ممکن است منجر به تضعیف ارزش دلار شود، زیرا سرمایهگذاران به دنبال فرصتهای بهتر در سایر بازارها میروند. در این مقاله، به بررسی این رابطه پیچیده و تأثیرات آن بر اقتصاد جهانی و بازارهای مالی خواهیم پرداخت و عوامل مؤثر بر تغییرات نرخ بهره و تأثیر آن بر ارزش دلار را تحلیل خواهیم کرد. با ما همراه باشید.

نرخ بهره چیست و چگونه تعیین میشود؟

پیش از بررسی رابطه نرخ بهره با دلار باید بدانید که نرخ بهره، بهعنوان هزینه استفاده از پول یا نرخ بازدهی سرمایهگذاری، نقش اساسی در سیستم مالی و اقتصادی هر کشور دارد. این نرخ به دو صورت مختلف تعیین میشود: نرخ بهره اسمی و نرخ بهره واقعی. نرخ بهره اسمی شامل هزینههای وامگیری و نرخهای بهرهای است که به سپردهگذاران پرداخت میشود، در حالی که نرخ بهره واقعی، با در نظر گرفتن تأثیرات تورم، محاسبه میشود.

نرخ بهره، درصدی است که وامگیرندگان برای استفاده از وامها و سرمایهگذاران برای سرمایهگذاری در داراییها پرداخت میکنند. به عبارت دیگر، این نرخ نشاندهنده هزینهای است که برای بهدست آوردن پول و یا بازگشت سرمایه در یک دوره معین نیاز است. در سیستم بانکی، این نرخ میتواند بهعنوان سودی که بر روی سپردههای بانکی پرداخت میشود نیز در نظر گرفته شود.

نرخ بهره به دو دستهی اصلی تقسیم میشود:

- نرخ بهره اسمی: این نرخ بدون در نظر گرفتن اثرات تورم است و به صورت ساده بهعنوان درصدی از مبلغ وام یا سپرده محاسبه میشود.

- نرخ بهره واقعی: این نرخ، نرخ اسمی است که اثرات تورم را لحاظ کرده است. به عبارت دیگر، نرخ واقعی نشاندهنده قدرت خرید پول در زمان حال و آینده است.

عوامل مؤثر بر تعیین نرخ بهره

نرخ بهره تحت تأثیر عوامل مختلفی قرار دارد که برخی از مهمترین آنها عبارتاند از:

| موضوع | توضیحات |

|---|---|

| سیاستهای پولی بانک مرکزی | یکی از عوامل اصلی تعیین نرخ بهره، سیاستهای پولی بانکهای مرکزی است. بانک مرکزی با تنظیم نرخ بهره پایه سعی در کنترل تورم و تأثیرگذاری بر رشد اقتصادی دارد. افزایش یا کاهش نرخ بهره به ترتیب برای کنترل تورم یا تحریک رشد اقتصادی انجام میشود. |

| نرخ تورم | نرخ تورم بر تعیین نرخ بهره تأثیر دارد. در دورههای تورم بالا، بانکها نرخ بهره را افزایش میدهند و در شرایط تورم پایین، برای تحریک رشد اقتصادی نرخ بهره را کاهش میدهند. |

| عرضه و تقاضای پول | نسبت عرضه و تقاضای پول در بازار نیز تعیینکننده نرخ بهره است. افزایش تقاضا برای وامگیری با عرضه ثابت پول، باعث افزایش نرخ بهره میشود. |

| شرایط اقتصادی | وضعیت کلی اقتصاد مانند رشد اقتصادی، بیکاری و چشمانداز آینده بر نرخ بهره تأثیر دارد. در زمان رکود اقتصادی، معمولاً نرخ بهره کاهش مییابد تا تقاضا تحریک شود. |

| عوامل خارجی | تغییرات در بازارهای بینالمللی، مانند نرخ بهره در دیگر کشورها، میتواند بر نرخ بهره داخلی تأثیرگذار باشد. افزایش نرخ بهره در کشورهای دیگر ممکن است منجر به جذب سرمایهگذاران و ایجاد فشار بر نرخ بهره داخلی شود. |

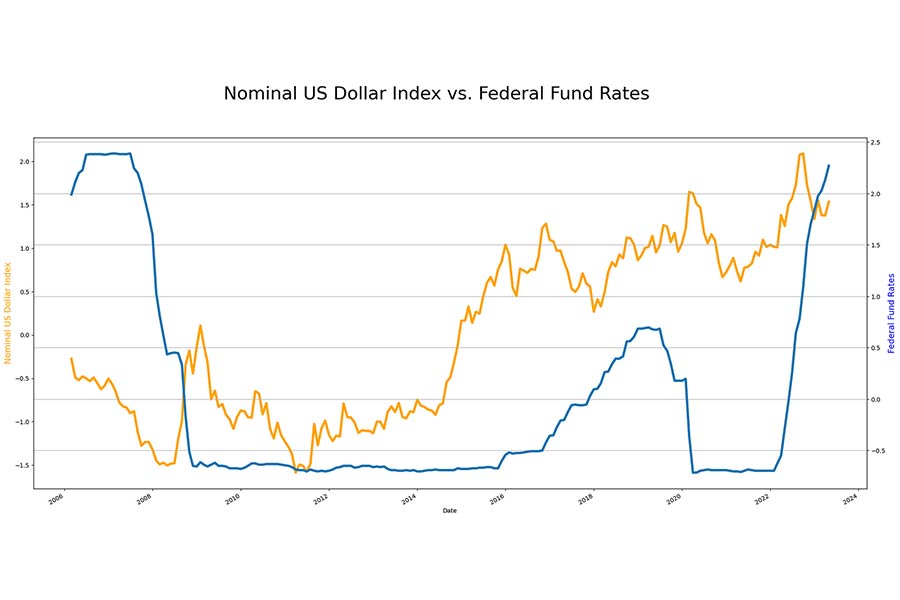

بررسی تاریخی رابطه نرخ بهره با دلار در دورههای مختلف

تاریخچه تعامل بین نرخ بهره و ارزش دلار نشان میدهد که این دو عامل بهطور نزدیکی با یکدیگر در ارتباط بودهاند و تأثیرات متقابلی در بازارهای مالی و اقتصاد جهانی داشتهاند. در دهههای مختلف، این رابطه بسته به شرایط اقتصادی و سیاستهای پولی تغییر کرده است.

در دهه ۱۹۸۰، زمانی که ایالات متحده با نرخ تورم بالا روبهرو بود، فدرال رزرو نرخ بهره را به شدت افزایش داد تا تورم را کنترل کند. این اقدام نه تنها توانست تورم را مهار کند، بلکه باعث تقویت ارزش دلار شد. نرخ بهره بالاتر در آمریکا سرمایهگذاران جهانی را ترغیب کرد تا سرمایههای خود را به سمت دلار هدایت کنند، که تقاضای جهانی برای دلار را افزایش داد و ارزش آن را تقویت کرد.

در دهه ۱۹۹۰، با کاهش تدریجی نرخ بهره و تثبیت اقتصادی، ارزش دلار نیز در مقایسه با ارزهای دیگر ثابتتر شد. در این دوره، رابطه بین نرخ بهره و دلار کمتر برجسته بود، زیرا اقتصاد جهانی به سمت رشد پایدار حرکت میکرد و نرخ بهره در محدودههای پایینتری قرار داشت.

پساز بحران مالی ۲۰۰۸، فدرال رزرو به منظور تحریک اقتصاد، نرخ بهره را به نزدیک صفر کاهش داد. این سیاست نرخ بهره پایین به تضعیف ارزش دلار منجر شد، زیرا سرمایهگذاران به دنبال داراییهایی با بازده بالاتر در سایر نقاط جهان بودند. همزمان، برنامههای تسهیل کمی (QE) نیز ارزش دلار را تحت فشار قرار داد.

در دورههای اخیر، بهویژه پس از پاندمی کووید-۱۹، با افزایش نرخ تورم و واکنش فدرال رزرو به افزایش نرخ بهره، ارزش دلار مجدداً تقویت شد. با افزایش نرخ بهره، جذابیت سرمایهگذاری در داراییهای دلاری برای سرمایهگذاران بینالمللی افزایش یافت و باعث رشد ارزش دلار شد.

بهطور کلی، رابطه بین نرخ بهره و دلار در طول تاریخ متأثر از شرایط اقتصادی داخلی و جهانی، سیاستهای پولی بانک مرکزی و واکنش سرمایهگذاران به فرصتهای بازدهی است. این عوامل همواره بهعنوان محرکهای کلیدی در نوسانات ارزش دلار عمل کردهاند.

مکانیسم تأثیرگذاری رابطه نرخ بهره با دلار: اثرات مستقیم و غیرمستقیم

هنگامی که نرخ بهره در آمریکا افزایش مییابد، دلار برای سرمایهگذاران خارجی جذابتر میشود. افزایش نرخ بهره به معنای بازدهی بیشتر برای اوراق بهادار و داراییهای دلاری است، که سرمایهگذاران را ترغیب میکند تا منابع مالی خود را به سمت دلار هدایت کنند.

این افزایش تقاضا برای دلار باعث افزایش ارزش آن در بازارهای ارز میشود. به عبارتی، سرمایهگذاران بینالمللی به دنبال بهرهبرداری از سودهای بالاتر هستند و همین امر جذابیت دلار را بهعنوان یک ارز ذخیره و سرمایهگذاری تقویت میکند.

در مقابل، زمانی که نرخ بهره کاهش مییابد، جذابیت سرمایهگذاری در دلار کاهش مییابد. بازده پایینتر موجب میشود که سرمایهگذاران به دنبال داراییهایی با نرخ بهره بالاتر در دیگر کشورها باشند. این خروج سرمایه از دلار به افت تقاضا و کاهش ارزش آن منجر میشود. در این شرایط، سرمایهگذاران به سمت ارزهایی با بازدهی بالاتر حرکت کرده و فشار بر ارزش دلار وارد میشود.

رابطه نرخ بهره با رشد اقتصادی یکی از کانالهای غیرمستقیم اثرگذاری بر ارزش دلار است. افزایش نرخ بهره باعث کاهش فعالیتهای اقتصادی میشود، زیرا هزینه وامها بالا میرود و مصرفکنندگان و کسبوکارها از وامگیری و هزینهکرد خودداری میکنند.

این افت در رشد اقتصادی میتواند به کاهش تقاضای داخلی و جهانی برای دلار منجر شود. برعکس، کاهش نرخ بهره به تحریک رشد اقتصادی کمک میکند و تقاضا برای دلار، هم در داخل و هم در خارج از کشور، افزایش مییابد. این تغییرات در رشد اقتصادی به طور غیرمستقیم بر ارزش دلار در بازارهای جهانی تأثیر میگذارد.

نقش سیاستهای پولی و بانکهای مرکزی در تعیین ارزش دلار

بانکهای مرکزی، بهویژه فدرال رزرو آمریکا، از نرخ بهره بهعنوان ابزاری برای اجرای سیاستهای پولی استفاده میکنند. زمانی که فدرال رزرو نرخ بهره را افزایش میدهد، این اقدام بهعنوان علامتی از سیاستهای انقباضی تفسیر میشود. چنین سیاستهایی معمولاً به افزایش تقاضا برای دلار و تقویت ارزش آن منجر میشود.

از طرف دیگر، کاهش نرخ بهره نشانهای از سیاستهای پولی انبساطی است که میتواند موجب تضعیف ارزش دلار شود. همچنین انتظارات بازار از سیاستهای آینده بانکهای مرکزی نیز بر قیمت دلار تأثیر میگذارد. هر گونه اعلامیه یا نشانهای از تغییر در سیاستهای پولی، میتواند نوسانات زیادی در بازار ارز و ارزش دلار ایجاد کند.

بهطور خلاصه، نرخ بهره به صورت مستقیم و غیرمستقیم تأثیر قابل توجهی بر ارزش دلار دارد. از طریق جذب یا دفع سرمایهگذاران، تأثیر بر تورم و رشد اقتصادی و همچنین سیاستهای پولی بانک مرکزی، نرخ بهره میتواند بهعنوان یک عامل کلیدی در تعیین ارزش دلار عمل کند.

تریدرها چگونه میتوانند از تغییرات نرخ بهره در استراتژیهای خود بهرهمند شوند؟

حالا که متوجه جزئیات رابطه نرخ بهره با دلار شدید، باید گفت که تریدرها میتوانند با استفاده از تغییرات نرخ بهره، استراتژیهای معاملاتی خود را بهینه کرده و سودآوری خود را افزایش دهند. تغییرات نرخ بهره، اثرات گستردهای بر بازارهای مالی دارند و تریدرها از این تغییرات برای پیشبینی حرکتهای قیمت داراییها و برنامهریزی استراتژیهای خود استفاده میکنند.

در اینجا به برخی از روشهایی که تریدرها میتوانند از تغییرات نرخ بهره بهرهمند شوند، اشاره میشود:

- در بازار فارکس، نرخ بهره یک کشور عامل مهمی در تعیین ارزش ارز آن کشور است. تریدرها در این بازار از تغییرات نرخ بهره برای تصمیمگیری در مورد خرید یا فروش یک ارز استفاده میکنند. بهعنوان مثال، اگر بانک مرکزی یک کشور نرخ بهره را افزایش دهد، تریدرها انتظار افزایش ارزش ارز آن کشور را دارند، زیرا نرخ بهره بالاتر به معنای بازدهی بالاتر سرمایهگذاری در داراییهای آن ارز است. در این شرایط، تریدرها معمولاً به خرید ارز آن کشور روی میآورند و از افزایش قیمت سود میبرند. در مقابل، کاهش نرخ بهره باعث کاهش جذابیت ارز میشود. تریدرهایی که به کاهش نرخ بهره پیشبینی داشتهاند، میتوانند قبل از این کاهش، داراییهای ارزی خود را بفروشند و از افت ارزش ارز جلوگیری کنند یا حتی با فروش استقراضی (short selling) از افت ارزش سود کسب کنند؛

- استراتژی «Carry Trade» یکی از روشهای محبوب در بازار ارز است که تریدرها از تفاوت نرخ بهره بین دو ارز بهرهبرداری میکنند. در این استراتژی، تریدرها ارزی را که نرخ بهره پایینتری دارد، قرض میگیرند و در ارزی با نرخ بهره بالاتر سرمایهگذاری میکنند. اختلاف بین این دو نرخ بهره سود تریدر را تشکیل میدهد. اگر نرخ بهره یک کشور به طور چشمگیری افزایش یابد، جذابیت Carry Trade در آن ارز نیز بالا میرود و تریدرها میتوانند از این استراتژی برای کسب سود استفاده کنند. با این حال، تریدرها باید توجه داشته باشند که استراتژی Carry Trade با ریسک نوسانات نرخ ارز همراه است. تغییرات غیرمنتظره در سیاستهای پولی یا افزایش نوسانات در بازارهای جهانی میتواند موجب زیان در این استراتژی شود؛

- تغییرات نرخ بهره تأثیر قابلتوجهی بر بازار سهام دارد. زمانی که نرخ بهره افزایش مییابد، هزینه وامگیری شرکتها و همچنین هزینههای مصرفکنندگان افزایش پیدا میکند، که در نهایت ممکن است منجر به کاهش رشد درآمد شرکتها و افت ارزش سهام شود. در چنین شرایطی، تریدرها ممکن است به دنبال فروش سهام شرکتهایی باشند که به شدت به وامگیری وابسته هستند یا در بخشهایی فعالیت میکنند که از نرخ بهره پایینتر سود میبرند.

مقایسه تاثیر تغییرات نرخ بهره در کشورهای دیگر بر ارزهای ملی آنها

تغییرات و رابطه نرخ بهره با دلار در کشورهای مختلف تأثیرات متفاوتی بر ارزهای ملی دارد و این اثر به عوامل اقتصادی، ساختار مالی و سیاستهای پولی هر کشور وابسته است. بهطور کلی، افزایش نرخ بهره معمولاً منجر به تقویت ارز یک کشور میشود، در حالی که کاهش آن به تضعیف ارز میانجامد. با این حال، شدت و دوام این اثرات در کشورهای مختلف متفاوت است.

در کشورهایی مانند ایالات متحده، منطقه یورو و ژاپن که ارزهایشان نقش مهمی در تجارت جهانی دارند، تغییرات نرخ بهره تأثیر بیشتری بر ارزش ارز میگذارد. بهعنوان مثال، وقتی فدرال رزرو نرخ بهره را افزایش میدهد، دلار معمولاً به سرعت تقویت میشود.

این تأثیر به دلیل نقش دلار بهعنوان ارز ذخیره جهانی و واکنش سرمایهگذاران بینالمللی به بازدهی بالاتر داراییهای دلاری است. در مقابل، در کشورهای کوچکتر یا با ارزهای کمتر تجارتشده، تأثیر تغییرات نرخ بهره بر ارز ممکن است کمتر باشد و تنها در شرایط خاص اقتصادی نمایان شود.

بهعنوان نمونه، تغییرات نرخ بهره در استرالیا و نیوزیلند، که ارزهایشان به کالاها و مواد خام وابسته است، اثرات مختلفی دارد. افزایش نرخ بهره در این کشورها ممکن است تقویت ارزش دلار استرالیا یا نیوزیلند را به دنبال داشته باشد، اما نوسانات قیمت کالاها و شرایط جهانی نیز به شدت در این تأثیر دخیل هستند.

اگرچه افزایش نرخ بهره میتواند سرمایهگذاران خارجی را جذب کند، اما نوسانات در بازارهای کالایی یا تقاضای جهانی ممکن است تأثیرات نرخ بهره را خنثی کند.

در کشورهای در حال توسعه مانند ترکیه یا آرژانتین، نرخ بهره و ارزش ارز به شدت تحت تأثیر نوسانات اقتصادی و سیاسی داخلی قرار دارد. افزایش نرخ بهره در این کشورها، بهرغم جذب سرمایهگذاران خارجی و تقویت کوتاهمدت ارز، معمولاً در بلندمدت به دلیل تورم بالا و بیثباتی سیاسی کمتر پایدار است.

همچنین، افزایش شدید نرخ بهره ممکن است با رکود اقتصادی همراه باشد، که در نهایت میتواند ارزش ارز را کاهش دهد.

بنابراین، اگرچه الگوی کلی افزایش یا کاهش نرخ بهره بر تقویت یا تضعیف ارز یک کشور اثرگذار است، اما این تأثیرات در کشورهای مختلف به واسطه شرایط اقتصادی، سیاسی و نقش آنها در اقتصاد جهانی میتواند بسیار متفاوت باشد.

مزایا و معایب در نظر گرفتن رابطه نرخ بهره با دلار در معاملات فارکس

| مزایا | معایب |

|---|---|

| ۱. افزایش پیشبینیپذیری حرکات بازار: تغییرات نرخ بهره بهعنوان یکی از عوامل کلیدی در تعیین ارزش دلار به تریدرها کمک میکند تا رفتار آینده بازار را پیشبینی کنند و معاملات خود را براساس سیاستهای بانک مرکزی آمریکا (فدرال رزرو) تنظیم کنند. | ۱. پیچیدگی تحلیلهای همزمان: نرخ بهره تنها یکی از عوامل تأثیرگذار بر ارزش دلار است. عوامل دیگر مانند سیاستهای جهانی، وضعیت اقتصادی داخلی، جنگهای تجاری و بحرانهای مالی ممکن است اثرات غیرمنتظرهای بر بازار داشته باشند. |

| ۲. فرصتهای سودآوری از استراتژیهای Carry Trade: نرخ بهره بالاتر در آمریکا به تریدرها اجازه میدهد تا با استفاده از استراتژیهایی مانند «Carry Trade» از تفاوت نرخ بهره بین دلار و سایر ارزها سود ببرند. | ۲. ریسکهای پیشبینی اشتباه: اگر تریدرها نتوانند به درستی پیشبینی کنند که بانک مرکزی چه تصمیمی درباره نرخ بهره خواهد گرفت یا اینکه چگونه بازار به این تغییرات واکنش نشان میدهد، ممکن است متحمل زیانهای قابلتوجهی شوند. |

| ۳. جذب سرمایهگذاران جهانی: افزایش نرخ بهره باعث جذب سرمایهگذاران خارجی به سمت دلار میشود، که تقاضای بیشتری برای دلار ایجاد کرده و ارزش آن را افزایش میدهد. این موضوع برای تریدرها سودآور است، زیرا میتوانند از این افزایش تقاضا بهره ببرند. | ۳. تأثیر غیرمستقیم بر اقتصاد کلان: تغییرات نرخ بهره میتواند باعث رکود یا تورم شود، که در نتیجه ارزش دلار ممکن است به شکلی متفاوت از انتظار تریدرها تغییر کند. برای مثال، افزایش بیش از حد نرخ بهره ممکن است باعث کاهش رشد اقتصادی و تضعیف دلار شود. |

| ۴. استفاده از ابزارهای مالی مختلف: رابطه بین نرخ بهره و دلار به تریدرها امکان استفاده از انواع ابزارهای مالی مانند اوراق قرضه، ارزهای دیگر، و قراردادهای آتی مرتبط با دلار را میدهد تا استراتژیهای معاملاتی پیچیدهتری بسازند. | ۴. نوسانات لحظهای شدید: هرگونه اعلام تغییر در نرخ بهره توسط بانک مرکزی میتواند باعث نوسانات شدید در بازار فارکس شود، که ممکن است به نفع همه تریدرها نباشد و برخی در این نوسانات زیان کنند. |

| ۵. تسهیل مدیریت ریسک: با دنبال کردن نرخ بهره و پیشبینی حرکات آن، تریدرها میتوانند بهتر ریسکهای معاملات خود را مدیریت کنند و از ابزارهای مدیریت ریسک مانند هجینگ (hedging) استفاده کنند. | ۵. تأثیرات کوتاهمدت و بلندمدت متفاوت: تغییرات نرخ بهره ممکن است در کوتاهمدت ارزش دلار را تقویت کند، اما در بلندمدت به دلیل تغییرات اقتصادی ممکن است این اثر کاهش یابد. تریدرها باید همیشه تفاوت بین تأثیرات کوتاهمدت و بلندمدت را مدنظر داشته باشند. |

| ۶. امکان بررسی رفتار تاریخی: با بررسی تغییرات نرخ بهره و تأثیر آن بر دلار در دورههای گذشته، تریدرها میتوانند الگوهای رفتاری مشخصی را شناسایی کرده و بر اساس آن تصمیمات معاملاتی بگیرند. | ۶. واکنشهای غیرقابل پیشبینی بازار: در برخی موارد، حتی با تغییرات نرخ بهره، بازار ممکن است به شکلی غیرمنتظره واکنش نشان دهد. عواملی مانند روانشناسی بازار، واکنشهای احساسی سرمایهگذاران و رویدادهای ژئوپلیتیکی ممکن است باعث واکنشهایی برخلاف انتظارات شوند. |

این جدول مزایا و معایب مختلف در نظر گرفتن رابطه نرخ بهره با دلار در معاملات فارکس را به تفصیل بررسی کرده و نشان میدهد که این ارتباط پیچیده دارای فرصتها و چالشهایی برای تریدرها است. تریدرها باید نه تنها بر این رابطه تمرکز کنند، بلکه به عوامل دیگر نیز توجه کنند تا تصمیمات هوشمندانهتری در معاملات خود اتخاذ کنند.

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است.

این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند.

- مدل فوق حرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است، اما با دو تفاوت اصلی. اول، در مدل فوق حرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم، در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ مورد نظر را واریز کنند.

پس از واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

رابطه نرخ بهره با دلار یکی از مهمترین عوامل مؤثر در بازارهای مالی است که بر ارزشگذاری و حرکت قیمت دلار تأثیر میگذارد. تغییرات نرخ بهره، چه به صورت افزایش و چه کاهش، مستقیماً بر جذابیت سرمایهگذاری در داراییهای دلاری اثر دارد. نرخ بهره بالاتر، معمولاً با افزایش تقاضا برای دلار همراه است، زیرا بازدهی بالاتری برای سرمایهگذاران بینالمللی ایجاد میکند. در مقابل، کاهش نرخ بهره باعث کاهش جذابیت دلار و افت ارزش آن میشود.

علاوه بر تأثیرات مستقیم، نرخ بهره از طریق مکانیسمهای غیرمستقیمی همچون کنترل تورم، رشد اقتصادی و سیاستهای پولی بانکهای مرکزی نیز بر ارزش دلار اثرگذار است. تحلیلگران و تریدرها با در نظر گرفتن این عوامل، از تغییرات نرخ بهره برای پیشبینی نوسانات بازار ارز و تعیین استراتژیهای خود استفاده میکنند. با این حال، درک دقیق و همهجانبه از این رابطه نیازمند توجه به سایر عوامل اقتصادی و ژئوپلیتیکی است.

بهطور کلی، رابطه نرخ بهره با دلار نه تنها یک ابزار مهم برای مدیریت معاملات فارکس محسوب میشود، بلکه شاخصی حیاتی برای تحلیل وضعیت کلی اقتصاد جهانی و تأثیر آن بر داراییها و ارزهای دیگر است.

چگونه تغییرات نرخ بهره بر ارزش دلار تأثیر میگذارد؟

تغییرات نرخ بهره مستقیماً بر جذابیت سرمایهگذاری در دلار تأثیر میگذارد. افزایش نرخ بهره معمولاً باعث تقویت ارزش دلار میشود، زیرا سرمایهگذاران به دنبال بازده بالاتر در داراییهای دلاری هستند. در مقابل، کاهش نرخ بهره میتواند به کاهش ارزش دلار منجر شود، زیرا جذابیت سرمایهگذاری در آن ارز کاهش مییابد.

آیا تنها نرخ بهره بر ارزش دلار تأثیر میگذارد؟

خیر، نرخ بهره یکی از عوامل کلیدی است، اما تنها عامل مؤثر نیست. عوامل دیگری مانند وضعیت اقتصادی، تورم، سیاستهای پولی، رویدادهای ژئوپلیتیکی و انتظارات بازار نیز میتوانند تأثیرات قابلتوجهی بر ارزش دلار داشته باشند. تریدرها باید همه این عوامل را در تحلیلهای خود مدنظر قرار دهند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟