رابطه اوراق قرضه و طلا یکی از مباحث مهم و پیچیده در دنیای مالی و سرمایهگذاری است که تأثیرات زیادی بر تصمیمگیریهای سرمایهگذاران دارد. هر دو این ابزارهای مالی بهعنوان داراییهای محافظتی شناخته میشوند؛ اما عملکرد آنها در بازارهای مختلف میتواند بهطور قابلتوجهی متفاوت باشد. درحالیکه اوراق قرضه معمولاً بهعنوان ابزارهایی برای تأمین بازده ثابت و کمریسک مورد استفاده قرار میگیرند، طلا بهعنوان یک دارایی با ارزش ذاتی، غالباً در زمانهای بحران اقتصادی یا نوسانات بازار بهعنوان پناهگاه امن شناخته میشود.

درک رابطه این دو دارایی به سرمایهگذاران کمک میکند تا تصمیمات بهتری در خصوص ترکیب سبد سرمایهگذاری خود بگیرند و خطرات ناشی از نوسانات بازار را کاهش بدهند. در این مقاله به بررسی ارتباط میان اوراق قرضه و طلا، تأثیرات آن بر یکدیگر و نحوه استفاده از این اطلاعات برای بهبود استراتژیهای سرمایهگذاری خواهیم پرداخت. با ما همراه باشید.

اوراق قرضه چیست؟

پیشاز بررسی رابطه اوراق قرضه و طلا باید بدانید که اوراق قرضه ابزارهای مالی هستند که به موجب آنها سرمایهگذار به دولت، شرکت یا سازمان دیگری پول قرض میدهد و در ازای آن، صادرکننده اوراق قرضه متعهد میشود تا پساز مدت مشخصی، اصل مبلغ سرمایه را بههمراه بهره معین به سرمایهگذار بازگرداند.

این بهره بهعنوان سود اوراق قرضه شناخته میشود و بهصورت دورهای (مثلاً سالیانه یا نیمسالی) پرداخت میشود. اوراق قرضه انواع مختلفی دارند که مهمترین آنها عبارتاند از:

- اوراق قرضه دولتی: این اوراق توسط دولتها صادر میشوند و معمولاً بهعنوان امنترین نوع اوراق قرضه شناخته میشوند. دولتها از این اوراق برای تأمین مالی پروژههای مختلف یا جبران کسری بودجه خود استفاده میکنند. این اوراق بهدلیل اعتبار بالای دولت صادرکننده، دارای ریسک بسیار کمی هستند؛

- اوراق قرضه شرکتی: این اوراق توسط شرکتها برای تأمین مالی فعالیتهای تجاری خود صادر میشود. برخلاف اوراق قرضه دولتی، اوراق قرضه شرکتی معمولاً ریسک بیشتری دارند؛ زیرا بستگی به سلامت مالی و اعتبار شرکت دارند. هرچه اعتبار شرکت بالاتر باشد، نرخ بهره کمتری برای اوراق قرضه آن ارائه میشود.

عوامل مؤثر بر رابطه اوراق قرضه و طلا

قیمت اوراق قرضه تحت تأثیر چندین عامل قرار میگیرد که مهمترین آنها عبارتاند از:

- نرخ بهره: یکی از عوامل اصلی تعیینکننده قیمت اوراق قرضه، نرخ بهره است. زمانی که نرخ بهره در بازار افزایش مییابد، قیمت اوراق قرضه کاهش مییابد زیرا سرمایهگذاران ترجیح میدهند بهجای اوراق قرضه با نرخ ثابت به سرمایهگذاریهایی با بازده بالاتر (مانند اوراق قرضه جدید با نرخ بهره بالاتر) روی آورند. بالعکس، وقتی نرخ بهره کاهش مییابد، قیمت اوراق قرضه افزایش مییابد؛

- تورم: تورم میتواند تأثیر زیادی بر ارزش واقعی بازده اوراق قرضه داشته باشد. در دورههای تورم بالا، قدرت خرید بهره دریافتی از اوراق قرضه کاهش مییابد؛ بنابراین قیمت اوراق قرضه ممکن است کاهش بیاید؛

- ریسک اعتباری: این عامل به اعتبار صادرکننده اوراق قرضه بستگی دارد. اگر اعتبار دولت یا شرکت صادرکننده ضعیف شود، سرمایهگذاران ممکن است از خرید اوراق قرضه آن صادرکننده خودداری کنند که این موضوع باعث کاهش قیمت اوراق قرضه میشود.

اوراق قرضه بهعنوان دارایی امن

اوراق قرضه معمولاً بهعنوان یک دارایی امن شناخته میشوند، بهویژه اوراق قرضه دولتی؛ زیرا این اوراق از حمایت دولتها برخوردارند و احتمال پیشآمدن وقایع منفی که منجر به بازپرداختنشدن اصل و بهره سرمایهگذاری شود، بسیار کم است. این ویژگیهای اوراق قرضه باعث میشود که آنها در زمانهای بحران اقتصادی یا نبود اطمینان در بازار، بهعنوان پناهگاه امن برای سرمایهگذاران عمل کنند. در این شرایط، سرمایهگذاران تمایل دارند داراییهای پرریسکتر مانند سهام را کنار بگذارند و به اوراق قرضه پناه ببرند.

اوراق قرضه دولتی بهویژه در کشورهایی با اقتصاد پایدار (مانند ایالات متحده و کشورهای اروپایی) بهعنوان یکی از مطمئنترین گزینههای سرمایهگذاری درنظر گرفته میشوند. این اوراق معمولاً با بازده ثابت همراه هستند و ازاینرو، سرمایهگذاران بهراحتی میتوانند پیشبینی کنند که در پایان دوره سرمایهگذاری، چه میزان بازدهی از آنها دریافت خواهند کرد.

طلا چیست؟

برای بررسی بهتر رابطه اوراق قرضه و طلا باید بدانید که طلا هم یک فلز گرانبها و عنصر شیمیایی با نماد Au است که بهدلیل زیبایی، دوام و کمیابیاش در طول تاریخ بهعنوان یک ذخیره ارزش و پول مورد استفاده قرار گرفته است. این فلز بهطور طبیعی در پوسته زمین یافت میشود و بهدلیل خواص فیزیکی منحصربهفردش از جمله مقاومت در برابر زنگزدگی و تغییرات شیمیایی از دیرباز بهعنوان یکی از معتبرترین ذخایر ارزشی شناخته شده است.

تاریخچه استفاده از طلا به هزاران سال پیش برمیگردد، زمانی که انسانها آن را برای ساخت جواهرات، زیورآلات و حتی بهعنوان واحد پولی در معاملات روزمره استفاده میکردند. بههمیندلیل، طلا همواره بهعنوان ابزاری برای حفظ ارزش و مقابله با نوسانات اقتصادی شناخته شده است.

قیمت طلا تحت تأثیر مجموعهای از عوامل قرار دارد که میتوانند موجب نوسانات آن شوند. مهمترین این عوامل عبارتاند از:

- نرخ بهره: نرخ بهره بهطور مستقیم بر قیمت طلا تأثیر میگذارد. هنگامی که نرخ بهره افزایش مییابد، بازدهی سایر داراییها مانند اوراق قرضه افزایش مییابد و سرمایهگذاران ممکن است تمایل کمتری به خرید طلا نشان بدهند؛ زیرا طلا بهرهای بهصورت دورهای به سرمایهگذاران پرداخت نمیکند؛ بنابراین، قیمت طلا معمولاً در زمانهای افزایش نرخ بهره کاهش مییابد؛

- تورم: طلا معمولاً بهعنوان ابزاری برای مقابله با تورم درنظر گرفته میشود. در دورههای تورم بالا، ارزش پول کاهش مییابد و افراد بهمنظور حفظ قدرت خرید خود به خرید طلا روی میآورند. بههمیندلیل در دورههای تورم شدید، تقاضا برای طلا افزایش مییابد که باعث بالا رفتن قیمت آن میشود؛

- تقاضا در صنایع مختلف: طلا در صنایع مختلف از جمله جواهرسازی، الکترونیک و پزشکی استفاده میشود. تقاضا برای طلا در این صنایع میتواند بر قیمت آن تأثیر بگذارد. بهویژه در مواقعی که صنعت جواهرسازی یا تقاضا در بخشهای فناوری مانند الکترونیک افزایش بیاید، قیمت طلا تمایل به رشد خواهد داشت؛

- نرخ ارز: قیمت طلا ارتباط نزدیکی با نرخ ارز، بهویژه ارزش دلار دارد. بهطورکلی، زمانی که دلار ضعیف میشود، طلا بهعنوان دارایی جایگزین جذابتر میشود؛ زیرا قیمت طلا بهصورت جهانی به دلار محاسبه میشود؛ درنتیجه، ضعف دلار میتواند منجر به افزایش تقاضا برای طلا و در پی آن افزایش قیمت آن شود.

طلا بهعنوان دارایی امن

طلا بهعنوان یک دارایی امن درنظر گرفته میشود زیرا در طول تاریخ توانسته است ارزش خود را حفظ کند و در برابر نوسانات اقتصادی و بحرانها مقاومت کند. برخی از دلایل این ویژگی طلا عبارتاند از:

- نداشتن وابستگی به سیستم مالی: برخلاف ارزهای فیات (پولهای کاغذی) که به دولتها و بانکهای مرکزی وابستهاند، طلا مستقل از سیستمهای مالی جهانی است. این ویژگی موجب میشود که طلا بهعنوان یک ذخیره ارزش مقاوم در برابر بحرانهای مالی و اقتصادی عمل کند؛

- ثبات تاریخی: طلا در طول تاریخ بهعنوان ابزاری برای ذخیره ارزش شناخته شده است. حتی در زمانهای بحرانهای جهانی، طلا همواره از تقاضای بالایی برخوردار بوده است؛ زیرا مردم بهدنبال حفظ ارزش داراییهای خود بودهاند؛

- عرضه محدود: برخلاف ارزها که میتوانند توسط بانکهای مرکزی چاپ شوند، عرضه طلا محدود است و نمیتوان آن را بهراحتی تولید کرد. این ویژگی باعث میشود که طلا در برابر تورم و کاهش ارزش پول محافظت کند؛

- استفاده در زمان بحران: در زمانهای بحرانهای اقتصادی یا سیاسی، زمانی که دیگر داراییها ممکن است تحت فشار قرار بگیرند، طلا بهعنوان یک دارایی پناهگاهی شناخته میشود. در این شرایط، تقاضا برای طلا افزایش مییابد و باعث حفظ یا افزایش قیمت آن میشود.

درنتیجه، طلا بهعنوان یک دارایی امن درنظر گرفته میشود که میتواند در برابر نوسانات بازار و بحرانهای اقتصادی ارزش خود را حفظ کند.

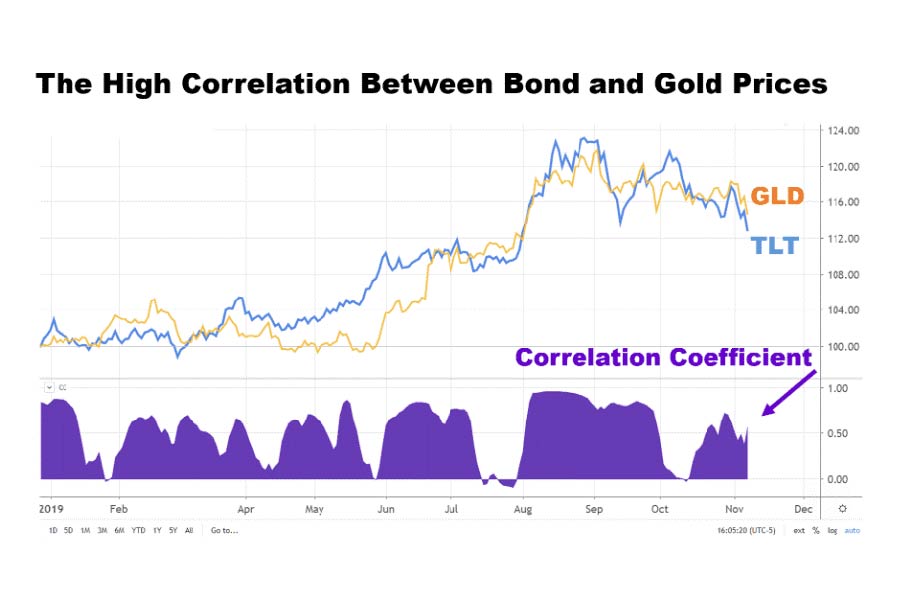

معکوس رابطه اوراق قرضه و طلا

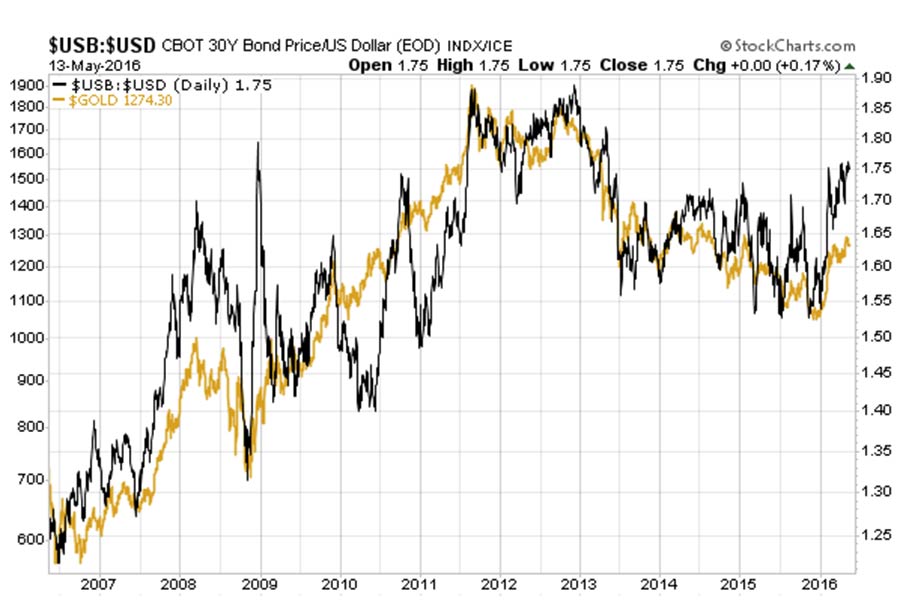

رابطه معکوس بین اوراق قرضه و طلا بهایندلیل است که هر دو دارایی بهطور عمده تحت تأثیر عوامل اقتصادی مشابه، بهویژه نرخ بهره، قرار دارند. زمانی که قیمت اوراق قرضه افزایش مییابد، معمولاً به این معنا است که نرخ بهره کاهش یافته یا بهطور پیشبینی شدهای کاهش خواهد یافت.

کاهش نرخ بهره باعث میشود که داراییهایی مانند اوراق قرضه که بازده ثابتی دارند، جذابتر شوند؛ زیرا بازدهی واقعی آنها در مقایسه با سایر گزینهها (مثل سپردههای بانکی یا سایر سرمایهگذاریها) بهتر بهنظر میرسد؛ درنتیجه، سرمایهگذاران ممکن است سرمایههای خود را از بازار طلا بهسمت اوراق قرضه منتقل کنند که منجر به کاهش تقاضا برای طلا و کاهش قیمت آن میشود.

برعکس، زمانی که قیمت اوراق قرضه کاهش مییابد (که معمولاً بهمعنای افزایش نرخ بهره است)، سرمایهگذاران تمایل دارند که بهدنبال داراییهایی با پتانسیل سود بیشتر، مانند طلا، بروند. در این مواقع، قیمت طلا معمولاً افزایش مییابد؛ بنابراین، هنگامی که نرخ بهره بالاتر میرود و اوراق قرضه جذابیت بیشتری پیدا میکند، طلا ممکن است تحت فشار فروش قرار بگیرد؛ زیرا طلا بهعنوان یک دارایی بدون بازده نمیتواند در مقابل اوراق قرضه با بازده بالا رقابت کند.

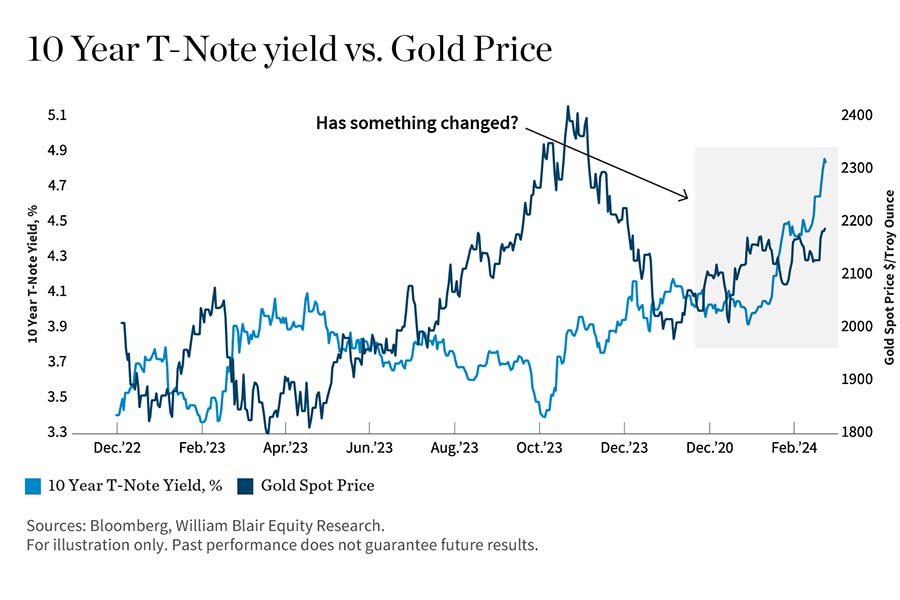

نقش نرخ بهره

نرخ بهره یکی از عوامل کلیدی است که تأثیر زیادی بر قیمت اوراق قرضه و طلا دارد. زمانی که نرخ بهره افزایش مییابد، اوراق قرضه جدید با نرخهای بهره بالاتری صادر میشوند که موجب کاهش قیمت اوراق قرضه قدیمیتر میشود. در این شرایط، سرمایهگذاران تمایل دارند که پول خود را از بازار طلا بهسمت اوراق قرضه منتقل کنند؛ زیرا اوراق قرضه جدید بازده بالاتری را ارائه میدهند.

ازسویدیگر، نرخ بهره بالاتر میتواند هزینه نگهداری طلا را افزایش دهد؛ چراکه طلا هیچ بهرهای ندارد و در شرایطی که نرخ بهره بالا باشد، نگهداری طلا کمتر جذاب خواهد بود. در مقابل، کاهش نرخ بهره موجب میشود که اوراق قرضه موجود بازده کمتری داشته باشند و سرمایهگذاران بیشتر تمایل پیدا کنند که به داراییهایی مانند طلا که از نوسانات بازار کمتر تأثیر میپذیرد، روی آورند. با توجه به نکات گفته شده، تأثیر افزایش نرخ بهره بر قیمت طلا و اوراق قرضه بسیار بالاست.

تأثیر تورم

رابطه بین طلا و اوراق قرضه در دوران تورم باید مورد بررسی قرار بگیرد. باید گفت که تورم یکی از عواملی است که تأثیر قابلتوجهی بر قیمت هر دو دارایی؛ یعنی اوراق قرضه و طلا، دارد. در شرایط تورمی، ارزش پول کاهش مییابد و این موضوع معمولاً باعث افزایش تقاضا برای طلا بهعنوان یک دارایی پناهگاهی میشود. طلا بهدلیل اینکه دارایی فیزیکی و مستقل از سیستم مالی است، میتواند ارزش خود را در برابر تورم حفظ کند.

ازسویدیگر، تورم میتواند بر قیمت اوراق قرضه تأثیر منفی بگذارد. زمانی که تورم بالا میرود، بانکهای مرکزی برای مقابله با آن ممکن است نرخ بهره را افزایش بدهند. این افزایش نرخ بهره باعث میشود که قیمت اوراق قرضه کاهش بیاید؛ زیرا بازده اوراق قرضه با نرخهای بهره جدید پایینتر میآید.

همچنین در شرایط تورم بالا، بازده واقعی اوراق قرضه منفی میشود که این امر موجب کاهش تقاضا برای اوراق قرضه میشود و سرمایهگذاران ممکن است به طلا یا سایر داراییهای مقاوم در برابر تورم روی آورند.

درنتیجه، تورم معمولاً موجب افزایش قیمت طلا و کاهش قیمت اوراق قرضه میشود که این همراستایی با رابطه معکوس بین این دو دارایی را تأیید میکند.

مقایسه بازدهی طلا و اوراق قرضه در بلندمدت

سیاستهای پولی بانکهای مرکزی بهویژه نرخ بهره و سیاستهای انبساطی یا انقباضی، نقش بسیار مهمی در رابطه بین اوراق قرضه و طلا دارند. زمانی که بانکهای مرکزی سیاستهای انبساطی مانند کاهش نرخ بهره یا اجرای برنامههای خرید اوراق قرضه (Quantitative Easing) را پیگیری میکنند، این امر میتواند منجر به افزایش نقدینگی در بازار و کاهش جذابیت اوراق قرضه شود.

در چنین شرایطی، سرمایهگذاران معمولاً بهدنبال داراییهای امن مانند طلا میروند تا از تأثیرات تورم و کاهش ارزش پول جلوگیری کنند. این موضوع باعث افزایش تقاضا برای طلا و درنتیجه افزایش قیمت آن میشود.

در مقابل، زمانی که بانکهای مرکزی نرخ بهره را افزایش میدهند یا سیاستهای انقباضی مانند کاهش نقدینگی را اتخاذ میکنند، اوراق قرضه با بازدهی بالاتر به سرمایهگذاران جذابتر میشوند؛ زیرا آنها میتوانند از بازده بالاتری بهرهمند شوند. این باعث میشود که تقاضا برای طلا کاهش بیاید و درنتیجه قیمت آن تحت فشار قرار بگیرد؛ بنابراین، سیاستهای پولی بانکهای مرکزی بهطور مستقیم بر تصمیمات سرمایهگذاری در این دو دارایی تأثیر میگذارند.

رویدادهای جهانی از جمله بحرانهای اقتصادی، جنگها، بیماریها یا تحولات سیاسی، میتوانند تأثیرات شدیدی بر قیمت اوراق قرضه و طلا داشته باشند. در شرایط بحران یا نبود قطعیت جهانی، طلا اغلب بهعنوان یک دارایی پناهگاهی شناخته میشود که سرمایهگذاران بهمنظور حفاظت از سرمایههای خود در برابر ریسکهای جهانی به آن پناه میبرند. بهعنوانمثال در دوران بحران مالی جهانی ۲۰۰۸ یا بحران کووید-۱۹، طلا شاهد افزایش شدید قیمت بود؛ زیرا سرمایهگذاران بهدنبال حفظ ارزش داراییهای خود بودند.

ازسویدیگر در چنین شرایطی، بانکهای مرکزی ممکن است بهمنظور مقابله با بحرانها نرخ بهره را کاهش بدهند یا برنامههای خرید اوراق قرضه را اجرا کنند. این سیاستها ممکن است باعث کاهش قیمت اوراق قرضه در کوتاهمدت شوند؛ چراکه سرمایهگذاران بهدنبال بازدهی بیشتر در بازارهای دیگر میشوند؛ بنابراین، رویدادهای جهانی میتوانند بهطور مستقیم بر این دو بازار تأثیر گذاشته و رابطه معکوس بین اوراق قرضه و طلا را تقویت کنند.

عوامل روانشناسی بازار مانند احساسات سرمایهگذاران و گلهوار عملکردن میتواند نقش مهمی در تعیین قیمت اوراق قرضه و طلا ایفا کند. هنگامی که سرمایهگذاران احساس نگرانی و نبود قطعیت در بازار دارند، تمایل به فروش داراییهای پرریسک و خرید داراییهای امن مانند طلا دارند. این احساسات میتواند ناشی از تورم بالا، بحرانهای اقتصادی یا ترس از کاهش ارزش پول باشد.

در مقابل در شرایطی که بازارها احساس اعتماد و اطمینان دارند، سرمایهگذاران ممکن است بیشتر بهسمت اوراق قرضه با بازدهی ثابت حرکت کنند. این میتواند باعث افزایش تقاضا برای اوراق قرضه و کاهش قیمت طلا شود. رفتار گلهوار؛ یعنی حرکت گروهی سرمایهگذاران در یک جهت، اغلب میتواند تأثیرات بزرگی بر قیمتها داشته باشد.

بهعنوانمثال، زمانی که تعداد زیادی از سرمایهگذاران بهطور همزمان به خرید یا فروش طلا روی میآورند، این رفتار میتواند باعث نوسانات شدید در قیمت طلا و اوراق قرضه شود.

انواع بهترین استراتژی سرمایهگذاری در طلا و اوراق قرضه

استفاده از رابطه اوراق قرضه و طلا میتواند به تنوعسازی سبد سرمایهگذاری کمک کند. هنگامی که بازار اوراق قرضه در حال رشد است و بازدهی آن افزایش مییابد، سرمایهگذاران ممکن است بهسمت اوراق قرضه جذب شوند. در مقابل، اگر قیمت اوراق قرضه کاهش بیاید یا نرخ بهره افزایش بیاید، طلا بهعنوان یک دارایی امن میتواند جذابتر شود؛ بنابراین با ترکیب این دو دارایی در سبد سرمایهگذاری، میتوان ریسک کلی سبد را کاهش داد و در برابر نوسانات بازار محافظت کرد.

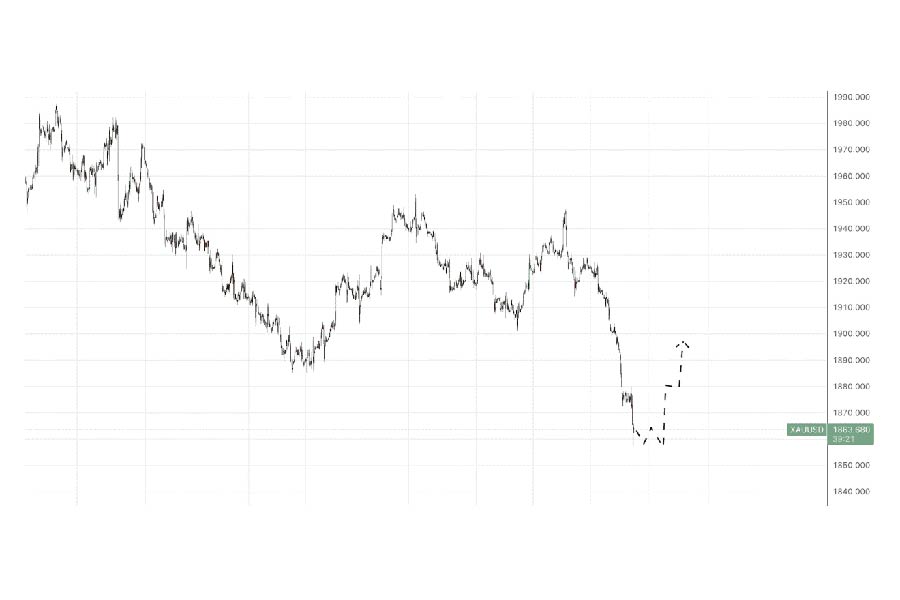

رابطه معکوس بین اوراق قرضه و طلا میتواند بهعنوان یک شاخص برای تایمینگ بازار مورد استفاده قرار بگیرد. بهعنوانمثال، زمانی که قیمت اوراق قرضه بالا میرود و نرخ بهره کاهش مییابد، ممکن است این نشانهای از تمایل سرمایهگذاران به ریسک بیشتر باشد که به نفع اوراق قرضه است و قیمت طلا ممکن است تحت فشار قرار بگیرد. برعکس در شرایطی که نرخ بهره افزایش مییابد و قیمت اوراق قرضه کاهش مییابد، تقاضا برای طلا افزایش مییابد. با تحلیل این تغییرات، میتوان زمانبندی بهتری برای خرید یا فروش طلا و اوراق قرضه داشت.

هرچند که رابطه بین اوراق قرضه و طلا معمولاً معکوس است، این رابطه همیشه صدق نمیکند. عوامل دیگری مانند سیاستهای اقتصادی، تحولات جهانی، بحرانهای مالی و تغییرات ناگهانی در سیاستهای بانکهای مرکزی میتوانند بر قیمت این دو دارایی تأثیر بگذارند. بهعلاوه، عواملی مانند تغییرات در نرخ ارز، تقاضا در صنایع خاص و احساسات بازار نیز میتوانند بر حرکت قیمتها تأثیرگذار باشند؛ بنابراین، این رابطه باید بهعنوان یکی از ابزارهای تحلیل بازار و نه بهعنوان یک قانون قطعی درنظر گرفته شود.

نقش طلا در سبد سرمایهگذاری در مقابل اوراق قرضه

طلا و اوراق قرضه هرکدام نقش متفاوتی در سبد سرمایهگذاری دارند. طلا بهعنوان یک دارایی امن در برابر تورم و بحرانهای اقتصادی عمل میکند و به حفظ ارزش داراییها در شرایط نبود قطعیت کمک میکند. ازسویی اوراق قرضه بهدلیل بازده ثابت و کمریسک بودن، برای سرمایهگذاران مناسب هستند که بهدنبال درآمد ثابت و کاهش ریسک در سبد سرمایهگذاری خود هستند. ترکیب هر دو این داراییها میتواند به تنوع سبد سرمایهگذاری کمک کرده و ریسک کلی را کاهش بدهد.

مزایا و معایب تحلیل تکنیکال الگوهای قیمتی در بازار طلا و اوراق قرضه

در جدول زیر مزایا و معایب استفاده از تحلیل تکنیکال الگوهای قیمتی در بازار طلا و اوراق قرضه آورده شده است:

| ویژگی | مزایا در بازار طلا | معایب در بازار طلا | مزایا در بازار اوراق قرضه | معایب در بازار اوراق قرضه |

|---|---|---|---|---|

| پیشبینی روند قیمت | تحلیل تکنیکال به شناسایی روندهای صعودی و نزولی در بازار طلا کمک میکند. | بازار طلا ممکن است بهشدت تحت تأثیر عوامل سیاسی و اقتصادی قرار بگیرد که تحلیل تکنیکال را پیچیده میکند. | در بازار اوراق قرضه، تحلیل تکنیکال به شناسایی روند نرخ بهره و تغییرات قیمت اوراق کمک میکند. | ممکن است تغییرات در بازار اوراق قرضه به کندی اتفاق بیفتد و تحلیل تکنیکال کمتر مؤثر باشد. |

| دقت در شناسایی نقاط ورود و خروج | الگوهای قیمتی مثل الگوی سر و شانه، مثلث و پرچم به شناسایی نقاط ورود و خروج کمک میکنند. | گاهی اوقات سیگنالهای کاذب در بازار طلا رخ میدهند که منجر به تصمیمات نادرست میشود. | در بازار اوراق قرضه، الگوهای تکنیکالی مثل الگوی دو قله یا دو دره میتوانند نقاط ورود و خروج دقیقی نشان بدهند. | الگوهای قیمتی در بازار اوراق قرضه ممکن است بهدلیل ثبات بیشتر قیمتها کمتر قابلمشاهده باشند. |

| نوسانات بازار | طلا در برابر نوسانات شدید قیمت حساس است و تحلیل تکنیکال میتواند به پیشبینی این نوسانات کمک کند. | نوسانات شدید بازار طلا گاهی تحلیلهای تکنیکالی را دشوار و غیرقابلاعتماد میسازد. | در بازار اوراق قرضه نوسانات کمتری وجود دارد که تحلیل تکنیکال میتواند روندهای آرامتری را پیشبینی کند. | نوسانات کمتر بازار اوراق قرضه ممکن است استفاده از تحلیل تکنیکال را کمتر جذاب کند. |

| انعطافپذیری در استراتژیهای معاملاتی | با استفاده از تحلیل تکنیکال، میتوان استراتژیهای متنوعی برای معامله طلا در بازارهای مختلف ایجاد کرد. | تحلیل تکنیکال در طلا ممکن است در زمانهای بحران اقتصادی و بیثباتی بازار نادرست عمل کند. | در اوراق قرضه، تحلیل تکنیکال میتواند به ایجاد استراتژیهای کوتاهمدت و بلندمدت دقیق کمک کند. | در شرایط رکود اقتصادی یا تغییرات شدید در سیاستهای مالی، تحلیل تکنیکال در اوراق قرضه میتواند کمتـر کاربردی باشد. |

| تحلیل روند بلندمدت | تحلیل تکنیکال در طلا میتواند روند بلندمدت را شناسایی کند و برای سرمایهگذاریهای بلندمدت مفید باشد. | تأثیر عواملی مثل بحرانها و تغییرات سریع در تقاضای جهانی ممکن است روند بلندمدت را به چالش بکشد. | در اوراق قرضه، تحلیل تکنیکال بهویژه برای پیشبینی تغییرات نرخ بهره و روند بازار مفید است. | در روندهای اقتصادی ناپایدار، تحلیل تکنیکال ممکن است قادر به شناسایی روندهای بلندمدت نباشد. |

| سهولت در استفاده | تحلیل تکنیکال بازار طلا بهدلیل نوسانات زیاد، میتواند بهطور نسبی آسانتر و قابلفهم باشد. | تحولات اقتصادی و سیاسی جهانی میتواند تحرکات قیمت طلا را تحت تأثیر قرار بدهد و این باعث میشود که تحلیل تکنیکال دشوار شود. | در اوراق قرضه، استفاده از تحلیل تکنیکال برای پیشبینی تغییرات قیمت اوراق قرضه معمولاً ساده است. | در زمانهای کمنوسان، تحلیل تکنیکال اوراق قرضه ممکن است کمرنگ و کمتر قابلاستفاده باشد. |

این جدول نشان میدهد که تحلیل تکنیکال الگوهای قیمتی در بازار طلا و اوراق قرضه مزایا و معایب خاص خود را دارد. طلا بهدلیل نوسانات بیشتر، فرصتی برای استفاده از تحلیل تکنیکال بهصورت مداوم فراهم میآورد؛ اما این نوسانات میتواند باعث ایجاد سیگنالهای کاذب شود.

در مقابل، بازار اوراق قرضه بهدلیل ثبات بیشتر و تغییرات کمتر در قیمتها، تحلیل تکنیکال را کمتر حساس به نوسانات میکند؛ اما ممکن است فرصتهای کمتری برای استفاده از این تحلیل ایجاد کند.

تأثیر رویدادهای سیاسی بر رابطه طلا و اوراق قرضه

رویدادهای سیاسی مانند انتخابات، جنگها یا تغییرات در سیاستهای مالی و پولی میتوانند تأثیر قابلتوجهی بر رابطه طلا و اوراق قرضه داشته باشند. در مواقع بیثباتی سیاسی، سرمایهگذاران معمولاً بهسمت داراییهای امن مانند طلا روی میآورند که منجر به افزایش قیمت طلا میشود.

این در حالی است که در این شرایط، قیمت اوراق قرضه معمولاً با کاهش نرخ بهره یا افزایش تقاضا برای آنها رشد میکند. بهطورکلی در دوران بحرانهای سیاسی، ممکن است شاهد رابطه معکوس بین طلا و اوراق قرضه باشیم؛ زیرا هر دو دارایی واکنش متفاوتی به این رویدادها دارند.

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند.

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ فرم رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

رابطه اوراق قرضه و طلا بهعنوان دو دارایی مهم مالی، نقشی کلیدی در تصمیمات سرمایهگذاری ایفا میکند. این دو دارایی معمولاً دارای رابطه معکوس هستند به این معنا که با افزایش قیمت اوراق قرضه، قیمت طلا تمایل به کاهش دارد و بالعکس.

این رابطه بهویژه تحت تأثیر عواملی چون نرخ بهره و تورم قرار دارد، بهطوریکه افزایش نرخ بهره معمولاً باعث کاهش جذابیت طلا و افزایش قیمت اوراق قرضه میشود. همچنین در شرایط اقتصادی بحرانی یا تورم بالا، طلا بهعنوان یک دارایی امن محبوبیت پیدا میکند و قیمت آن افزایش مییابد، درحالیکه تقاضا برای اوراق قرضه ممکن است کاهش بیاید. سرمایهگذاران میتوانند از این رابطه برای تنوعسازی سبد سرمایهگذاری خود بهرهبرداری کنند.

در شرایطی که یکی از این دو دارایی تحت فشار قرار میگیرد، میتوانند از دیگری بهعنوان یک ابزار ایمن استفاده کنند؛ اما مهم است که توجه داشته باشیم این رابطه همیشه ثابت نیست و به شرایط اقتصادی، سیاستهای پولی و رویدادهای جهانی بستگی دارد. بهطورکلی، درک عمیق این رابطه و عوامل تأثیرگذار بر آن میتواند به سرمایهگذاران کمک کند تا تصمیمات بهتری در خصوص تخصیص داراییهای خود بگیرند و ریسکها را مدیریت کنند.

چرا اوراق قرضه و طلا معمولاً رابطه معکوس دارند؟

رابطه معکوس بین اوراق قرضه و طلا بهدلیل تأثیرات نرخ بهره است. وقتی نرخ بهره افزایش مییابد، اوراق قرضه با بازدهی بالاتر جذابتر میشوند و درنتیجه تقاضا برای طلا کاهش مییابد؛ زیرا طلا بازدهی تولید نمیکند. برعکس، زمانی که نرخ بهره کاهش مییابد، اوراق قرضه کمتر جذاب میشوند و سرمایهگذاران بهسمت داراییهایی مانند طلا که بهعنوان دارایی امن شناخته میشود، جذب میشوند.

چگونه از رابطه طلا و اوراق قرضه برای پیشبینی بازار استفاده کنیم؟

برای پیشبینی بازار، میتوان از رابطه معکوس بین طلا و اوراق قرضه استفاده کرد. زمانی که نرخ بهره افزایش مییابد و قیمت اوراق قرضه کاهش میکند، معمولاً قیمت طلا نیز افزایش مییابد؛ زیرا سرمایهگذاران بهدنبال داراییهای امنتر میروند. این اطلاعات میتواند به پیشبینی جهتگیریهای کوتاهمدت بازار کمک کند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟