درواقع ATR (Average True Range) یکی از شاخصهای مهم و کاربردی در تحلیل تکنیکال است که بهویژه در پرایس اکشن (Price Action) نقش مؤثری ایفا میکند. این شاخص که اولین بار توسط وِلز وایلدر معرفی شد، برای اندازهگیری نوسانات بازار به کار میرود و میتواند به معاملهگران در تعیین سطوح مقاومت و حمایت، نقاط ورود و خروج و مدیریت ریسک کمک کند. در واقع، ATR به معاملهگران این امکان را میدهد تا با آگاهی بیشتر از میزان نوسانات در بازار، تصمیمات دقیقتری بگیرند. در این مقاله به بررسی پاسخ پرسش «atr در پرایس اکشن چیست؟» میپردازیم. با ما همراه باشید.

تعریف پرایس اکشن

برای اینکه بتوانیم یک پاسخ جامع به سؤال «atr در پرایس اکشن چیست؟» بدهیم باید بدانید که پرایس اکشن یکی از مهمترین و محبوبترین رویکردهای تحلیل تکنیکال در بازارهای مالی است که بهطور خاص به بررسی و تحلیل تغییرات قیمت میپردازد. برخلاف سایر روشهای تحلیل تکنیکال که ممکن است به اندیکاتورهای مختلف وابسته باشند، پرایس اکشن تمرکز اصلی خود را بر روی حرکات قیمت قرار میدهد. این روش مبتنی بر این فرض است که تمام اطلاعات لازم برای تصمیمگیریهای معاملاتی در خود قیمت و تغییرات آن نهفته است. به عبارتی، پرایس اکشن معتقد است که همۀ عواملی که میتوانند بر قیمت تأثیر بگذارند از جمله اخبار، دادههای اقتصادی و تمایلات بازار در نهایت در قیمت نهایی بازار منعکس میشوند.

معاملهگرانی که از پرایس اکشن استفاده میکنند بهدنبال الگوها و ساختارهایی در نمودار قیمت هستند که میتواند به آنها در پیشبینی حرکتهای آینده بازار کمک کند. این الگوها ممکن است شامل تغییرات خاصی در کندلها، سطحهای حمایت و مقاومت، یا شکستهای قیمتی باشند. بهعنوان مثال، اگر قیمتی بهطور متوالی یک سطح مقاومت خاص را لمس کند؛ ولی نتواند از آن عبور کند، این میتواند نشانهای از ضعف بازار در آن سطح باشد و احتمال بازگشت قیمت بهسمت پایین افزایش یابد.

در پرایس اکشن، معاملهگران همچنین به حجم معاملات، شکل و طول کندلها و سایر جزئیات مشابه توجه میکنند تا اطلاعات بیشتری درباره احساسات بازار به دست آورند. این نوع تحلیل به معاملهگران اجازه میدهد تا بدون نیاز به شاخصها و ابزارهای پیچیده، تنها با مشاهده نمودار قیمت و درک نحوه حرکت آن، تصمیمات معاملاتی خود را اتخاذ کنند.

علاوهبراین، یکی از ویژگیهای برجسته پرایس اکشن این است که میتواند در هر بازاری و با هر نوع ابزار معاملاتی مورد استفاده قرار گیرد. از بازارهای سهام و فارکس گرفته تا کالاها و ارزهای دیجیتال، پرایس اکشن روشی است که بهطور گسترده توسط معاملهگران حرفهای و آماتور بهکار میرود. با استفاده از این روش، معاملهگران میتوانند استراتژیهای خود را براساس رفتار واقعی بازار و بدون اتکا به دادههای فرعی یا سیگنالهای پیچیده، تدوین و اجرا کنند.

موفقیت در استفاده از پرایس اکشن نیازمند تمرین و تجربه است. معاملهگران باید زمان زیادی را صرف بررسی نمودارها و شناسایی الگوهای مختلف کنند تا بتوانند بهدرستی از این روش بهرهبرداری کنند. بااینحال، با توجه به اینکه پرایس اکشن یک رویکرد ساده و مستقیم به بازار است، بسیاری از معاملهگران آن را بهعنوان یکی از مؤثرترین روشهای تحلیل بازار میدانند و از آن برای بهبود عملکرد معاملاتی خود استفاده میکنند.

فرمول محاسبه ATR

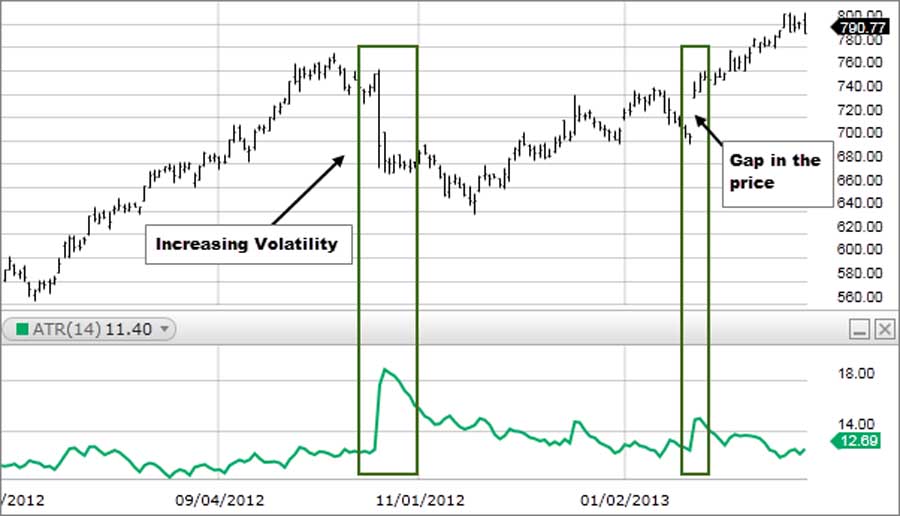

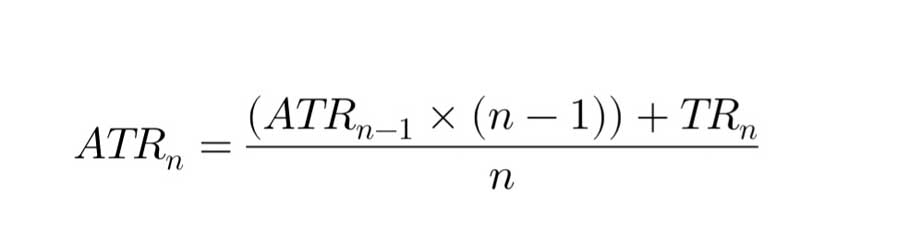

به جهت اینکه بهطور کامل پاسخی به سؤال «atr در پرایس اکشن چیست؟» ارائه کنیم. فرمول آن را در ادامه بررسی خواهیم کرد. ایتیآر (Average True Range) بهعنوان بزرگترین مقدار از سه تفاوت زیر تعریف میشود:

- تفاوت بین بالاترین و پایینترین قیمت در دوره موردنظر؛

- تفاوت بین بالاترین قیمت دوره جاری و قیمت بسته شدن دوره قبلی؛

- تفاوت بین پایینترین قیمت دوره جاری و قیمت بسته شدن دوره قبلی.

درواقع true range بهعبارت دیگر نشاندهندۀ حداکثر دامنه نوسان قیمت در دوره زمانی است که شامل تغییرات ناگهانی نیز میشود.

پساز محاسبه True Range برای هر دوره، ATR با استفاده از یک میانگین متحرک ساده (SMA) از True Rangeها برای تعداد مشخصی از دورهها محاسبه میشود. بهطور معمول از یک دوره ۱۴ روزه برای محاسبه ATR استفاده میشود. به این صورت که مجموع True Rangeهای ۱۴ دوره گذشته را محاسبه و بر عدد ۱۴ تقسیم میکنند تا مقدار ATR به دست آید.

فرمول کلی ATR به این شکل است که ابتدا اولین مقدار ATR را بهعنوان میانگین ساده True Rangeهای اولین دورهها محاسبه میکنیم. سپس، برای دورههای بعدی از فرمول میانگین متحرک استفاده میشود:

در این فرمول، ATR_{n} مقدار فعلی ATR، ATR_{n-1} مقدار قبلی ATR، TR_{n} مقدار True Range در دوره فعلی و n تعداد دورههای زمانی مورد استفاده است. این روش به معاملهگران اجازه میدهد تا با درنظرگرفتن نوسانات اخیر بازار، تصویری دقیقتر از شرایط حاکم بر بازار به دست آورند و از آن برای تنظیم استراتژیهای معاملاتی خود بهره ببرند. ATR بالاتر نشاندهندۀ نوسانات بیشتر و ATR پایینتر نشاندهندۀ نوسانات کمتر است که هر دو میتوانند اطلاعات ارزشمندی برای تصمیمگیریهای معاملاتی فراهم کنند.

کاربرد ATR در معاملات

بهطورکلی ATR (Average True Range) بهعنوان یک شاخص تکنیکال برای اندازهگیری نوسانات بازار، کاربردهای متنوعی در معاملات دارد که میتواند به بهبود تصمیمگیریهای معاملاتی کمک کند. یکی از اصلیترین کاربردهای ATR در تعیین سطوح حد ضرر (Stop Loss) است. در بازارهای پرنوسان، تعیین یک حد ضرر مناسب بسیار حائز اهمیت است. اگر حد ضرر بیشازحد نزدیک به قیمت ورودی قرار گیرد، ممکن است بهدلیل نوسانات طبیعی بازار، زودتر از زمان مناسب فعال شود و معاملهگر را از بازار خارج کند.

ازسویی، اگر حد ضرر خیلی دور باشد، ریسک معامله بهطور قابلتوجهی افزایش مییابد. ATR به معاملهگران این امکان را میدهد تا حد ضرر خود را بهگونهای تنظیم کنند که متناسب با نوسانات جاری بازار باشد. بهاینترتیب، معاملهگر میتواند حد ضرری تعیین کند که درعینحال که از سرمایه محافظت میکند، اجازه میدهد که معامله فضای کافی برای حرکت داشته باشد.

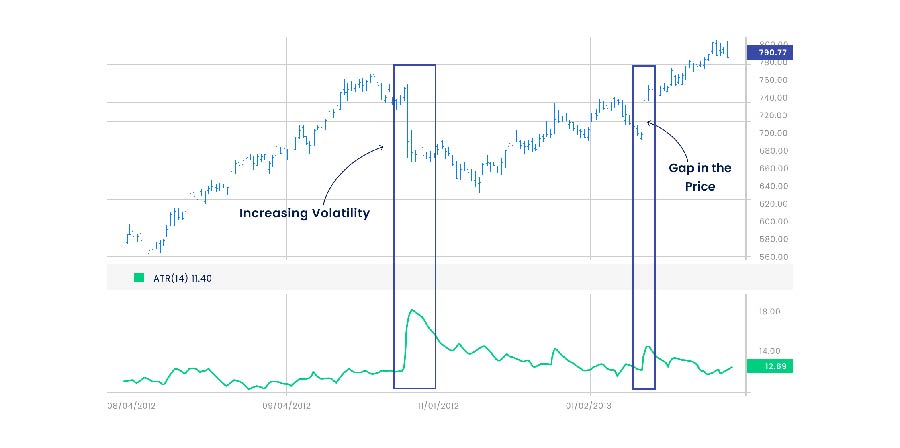

یکی دیگر از کاربردهای مهم ATR در شناسایی نقاط ورود و خروج از معاملات است. ATR میتواند به معاملهگران در درک بهتر از شرایط بازار و انتخاب بهینه زمان ورود و خروج از معاملات کمک کند. برای مثال، اگر ATR در حال افزایش باشد، نشاندهندۀ افزایش نوسانات بازار است و ممکن است بیانگر یک حرکت قوی در بازار باشد. در چنین شرایطی، معاملهگران میتوانند تصمیم بگیرند که زودتر وارد معامله شوند یا برعکس، اگر ATR در حال کاهش باشد، ممکن است بازار در یک وضعیت نسبتاً آرام قرار داشته باشد که نیاز به تغییر استراتژی دارد.

علاوهبراین، ATR در استراتژیهای شکست (Breakout) نیز کاربرد دارد. در این استراتژیها، معاملهگران بهدنبال شکست سطوح کلیدی مثل حمایت یا مقاومت هستند. با استفاده از ATR، میتوان تأیید کرد که آیا شکست ایجاد شده قوی است یا خیر. اگر ATR بالا باشد، احتمال اینکه شکست واقعی باشد و به یک روند جدید منجر شود بیشتر است. در مقابل، اگر ATR پایین باشد، احتمال اینکه شکست رخداده تنها یک حرکت کاذب باشد افزایش مییابد.

از ATR همچنین برای مدیریت اندازه پوزیشن (Position Sizing) استفاده میشود. معاملهگران میتوانند اندازه پوزیشنهای خود را براساس نوسانات بازار تنظیم کنند. در بازارهای با نوسانات بیشتر، ممکن است معاملهگر حجم کوچکتری را انتخاب کند تا ریسک کمتری را بپذیرد درحالیکه در بازارهای آرامتر میتواند حجم بیشتری را درنظر بگیرد. بهاینترتیب، ATR میتواند به کاهش ریسک و بهبود مدیریت سرمایه کمک کند.

همچنین، ATR در شناسایی شرایط اشباع خرید و فروش (Overbought/Oversold) نیز مفید است. اگر ATR برای مدت طولانی در یک سطح پایین باقی بماند و سپس بهطور ناگهانی افزایش یابد، ممکن است نشاندهندۀ این باشد که بازار از یک دوره تثبیت خارج شده است و بهسمت یک روند قویتر حرکت میکند. این وضعیت میتواند به معاملهگران در تشخیص نقاط بازگشت روند کمک کند.

کاربرد ATR در نوسانگیری

در پاسخ به پرسش «کاربرد ATR در پرایس اکشن چیست؟» باید بگوییم که برای نوسانگیری معاملاتی، سرعت و دقت در تصمیمگیری اهمیت بسیاری دارد و ATR میتواند به معاملهگران کمک کند تا شرایط بازار را بهتر ارزیابی و استراتژیهای خود را بر این اساس تنظیم کنند.

علاوهبراین، ATR میتواند بهعنوان فیلتری برای ورود به معاملات استفاده شود. در بازارهای کمنوسان، احتمال کسب سود از نوسانات کوچک کاهش مییابد؛ بنابراین برخی از معاملهگران ترجیح میدهند تنها در شرایطی وارد معامله شوند که ATR نشاندهندۀ نوسانات کافی در بازار باشد. بهاینترتیب، ATR به معاملهگران کمک میکند تا از ورود به بازارهای کمتحرک که ممکن است پتانسیل سود کمتری داشته باشند، اجتناب کنند.

بهطورکلی، ATR به نوسانگیران کمک میکند تا با درنظرگرفتن میزان نوسانات واقعی بازار، تصمیمات دقیقتری بگیرند و بهاینترتیب، خطرات خود را بهتر مدیریت و از فرصتهای معاملاتی بهینهتر استفاده کنند.

ابزار ATR اندیکاتور است یا اسیلاتور؟

ابزار ATR(Average True Range) بهعنوان یکی از ابزارهای تحلیل تکنیکال در دسته اندیکاتورها قرار میگیرد. اندیکاتورها بهطورکلی ابزارهایی هستند که با استفاده از دادههای قیمتی، مانند قیمت باز و بستهشدن، بالاترین و پایینترین قیمت و حجم معاملات، اطلاعاتی در مورد وضعیت و روند بازار به معاملهگران ارائه میدهند. هدف از استفاده از اندیکاتورها، کمک به معاملهگران در پیشبینی حرکتهای آینده قیمت و شناسایی فرصتهای معاملاتی است.

در مقابل، اسیلاتورها (Oscillators) نوع خاصی از اندیکاتورها هستند که معمولاً در محدودهای ثابت بین دو مقدار (مانند ۰ تا ۱۰۰) نوسان میکنند و به شناسایی شرایط خرید یا فروش بیشازحد (Overbought/Oversold) در بازار کمک میکنند. بهعنوان مثال، RSI (Relative Strength Index) و MACD (Moving Average Convergence Divergence) از معروفترین اسیلاتورها هستند که برای اندازهگیری مومنتوم و شتاب قیمت استفاده میشوند.

با این توضیحات، متوجه خواهیم شد که دقیقاً «ATR در پرایس اکشن چیست؟». این اندیکاتور صرفاً نشاندهندۀ میزان نوسان در بازار است و برخلاف اسیلاتورها بهطور مستقیم سطوح خرید یا فروش بیشازحد را نشان نمیدهد.

به عبارت دیگر، ATR میزان نوسانات بازار را بدون اشاره به جهت حرکت قیمت اندازهگیری میکند. این ویژگی ATR را به ابزاری قدرتمند برای مدیریت ریسک و تصمیمگیریهای معاملاتی تبدیل میکند؛ چراکه معاملهگران میتوانند از آن برای تنظیم سطوح Stop Loss، تعیین حجم معاملات و انتخاب استراتژیهای معاملاتی مناسب با شرایط فعلی بازار استفاده کنند. بههمیندلیل است که ATR بهعنوان یک اندیکاتور در تحلیل تکنیکال شناخته میشود و نه یک اسیلاتور.

روش استفاده از اندیکاتور ATR در پرایس اکشن چیست؟

استفاده از اندیکاتور ATR در پرایس اکشن یکی از روشهای مؤثر برای بهبود دقت تصمیمگیریهای معاملاتی است. این اندیکاتور به معاملهگران کمک میکند تا نوسانات بازار را بهتر درک و استراتژیهای خود را براساس آن تنظیم کنند. یکی از اصلیترین کاربردهای ATR در پرایس اکشن، تنظیم سطوح Stop Loss است. وقتی معاملهگر براساس پرایس اکشن وارد معامله میشود، ATR میتواند به تعیین فاصله منطقی برای قراردادن Stop Loss کمک کند.

بهعنوان مثال، اگر ATR مقدار بالایی را نشان دهد به این معناست که بازار نوسانات زیادی دارد؛ بنابراین، قراردادن Stop Loss با فاصله بیشتر از نقطه ورود منطقیتر خواهد بود تا معاملهگر از خروج زودهنگام و نادرست جلوگیری کند.

علاوهبراین، ATR میتواند در شناسایی شکستهای قیمتی واقعی از شکستهای کاذب مفید باشد. زمانی که یک سطح حمایت یا مقاومت در پرایس اکشن شکسته میشود، ATR میتواند به معاملهگر کمک کند تا تشخیص دهد که آیا این شکست با نوسانات قابلتوجهی همراه است یا خیر. اگر ATR در زمان شکست افزایش یابد، این نشاندهندۀ تأیید شکست و احتمال ادامه حرکت در جهت جدید است؛ اما اگر ATR همچنان پایین باقی بماند، ممکن است شکست کاذب باشد و معاملهگر باید محتاطتر عمل کند.

همچنین، ATR میتواند به معاملهگران کمک کند تا دورههای کمنوسان و پرنوسان بازار را شناسایی کنند. در دورههای کمنوسان، قیمت معمولاً در یک محدوده محدود نوسان میکند و فرصتهای معاملاتی کمتری ارائه میدهد. بااینحال، زمانی که ATR شروع به افزایش میکند، نشاندهندۀ ورود بازار به یک دوره پرنوسانتر است که میتواند فرصتهای بیشتری برای معاملهگران فراهم کند. در چنین شرایطی، معاملهگرانی که از پرایس اکشن استفاده میکنند، ممکن است تصمیم بگیرند تا بهدنبال الگوهای شکست و حرکتهای بزرگتر باشند.

مزایا و معایب ATR در پرایس اکشن چیست؟

در جدول زیر، مزایا و معایب استفاده از atr (Average True Range) در پرایس اکشن بهطور مفصل آورده شده است:

| مزایا | معایب |

| ۱. مدیریت بهتر ریسک: ATR به معاملهگران کمک میکند تا سطوح Stop Loss خود را با توجه به نوسانات بازار تنظیم کنند و از خروج زودهنگام یا نادرست جلوگیری کنند. | ۱. عدم تعیین جهت: ATR تنها نوسانات را نشان میدهد و اطلاعاتی درباره جهت حرکت قیمت ارائه نمیکند که ممکن است در تصمیمگیریهای جهتدار محدودیت ایجاد کند. |

| ۲. شناسایی نوسانات: ATR بهعنوان ابزاری برای شناسایی دورههای پرنوسان و کمنوسان در بازار عمل میکند که میتواند به انتخاب بهتر استراتژیهای معاملاتی کمک کند. | ۲. نوسانات تصادفی: ATR به تغییرات کوتاهمدت حساس است و ممکن است در برخی موارد نوسانات تصادفی را بزرگنمایی کند که میتواند منجر به تصمیمگیریهای اشتباه شود. |

| ۳. تأیید شکستها: ATR در تأیید شکستهای قیمتی واقعی از کاذب مؤثر است، بهویژه زمانی که شکست با افزایش نوسانات همراه باشد. | ۳. نیاز به ترکیب با ابزارهای دیگر: بهتنهایی نمیتواند تصویر کاملی از شرایط بازار ارائه دهد و نیازمند ترکیب با دیگر ابزارهای پرایس اکشن و تحلیل تکنیکال است. |

| ۴. سادگی و کاربرد آسان: ATR بهراحتی قابلمحاسبه و تفسیر است و میتواند بهعنوان یک ابزار ساده برای معاملهگران با هر سطح تجربهای مفید باشد. | ۴. عدم ارائه سیگنالهای ورود و خروج مستقیم: ATR سیگنالهای دقیق ورود یا خروج را ارائه نمیدهد و بیشتر بهعنوان ابزار کمکی برای تنظیمات دیگر استفاده میشود. |

| ۵. کاربرد در انواع بازارها: ATR در تمام بازارهای مالی از جمله سهام، فارکس، کالاها و ارزهای دیجیتال قابلاستفاده است و بههمیندلیل محبوبیت زیادی دارد. | ۵. تأثیر بر استراتژیهای بلندمدت: ATR برای معاملات کوتاهمدت مناسبتر است و در استراتژیهای بلندمدت ممکن است کارایی کمتری داشته باشد. |

| ۶. کمک به تعیین حجم معامله: با درنظرگرفتن نوسانات، معاملهگران میتوانند حجم معاملات خود را بهگونهای تنظیم کنند که با میزان ریسک موردنظرشان همخوانی داشته باشد. | ۶. عدم پاسخگویی به همه شرایط بازار: ATR ممکن است در شرایط بازارهای بسیار کمنوسان یا بسیار پرنوسان به خوبی عمل نکند و نیاز به تنظیمات دقیقتر داشته باشد. |

این جدول به معاملهگران کمک میکند تا با دیدی جامعتر از مزایا و معایب ATR در استراتژیهای پرایس اکشن استفاده کنند و تصمیمات بهتری در مدیریت معاملات خود بگیرند.

افزایش سرمایه جهت ترید با اندیکاتورها

دریافت سرمایه از شرکتهای پراپ (Prop Trading Firms) جهت ترید با استفاده از اندیکاتورها در پرایس اکشن میتواند به معاملهگران این امکان را بدهد که با استفاده از منابع مالی بیشتر، استراتژیهای خود را در بازار فارکس بهطور مؤثرتر پیادهسازی کنند.

شرکتهای پراپ به معاملهگران حرفهای یا مستعد، سرمایه میدهند تا با آن به معامله بپردازند و بخشی از سود حاصل را بهعنوان کمیسیون یا سهم خود دریافت میکنند. برای موفقیت در این زمینه، معاملهگران باید مراحل خاصی را دنبال کنند.

شرکت فورافایکس بهعنوان یک پراپ فرم رایگان که خدمات ویژهای به معاملهگران ایرانی ارائه میدهد، شناخته میشود. این شرکت با ارائه حسابها و برنامههای متنوع، دسترسی به سرمایه را برای معاملهگران آسانتر کرده است. هرچند فورافایکس با بروکر اپوفایننس همکاری میکند؛ اما معاملهگران برای شرکت در چالشهای فورافایکس نیازی به ثبتنام در این بروکر ندارند و تنها برای مدل چالش لایو باید از طریق بروکر اپوفایننس اقدام کنند. اپوفایننس یکی از بهترین و معتبرترین بروکرهایی است که خدمات باکیفیتی به معاملهگران ایرانی ارائه میدهد.

سخن پایانی

در پایان در پاسخ به سؤال «اندیکاتور atr در پرایس اکشن چیست؟» میتوان گفت که اندیکاتور ATR (Average True Range) ابزار ارزشمندی برای تحلیل نوسانات بازار در چارچوب پرایس اکشن است. ATR با ارائه اندازهگیری دقیق از نوسانات بازار به معاملهگران این امکان را میدهد که تصمیمات خود را براساس تحلیلهای مبتنی بر نوسانات اتخاذ کنند که میتواند به بهبود مدیریت ریسک و تنظیم بهینه نقاط ورود و خروج کمک کند.

یکی از مزایای اصلی ATR، توانایی آن در تنظیم سطوح Stop Loss و Take Profit با توجه به میزان نوسانات بازار است که میتواند از خروج زودهنگام و ضررهای ناخواسته جلوگیری کند. همچنین، ATR میتواند به تأیید شکستهای قیمتی و شناسایی دورههای پرنوسان کمک کند که برای استراتژیهای نوسانگیری و تعیین حجم معاملات مفید است. بااینحال، استفاده از ATR بدون درنظرگرفتن محدودیتها و نیاز به ترکیب آن با دیگر ابزارهای تحلیلی، ممکن است منجر به تصمیمات نادرست شود.

ATR بهتنهایی نمیتواند اطلاعاتی درباره جهت حرکت قیمت ارائه دهد و نیازمند تحلیلهای تکمیلی برای کسب تصویر کاملتری از شرایط بازار است. همچنین، ATR در بازارهای بسیار کمنوسان یا پرنوسان ممکن است کارایی متفاوتی داشته باشد و به تنظیمات دقیقتری نیاز داشته باشد.

اندیکاتور ATR چگونه میتواند به تنظیم نقاط Stop Loss و Take Profit کمک کند؟

اندیکاتور ATR با اندازهگیری نوسانات بازار به معاملهگران این امکان را میدهد که نقاط Stop Loss و Take Profit خود را با توجه به شرایط فعلی بازار تنظیم کنند. بهطور معمول، زمانی که ATR بالا است و بازار نوسانات بیشتری دارد، معاملهگران میتوانند نقاط Stop Loss و Take Profit را با فاصله بیشتری از قیمت ورود تنظیم کنند تا از نوسانات شدید جلوگیری کنند. این روش به کاهش احتمال خروج زودهنگام و افزایش شانس دستیابی به اهداف سود کمک میکند.

چرا ATR بهتنهایی نمیتواند تصویر کاملی از شرایط بازار ارائه دهد؟

اندیکاتور ATR تنها میزان نوسانات بازار را اندازهگیری میکند و اطلاعاتی درباره جهت حرکت قیمت یا وضعیت بازار در نظر نمیگیرد. بنابراین، برای دریافت تصویر کاملتری از شرایط بازار، باید ATR را با سایر ابزارهای تحلیل تکنیکال و پرایس اکشن ترکیب کرد. بهعنوانمثال، استفاده از ATR بههمراه الگوهای قیمتی، سطوح حمایت و مقاومت و اسیلاتورها میتواند به درک بهتر و دقیقتری از روند بازار و نقاط ورود و خروج کمک کند.

چگونه میتوان از ATR برای تأیید شکستهای قیمتی استفاده کرد؟

برای تأیید شکستهای قیمتی با استفاده از ATR، معاملهگران میتوانند تغییرات ATR را در زمان شکستهای مهم قیمت بررسی کنند. هنگامی که قیمت یک سطح حمایت یا مقاومت را میشکند، افزایش نوسانات که از طریق ATR نشان داده میشود، میتواند بهعنوان تأیید کننده واقعیبودن شکست عمل کند. اگر ATR در زمان شکست افزایش یابد، این نشاندهندۀ حرکت قوی و احتمال ادامه روند در جهت شکست است؛ اما اگر ATR پایین باقی بماند، ممکن است شکست کاذب باشد و معاملهگر باید محتاطانهتر عمل کند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟