همبستگی میان داراییهای مختلف در بازارهای مالی همواره یکی از موضوعات کلیدی برای سرمایهگذاران و تحلیلگران بوده است. در این میان، بررسی رابطه بین طلا، بهعنوان یک دارایی امن و پایدار و شاخص داوجونز، بهعنوان نماد عملکرد بازار سهام ایالات متحده، اهمیتی ویژه پیدا میکند. طلا همواره بهعنوان پناهگاهی امن در زمان بحرانهای اقتصادی و نوسانات بازار شناخته شده است، درحالیکه داوجونز، شاخصی از اعتماد سرمایهگذاران به رشد اقتصادی و سلامت شرکتهای بزرگ آمریکایی است.

در شرایط عادی بازار، طلا و داوجونز معمولاً رابطهای معکوس دارند؛ به این معنا که در زمان رشد بازار سهام و افزایش اعتماد سرمایهگذاران، تقاضا برای طلا کاهش مییابد و بالعکس؛ اما این رابطه همیشه ثابت نیست و عواملی مانند تغییرات نرخ بهره، سیاستهای پولی فدرال رزرو، تورم و رویدادهای ژئوپلیتیکی میتوانند بر این همبستگی تأثیرگذار باشند. بررسی همبستگی طلا و داوجونز میتواند به سرمایهگذاران کمک کند تا تصمیمات دقیقتری برای مدیریت ریسک و تنوعبخشی به پرتفوی خود بگیرند.

در این مقاله، تلاش میکنیم ضمن تعریف همبستگی و اهمیت آن، تاریخچه و تغییرات همبستگی میان طلا و داوجونز را بررسی کنیم و به تحلیل عوامل مؤثر بر این رابطه بپردازیم. در نهایت، راهکارهایی را برای بهرهبرداری از این همبستگی در استراتژیهای سرمایهگذاری ارائه خواهیم داد. با ما همراه باشید.

تعریف طلا و داوجونز

طلا یکی از قدیمیترین و ارزشمندترین داراییهای جهان است که بهدلیل ویژگیهای فیزیکی و شیمیایی خاص خود، همواره بهعنوان یک نماد ثروت و پایداری شناخته شده است. این فلز گرانبها نهتنها در صنایع مختلف مانند جواهرسازی و فناوری کاربرد دارد، بلکه نقشی اساسی در اقتصاد جهانی ایفا میکند.

طلا اغلب بهعنوان یک دارایی امن در زمان بحرانهای اقتصادی، تورم یا بیثباتی بازار موردتوجه قرار میگیرد. ویژگیهایی نظیر محدودبودن عرضه، مقاومت در برابر زوال و پذیرش جهانی آن، باعث شده که طلا یک ابزار محبوب برای حفظ ارزش سرمایه در بلندمدت باشد. همچنین، قیمت طلا تحت تأثیر عواملی مانند نرخ بهره، سیاستهای پولی بانکهای مرکزی و نوسانات ارزهای جهانی، بهویژه دلار آمریکا، قرار دارد.

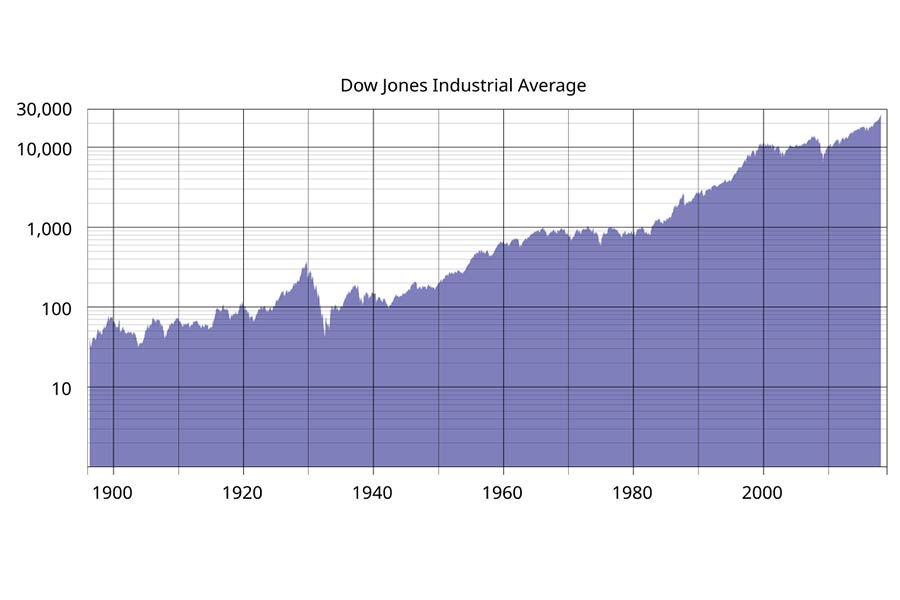

شاخص داوجونز (Dow Jones Industrial Average – DJIA)، یکی از مهمترین و قدیمیترین شاخصهای بازار سهام در جهان است که عملکرد ۳۰ شرکت بزرگ و تأثیرگذار ایالات متحده را اندازهگیری میکند. این شاخص که به نام داوجونز شناخته میشود، بهعنوان یک معیار کلی برای سلامت بازار سهام و وضعیت اقتصادی آمریکا مورد استفاده قرار میگیرد.

شرکتهای حاضر در این شاخص از صنایع مختلفی مانند فناوری، مالی، کالاهای مصرفی و بهداشت انتخاب شدهاند و بهطورکلی نماینده بخشهای اصلی اقتصاد ایالات متحده هستند. تغییرات شاخص داوجونز معمولاً بازتابدهنده انتظارات سرمایهگذاران درباره رشد اقتصادی، سودآوری شرکتها و شرایط بازارهای جهانی است.

درحالیکه طلا بهعنوان یک دارایی پایدار و غیرمولد (بدون درآمدزایی مستقیم) شناخته میشود، شاخص داوجونز بازتابی از فعالیتهای اقتصادی و تمایل سرمایهگذاران به داراییهای ریسکپذیر است. این تفاوت بنیادی در ماهیت این دو دارایی، تحلیل همبستگی میان آنها را به موضوعی جذاب و کاربردی برای سرمایهگذاران تبدیل کرده است.

اهمیت بررسی همبستگی طلا و داوجونز

بررسی همبستگی طلا با داوجونز از اهمیت بالایی برخوردار است؛ زیرا این دو دارایی نقشهای متضاد و مکملی در بازارهای مالی ایفا میکنند. طلا، بهعنوان یک دارایی امن در زمانهای بحران اقتصادی، بیثباتی بازار یا افزایش تورم تقاضای بیشتری پیدا میکند، درحالیکه داوجونز، بهعنوان نماد بازار سهام و اعتماد سرمایهگذاران به رشد اقتصادی، معمولاً در شرایط رونق اقتصادی عملکرد بهتری دارد.

تحلیل همبستگی میان این دو دارایی به سرمایهگذاران کمک میکند تا درک بهتری از رفتار آنها در موقعیتهای مختلف بازار پیدا کنند و استراتژیهای بهینهای برای مدیریت سرمایه اتخاذ نمایند.

کمک به مدیریت ریسک در شرایط مختلف اقتصادی

همبستگی معکوس یا ضعیف میان طلا و داوجونز میتواند ابزاری قدرتمند برای مدیریت ریسک باشد. در زمانهایی که بازار سهام با کاهش ارزش مواجه میشود (مانند رکودها یا بحرانهای اقتصادی)، طلا معمولاً بهدلیل تقاضای امنتر تقویت میشود. سرمایهگذاران با آگاهی از این رابطه میتوانند در پرتفوی خود از طلا بهعنوان پوشش ریسک استفاده کنند و زیانهای ناشی از کاهش ارزش سهام را جبران کنند.

تنوعبخشی به پرتفوی سرمایهگذاری

برای کاهش نوسانات پرتفوی و افزایش ثبات آن، ترکیب داراییهای با همبستگی ضعیف یا معکوس ضروری است. بررسی رابطه طلا و داوجونز به سرمایهگذاران این امکان را میدهد که ترکیب متنوعتری از داراییها ایجاد کنند. این تنوعبخشی نهتنها میتواند بازدهی پرتفوی را در بلندمدت بهینه کند، بلکه در زمانهای پرتنش نیز ثبات بیشتری فراهم میآورد.

پیشبینی رفتار بازار در دورههای خاص

همبستگی طلا و داوجونز در دورههای مختلف بازار از جمله دوران رونق اقتصادی، رکود یا بحرانهای ژئوپلیتیکی، تغییر میکند. مطالعه این همبستگی میتواند به سرمایهگذاران کمک کند تا براساس پیشبینی شرایط آتی بازار، بهدرستی تصمیمگیری کنند. برای مثال، اگر پیشبینی بشود که بازار سهام در آینده دچار افت خواهد شد، افزایش وزن طلا در پرتفوی میتواند راهکاری مناسب برای حفظ ارزش سرمایه باشد.

تشخیص تأثیر عوامل خارجی بر بازارها

عواملی مانند تغییرات نرخ بهره، سیاستهای پولی فدرال رزرو، نرخ تورم یا رویدادهای ژئوپلیتیکی بهطور همزمان بر طلا و داوجونز تأثیر میگذارند. تحلیل همبستگی میان این دو دارایی کمک میکند تا سرمایهگذاران تأثیر این عوامل خارجی را بهتر شناسایی کرده و واکنشهای مناسبی در برابر تغییرات بازار داشته باشند.

تدوین استراتژیهای سرمایهگذاری فعال

سرمایهگذاران فعال میتوانند از تغییرات همبستگی میان طلا و داوجونز برای شناسایی فرصتهای کوتاهمدت استفاده کنند. بهعنوانمثال در دورههایی که همبستگی معکوس میان این دو دارایی تقویت میشود، میتوان با کاهش سرمایهگذاری در بازار سهام و افزایش در طلا، بازدهی مناسبی به دست آورد.

در نهایت، بررسی همبستگی میان طلا و داوجونز نهتنها به سرمایهگذاران برای تصمیمگیری آگاهانه کمک میکند، بلکه ابزاری مؤثر برای درک بهتر رفتار بازارهای مالی و پیشبینی روندهای آینده به شمار میرود.

تحلیل تاریخی همبستگی طلا و داوجونز

رابطه بین طلا و شاخص داوجونز در طول تاریخ دستخوش تغییرات متعددی بوده و این همبستگی به عوامل مختلفی مانند وضعیت اقتصادی جهانی، سیاستهای پولی و رویدادهای ژئوپلیتیکی بستگی داشته است. بهطورکلی، طلا و داوجونز در بسیاری از دورهها همبستگی معکوس داشتهاند؛ اما این رابطه همیشه ثابت نبوده و در برخی بازههای زمانی، همبستگی مثبت یا نزدیک به صفر میان این دو دارایی مشاهده شده است.

رابطه تاریخی طلا و داوجونز

از نظر تاریخی، طلا بهعنوان یک دارایی امن، زمانی تقویت میشود که بازارهای سهام با کاهش ارزش یا نوسانات شدید مواجه باشند. در مقابل، شاخص داوجونز نماینده عملکرد سهام شرکتهای بزرگ آمریکایی و بهطورکلی نمادی از اعتماد سرمایهگذاران به رشد اقتصادی است.

در دوران رونق اقتصادی، سرمایهگذاران تمایل دارند پول خود را در بازارهای سهام سرمایهگذاری کنند که منجر به رشد داوجونز و کاهش تقاضا برای طلا میشود. برعکس در دوران رکود یا بحرانهای اقتصادی، سرمایهگذاران بهسمت طلا حرکت میکنند تا دارایی خود را در برابر کاهش ارزش بازار سهام و نوسانات محافظت کنند.

دورههای مختلف و تغییرات در همبستگی

دهه ۱۹۷۰ یکی از دورههای برجسته در تاریخ رابطه طلا و داوجونز بود. پساز پایان استاندارد طلا (Gold Standard) در سال ۱۹۷۱ و آزادشدن قیمت طلا، این فلز گرانبها افزایش چشمگیری در قیمت خود تجربه کرد. همزمان، بازارهای سهام بهدلیل بحران نفت، تورم بالا و رکود اقتصادی تحت فشار قرار گرفتند. در این دوران، همبستگی میان طلا و داوجونز بهشدت منفی بود؛ زیرا طلا بهعنوان پناهگاهی امن در برابر تورم و رکود موردتوجه قرار گرفت.

در دهه ۱۹۹۰، بهدلیل رشد اقتصادی پایدار و کاهش تورم در ایالات متحده، بازار سهام عملکرد مثبتی داشت و داوجونز بهطور مداوم در حال رشد بود. در این دوران، تقاضا برای طلا کاهش یافت و همبستگی میان این دو دارایی ضعیف یا نزدیک به صفر بود.

بحران مالی سال ۲۰۰۸ نمونه دیگری از تقویت همبستگی منفی میان طلا و داوجونز بود. در این دوران، بازارهای سهام بهدلیل سقوط اقتصادی جهانی دچار افت شدیدی شدند. در همین زمان، سرمایهگذاران بهسمت طلا بهعنوان دارایی امن حرکت کردند که منجر به افزایش چشمگیر قیمت طلا شد.

دوران پساز همهگیری کرونا شاهد تغییرات پیچیدهای در همبستگی طلا و داوجونز بود. در آغاز همهگیری، بهدلیل شوک اقتصادی و افزایش نااطمینانی، طلا بهشدت تقویت شد، درحالیکه شاخص داوجونز افت کرد؛ اما با اعمال سیاستهای پولی انبساطی و تزریق نقدینگی توسط فدرال رزرو، هر دو دارایی در برخی دورهها همزمان رشد کردند که نشاندهندۀ همبستگی مثبت در کوتاهمدت بود.

عوامل مؤثر بر تغییر همبستگی

سیاستهای پولی بانک مرکزی آمریکا (فدرال رزرو) نقش کلیدی در تغییر همبستگی طلا و داوجونز ایفا میکند. افزایش نرخ بهره معمولاً به کاهش قیمت طلا منجر میشود؛ زیرا طلا سودآوری مستقیم ندارد، درحالیکه داراییهای بهرهدار مانند سهام یا اوراق جذابتر میشوند. کاهش نرخ بهره نیز به نفع طلا و سهام عمل میکند و میتواند همبستگی مثبت کوتاهمدتی ایجاد کند.

تورم یکی از عوامل مهم در رابطه طلا و داوجونز است. در دورههای تورمی بالا، طلا بهعنوان پناهگاهی امن در برابر کاهش قدرت خرید ارزها مورد تقاضا قرار میگیرد. این در حالی است که سهام ممکن است تحت فشار تورم و کاهش رشد اقتصادی قرار بگیرد.

بحرانهای جهانی مانند جنگها، تحریمها یا شوکهای اقتصادی، تقاضا برای طلا را بهعنوان دارایی امن افزایش میدهند. همزمان، چنین رویدادهایی میتوانند بازارهای سهام را تحت تأثیر منفی قرار بدهند که به تقویت همبستگی منفی میان طلا و داوجونز منجر میشود.

در دورههایی که اعتماد سرمایهگذاران به رشد اقتصادی و بازارهای سهام افزایش مییابد، همبستگی معکوس میان طلا و داوجونز تقویت میشود؛ اما در شرایطی که سرمایهگذاران بهدنبال ذخیره ارزش و کاهش ریسک باشند، طلا و سهام ممکن است همزمان رشد کنند که نشاندهندۀ تغییر رفتار همبستگی است.

عوامل مؤثر بر همبستگی طلا و داوجونز

همبستگی میان طلا و شاخص داوجونز تحت تأثیر مجموعهای از عوامل اقتصادی، سیاسی و روانشناسی قرار دارد. این عوامل بهطور مستقیم یا غیرمستقیم میتوانند تغییراتی در رفتار این دو دارایی ایجاد کنند و همبستگی میان آنها را مثبت، منفی یا حتی نزدیک به صفر کنند. در ادامه، هر یک از این عوامل را با جزئیات بررسی میکنیم.

عوامل اقتصادی

تورم یکی از مهمترین عوامل اقتصادی است که بر همبستگی طلا و داوجونز تأثیر میگذارد.

- طلا: در دورههای تورم بالا، طلا بهعنوان یک دارایی فیزیکی و محافظ در برابر کاهش ارزش پول جذابیت بیشتری پیدا میکند.

- داوجونز: تورم بالا معمولاً بر سودآوری شرکتها فشار میآورد و باعث کاهش ارزش سهام میشود؛ درنتیجه، همبستگی منفی میان این دو دارایی تقویت میشود.

تغییرات نرخ بهره نیز تأثیر بسزایی بر طلا و داوجونز دارد:

- افزایش نرخ بهره: باعث کاهش جذابیت طلا میشود؛ زیرا طلا سودآوری مستقیم ندارد؛ اما نرخ بهره بالاتر میتواند برای بازار سهام، بهویژه در شرایط رونق اقتصادی، مطلوب باشد؛

- کاهش نرخ بهره: ازسویدیگر، کاهش نرخ بهره میتواند باعث افزایش جذابیت طلا و بازار سهام بهطور همزمان بشود که احتمالاً همبستگی مثبت کوتاهمدت ایجاد میکند؛

- در زمان رشد اقتصادی قوی: سرمایهگذاران بهسمت داراییهای ریسکپذیر مانند سهام حرکت میکنند که میتواند ارزش داوجونز را افزایش بدهد و تقاضا برای طلا را کاهش بدهد؛

- در زمان رکود اقتصادی: طلا بهعنوان یک پناهگاه امن جذابتر میشود، درحالیکه داوجونز ممکن است با کاهش ارزش مواجه بشود؛

- سیاستهای پولی انبساطی (مانند کاهش نرخ بهره یا چاپ پول) معمولاً به نفع طلا و سهام عمل میکند، درحالیکه سیاستهای انقباضی (مانند افزایش نرخ بهره) معمولاً همبستگی منفی میان آنها را تقویت میکند.

در شرایط بحرانهای اقتصادی، مانند بحران مالی ۲۰۰۸ یا همهگیری کرونا، سرمایهگذاران بهسمت طلا بهعنوان دارایی امن حرکت میکنند. این امر باعث افزایش همبستگی منفی میان طلا و داوجونز میشود؛ زیرا بازارهای سهام معمولاً در این شرایط افت میکنند.

عوامل سیاسی

جنگها و تنشهای ژئوپلیتیکی معمولاً باعث افزایش تقاضا برای طلا بهعنوان دارایی امن میشود، درحالیکه این رویدادها ممکن است بهدلیل ایجاد نااطمینانی اقتصادی، ارزش بازار سهام را کاهش بدهند. در دورههای بیثباتی سیاسی، مانند بحرانهای داخلی یا تغییرات ناگهانی در حکومتها، طلا تقویت میشود؛ زیرا سرمایهگذاران بهدنبال پناهگاههای امن هستند؛ اما بازارهای سهام ممکن است تحت فشار قرار بگیرند.

انتخابات، بهویژه انتخابات در ایالات متحده، تأثیر قابلتوجهی بر هر دو دارایی دارد. نتیجه انتخابات میتواند باعث نوسانات کوتاهمدت در بازار سهام بشود، درحالیکه طلا معمولاً در شرایط عدم قطعیت مرتبط با انتخابات تقویت میشود.

عوامل روانشناسی

زمانی که سرمایهگذاران احساس ناامنی یا بیثباتی در بازارها دارند، طلا بهعنوان یک ابزار ذخیره ارزش انتخاب میشود. این در حالی است که شاخص داوجونز، بهعنوان نماینده داراییهای ریسکپذیر، ممکن است کاهش بیاید. در دورههای رکود یا بحران، طلا بهعنوان یک دارایی امن برجسته میشود.

این رفتار روانشناسی سرمایهگذاران، باعث کاهش همبستگی یا ایجاد همبستگی منفی میان طلا و داوجونز میشود. اثر گلهای زمانی اتفاق میافتد که سرمایهگذاران بهجای تصمیمگیری براساس تحلیل شخصی از روند بازار پیروی کنند. بهعنوانمثال، اگر در زمان بحران سرمایهگذاران بهسمت طلا حرکت کنند، این جریان میتواند باعث افزایش قیمت طلا بشود و همبستگی منفی با داوجونز را تقویت کند.

تحلیل فنی همبستگی میان طلا و داوجونز

تحلیل فنی یکی از ابزارهای کلیدی برای بررسی و درک رفتار همبستگی میان طلا و شاخص داوجونز است. این روش به کمک نمودارها، اندیکاتورها و دادههای گذشته سعی در پیشبینی روندهای آینده دارد. در این بخش، نحوه استفاده از ابزارهای تحلیل فنی، شناسایی الگوهای تکرار بشونده و پیشبینی روند آینده همبستگی میان این دو دارایی بررسی میشود.

استفاده از نمودارها و ابزارهای تحلیل فنی

برای تحلیل فنی همبستگی، نمودارهای قیمتی و ابزارهای تکنیکال از اهمیت بالایی برخوردارند:

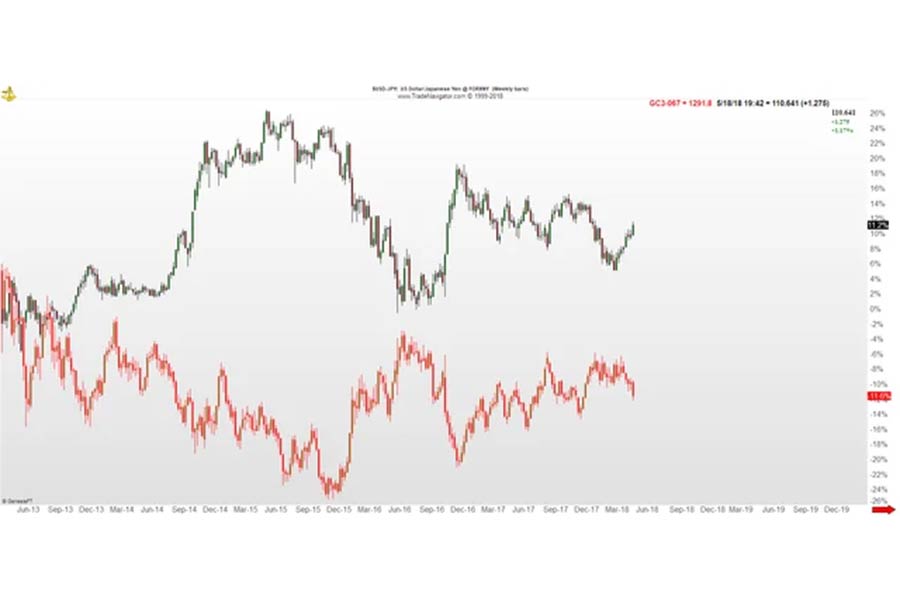

- نمودارهای قیمتی تطبیقی: بررسی نمودارهای طلا و داوجونز در کنار یکدیگر میتواند تغییرات همزمان یا اختلاف در رفتار آنها را مشخص کند. برای مثال، استفاده از نمودارهای کندلاستیک روزانه، هفتگی یا ماهانه امکان بررسی نقاط عطف (Pivot Points) و دورههای همبستگی مثبت یا منفی را فراهم میکند؛

- اندیکاتورها و شاخصهای همبستگی: ضریب همبستگی پیرسون (Pearson Correlation) ابزار رایجی است که جهت و شدت همبستگی میان طلا و داوجونز را در بازههای زمانی مختلف محاسبه میکند. این مقدار میتواند بین -۱ (همبستگی معکوس کامل) تا +۱ (همبستگی مستقیم کامل) متغیر باشد. ابزار Overlay در نرمافزارهای تحلیل فنی مانند MetaTrader یا TradingView، نمودارهای دو دارایی را روی یکدیگر قرار میدهد و امکان مشاهده دقیقتر همبستگی را فراهم میکند؛

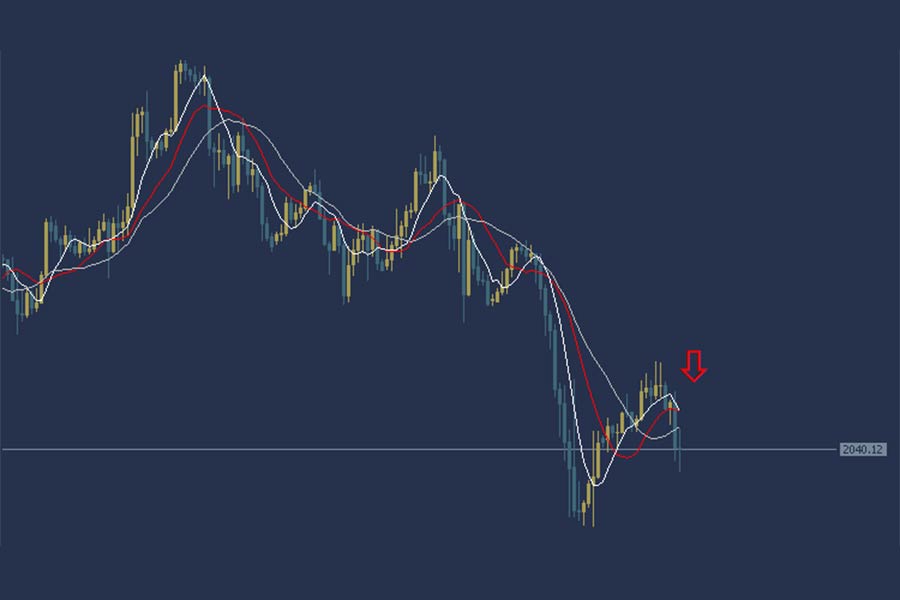

- اندیکاتورهای تکنیکال: میانگین متحرک (MA): بررسی میانگینهای متحرک کوتاهمدت و بلندمدت برای هر دو دارایی به شناسایی روندهای همزمان کمک میکند.

شناسایی الگوهای تکرار بشونده

الگوهای تاریخی در رفتار طلا و داوجونز میتوانند سرنخهایی از همبستگی ارائه بدهند:

- دورههای بحران: در زمانهای بحران اقتصادی، الگوهای تکراری وجود دارد که نشان میدهد طلا بهعنوان دارایی امن افزایش قیمت دارد، درحالیکه شاخص داوجونز معمولاً افت میکند. این الگوها همبستگی منفی را تقویت میکنند؛

- دورههای رشد اقتصادی: در زمانهای رونق اقتصادی، سرمایهگذاران بهسمت داراییهای پرریسک مانند سهام حرکت میکنند و از طلا فاصله میگیرند که معمولاً همبستگی منفی یا خنثی میان طلا و داوجونز ایجاد میکند؛

- تکرار الگوهای فصلی: برخی از رفتارها در بازار طلا و داوجونز ممکن است الگوهای فصلی داشته باشند، مثلاً افزایش تقاضا برای طلا در زمان تعطیلات یا افت بازار سهام در پایان سال مالی.

پیشبینی روند آینده براساس تحلیل فنی

تحلیل فنی میتواند به سرمایهگذاران در پیشبینی روند آینده همبستگی کمک کند:

- شناسایی نقاط بحرانی: استفاده از ابزارهایی مانند خطوط روند، سطوح فیبوناچی و نقاط حمایتی و مقاومتی میتواند نشان بدهد که آیا طلا و داوجونز احتمالاً به تغییرات قابلتوجهی در قیمت نزدیک میشوند یا خیر.

- پیشبینی همبستگی براساس واگرایی یا همگرایی:

- واگرایی: اگر قیمت طلا و داوجونز در جهتهای مخالف حرکت کنند، احتمال تقویت همبستگی منفی وجود دارد.

- همگرایی: اگر این دو دارایی بهطور همزمان بهسمت بالا یا پایین حرکت کنند، میتوان انتظار همبستگی مثبت داشت.

- دورههای چرخهای: چرخههای اقتصادی، مانند تغییرات در نرخ بهره یا سیاستهای پولی، معمولاً الگوهای قابلپیشبینی در همبستگی طلا و داوجونز ایجاد میکنند.

کاربردهای عملی همبستگی طلا و داوجونز

همبستگی میان طلا و شاخص داوجونز در بسیاری از استراتژیهای سرمایهگذاری و تخصیص داراییها کاربرد عملی دارد. این همبستگی میتواند به سرمایهگذاران کمک کند تا تصمیمات بهتری در خصوص چگونگی مدیریت پرتفوی خود بگیرند و ریسکها را کاهش بدهند. در این بخش به بررسی کاربردهای عملی همبستگی طلا و داوجونز در زمینههای مختلف پرداخته خواهد شد.

سرمایهگذاری

یکی از اصلیترین کاربردهای همبستگی طلا و داوجونز در سرمایهگذاری، ساختن پرتفوی متنوع است. طلا و داوجونز بهدلیل رفتارهای متفاوت در شرایط مختلف اقتصادی و بازار، میتوانند در کنار یکدیگر یک پرتفوی متنوع و متعادل ایجاد کنند.

برای مثال، زمانی که بازار سهام دچار افت میشود، طلا بهعنوان دارایی امن ممکن است افزایش بیاید. این امر به سرمایهگذار کمک میکند که ضررهای ناشی از کاهش ارزش سهام را با سود حاصل از افزایش قیمت طلا جبران کند؛ درنتیجه، همبستگی این دو دارایی بهویژه در شرایط بحرانی میتواند نقش بسیار مهمی در مدیریت ریسک ایفا کند.

همچنین از همبستگی میان این دو دارایی میتوان برای شناسایی فرصتهای معاملاتی نیز استفاده کرد. در برخی مواقع، همبستگی مثبت یا منفی بین طلا و داوجونز میتواند نشانهای از تغییرات در بازار باشد و به سرمایهگذاران این امکان را بدهد که با استفاده از این اطلاعات، تصمیمات سریعتری اتخاذ کنند.

تخصیص دارایی

در زمینه تخصیص داراییها، همبستگی طلا و داوجونز میتواند به سرمایهگذاران کمک کند تا تصمیمات بهتری در خصوص چگونگی تقسیم سرمایه خود بین داراییهای مختلف اتخاذ کنند. بهعنوانمثال در دوران رونق اقتصادی که احتمال رشد سهام بالاتر است، ممکن است سرمایهگذاران ترجیح بدهند که بیشتر بهسمت سهام و شاخصهایی مانند داوجونز حرکت کنند. در مقابل در شرایط بیثباتی اقتصادی یا بحرانهای مالی، تقاضا برای طلا بهعنوان دارایی امن افزایش مییابد و سرمایهگذاران ممکن است بخواهند وزن بیشتری به طلا در سبد سرمایهگذاری خود اختصاص بدهند.

این تحلیل میتواند به حفظ ارزش داراییها در شرایط مختلف نیز کمک کند. بهعنوانمثال، درصورتیکه پیشبینی بشود که شاخص داوجونز ممکن است درنتیجه یک بحران اقتصادی کاهش بیاید، سرمایهگذاران میتوانند با افزایش سهم طلا در سبد خود از کاهش ارزش داراییها جلوگیری کنند.

پیشبینی روند بازار

یکی از کاربردهای مهم همبستگی میان طلا و داوجونز، پیشبینی تغییرات بازار است. تحلیل همبستگی میتواند به سرمایهگذاران کمک کند تا روندهای احتمالی بازار را شناسایی کنند. بهعنوانمثال، اگر همبستگی مثبت میان این دو دارایی مشاهده بشود، ممکن است نشاندهندۀ افزایش تقاضا برای ریسک باشد که در پی آن رشد شاخص داوجونز و طلا بهطور همزمان پیشبینی بشود. برعکس در صورت همبستگی منفی، افت داوجونز ممکن است با رشد قیمت طلا همراه باشد.

همچنین، این همبستگی میتواند به ساختن استراتژیهای معاملاتی کمک کند. با تحلیل روندهای تاریخی همبستگی، سرمایهگذاران میتوانند استراتژیهای مختلفی مانند خرید همزمان طلا و فروش داوجونز یا برعکس را طراحی کنند. این استراتژیها میتوانند به کاهش ریسک و بهبود بازدهی در بلندمدت کمک کنند. بههمیندلیل، همبستگی طلا و داوجونز ابزاری مؤثر برای تصمیمگیریهای معاملاتی و مدیریت ریسک درنظر گرفته میشود.

محدودیتها و چالشهای مربوط به همبستگی طلا و داوجونز

| چالشها و محدودیتها | توضیحات |

|---|---|

| عوامل مؤثر بر همبستگی که قابلپیشبینی نیستند | یکی از بزرگترین چالشها، وجود عواملی است که ممکن است بر همبستگی تأثیر بگذارند اما قابلپیشبینی نیستند. این عوامل شامل تغییرات ناگهانی در سیاستهای پولی بانکهای مرکزی، بحرانهای ژئوپلیتیکی یا رویدادهای طبیعی هستند که میتوانند رفتار بازار را بهطور غیرمنتظرهای تغییر بدهند. |

| تغییر در ماهیت رابطه در طول زمان | رابطه همبستگی میان طلا و داوجونز در طول زمان ثابت نیست و ممکن است در واکنش به شرایط اقتصادی و سیاسی تغییر کند. این تغییرات میتوانند باعث تقویت یا تضعیف همبستگی در دورههای مختلف بشوند که پیشبینی رفتار آینده بازار را دشوار میسازد. |

| خطاهای ناشی از تحلیل دادههای تاریخی | تحلیل همبستگی معمولاً به دادههای تاریخی متکی است. استفاده از دادههای گذشته برای پیشبینی آینده همیشه دقیق نیست و ممکن است شرایط بازار در آینده مشابه گذشته نباشد. این خطاها میتواند نتیجه تغییرات اساسی در بازارهای جهانی، نوسانات ارزی یا سیاستهای اقتصادی باشد. |

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند؛

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ فرم رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

در این مقاله به تحلیل همبستگی طلا و داوجونز پرداختیم و اهمیت این همبستگی برای سرمایهگذاران مورد بررسی قرار گرفت. طلا و داوجونز، بهعنوان دو دارایی متفاوت، معمولاً رفتارهای متضادی از خود نشان میدهند که این رابطه میتواند فرصتهای سرمایهگذاری و استراتژیهای متنوعی را ایجاد کند. درحالیکه طلا بهعنوان یک دارایی امن در برابر بحرانهای اقتصادی و سیاسی شناخته میشود، داوجونز بیشتر نمایانگر بازار سهام است که تحت تأثیر رشد اقتصادی و احساسات سرمایهگذاران قرار دارد.

تحلیل تاریخی این همبستگی نشان داد که در شرایط خاص اقتصادی، مانند بحرانهای مالی و رکودها، این دو دارایی ممکن است رابطه منفی داشته باشند به این معنی که افزایش قیمت طلا معمولاً با کاهش شاخص داوجونز همراه است؛ اما در شرایط اقتصادی پایدار و رشد، ممکن است همبستگی مثبت میان این دو مشاهده بشود. عوامل مختلفی از جمله تورم، نرخ بهره، سیاستهای پولی و رویدادهای ژئوپلیتیکی میتوانند بر همبستگی میان طلا و داوجونز تأثیر بگذارند.

ازسویدیگر، عوامل روانشناسی نظیر ترس و ناامنی نیز میتوانند رفتار سرمایهگذاران را تحت تأثیر قرار بدهند و این روابط را پیچیدهتر کنند. تحلیل فنی و بررسی الگوهای تاریخی، ابزارهایی مؤثر برای پیشبینی تغییرات آینده همبستگی این دو دارایی هستند؛ اما بهدلیل تغییرات دائمی در شرایط بازار، همیشه قابلاعتماد نیستند. در نهایت، سرمایهگذاران باید از این تحلیلها با احتیاط استفاده کنند و به محدودیتهای موجود در این تحلیلها توجه داشته باشند.

در نهایت، برای استفاده مؤثر از همبستگی طلا و داوجونز، سرمایهگذاران باید به عوامل اقتصادی، سیاسی و روانشناسی که بر این رابطه تأثیر میگذارند توجه داشته و استراتژیهای سرمایهگذاری متنوع و انعطافپذیر را اتخاذ کنند.

آیا همبستگی منفی میان طلا و داوجونز همیشه برقرار است؟

نه، همبستگی میان طلا و داوجونز ثابت نیست و میتواند در طول زمان تغییر کند. در دورههای بحرانی یا رکود اقتصادی، معمولاً همبستگی منفی مشاهده میشود به این معنا که وقتی قیمت طلا افزایش مییابد، شاخص داوجونز کاهش مییابد؛ اما در دورههای رشد اقتصادی و آرامش بازار، ممکن است همبستگی مثبت میان این دو دارایی مشاهده بشود. تغییرات در شرایط اقتصادی، سیاستهای پولی و رویدادهای جهانی میتوانند این رابطه را تحت تأثیر قرار بدهند.

چگونه میتوان از همبستگی طلا و داوجونز برای بهینهسازی پرتفوی سرمایهگذاری استفاده کرد؟

سرمایهگذاران میتوانند از همبستگی طلا و داوجونز برای تنوعبخشی به پرتفوی خود و مدیریت ریسک استفاده کنند. بهطور مثال در شرایطی که بازار سهام دچار نوسان است، سرمایهگذاری در طلا بهعنوان دارایی امن میتواند ریسک کلی پرتفوی را کاهش بدهد. استفاده از این همبستگی برای تخصیص داراییها براساس شرایط اقتصادی و پیشبینیهای بازار میتواند به بهینهسازی سود و کاهش زیان در پرتفوی سرمایهگذاری کمک کند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟