در دنیای تحلیل تکنیکال، شناسایی نقاط کلیدی برای ورود و خروج از معاملات از اهمیت بسیاری برخوردار است. یکی از روشهای پیشرفته برای این کار، استفاده از نقاط بالقوه بازگشتی (Potential Reversal Zones یا PRZ) و نظریه امواج الیوت است. این دو مفهوم به معاملهگران کمک میکنند تا با درک بهتر حرکات بازار، تصمیمات معاملاتی خود را بهینه کنند. نقاط PRZ بر پایه تحلیل هندسی بازار و استفاده از ابزارهایی مانند الگوهای هارمونیک تعریف میشوند و مناطق احتمالی تغییر جهت قیمت را مشخص میکنند. ازسویدیگر، نظریه امواج الیوت بر روانشناسی جمعی و چرخههای بازار تأکید دارد و به معاملهگران امکان میدهد روندهای بازار را در قالب امواج پیشبینی کنند. ترکیب این دو رویکرد، یک ابزار قدرتمند برای شناسایی نقاط بازگشت و تحلیل روندها در بازارهای مالی ارائه میدهد. این مقاله به بررسی مفاهیم نقاط PRZ و امواج الیوت، نحوه شناسایی آنها و کاربردشان در معاملات خواهد پرداخت تا معاملهگران بتوانند با دقت بیشتری روندها را تحلیل کرده و از فرصتهای معاملاتی بهره ببرند.

تعریف نقاط PRZ (Potential Reversal Zone)

نقاط PRZ یا مناطق بالقوه بازگشتی، مناطقی در نمودار قیمتی هستند که احتمال تغییر جهت حرکت قیمت در آنها بالا است. این نقاط براساس ابزارها و تکنیکهای تحلیل تکنیکال، بهویژه الگوهای هارمونیک، شناسایی میشوند و به معاملهگران کمک میکنند که پیشبینی دقیقی از رفتار آینده بازار داشته باشند.

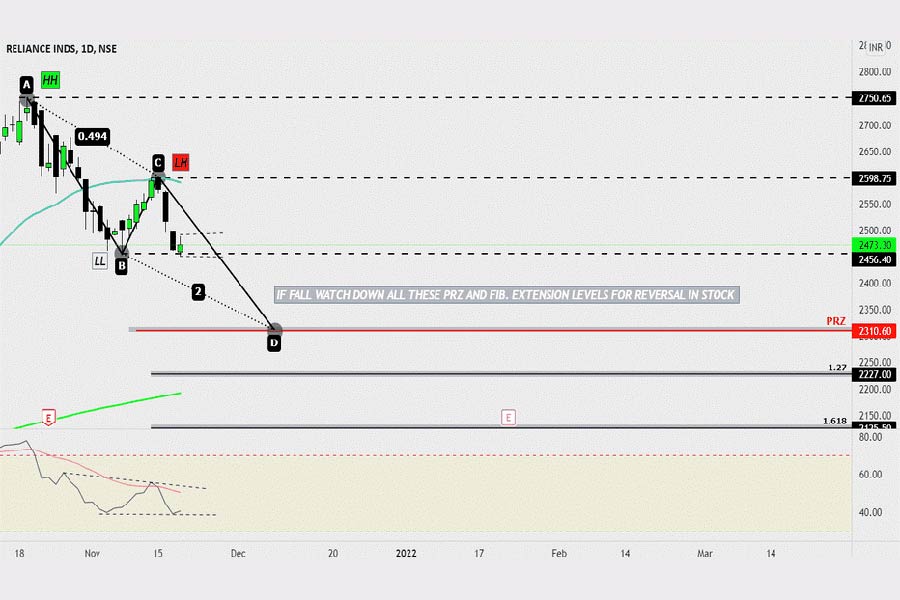

نقاط PRZ بهطور خاص در جایی ایجاد میشود که چندین سطح فیبوناچی از یک الگوی هارمونیک یا سایر ابزارهای تکنیکال همپوشانی داشته باشند. این همپوشانیها نشاندهندۀ یک منطقه مهم قیمتی هستند که در آن احتمال وقوع بازگشت یا توقف روند بسیار بالاست. برای مثال، اگر قیمت به PRZ نزدیک بشود، میتواند نشاندهندۀ پایان یک موج حرکتی و آغاز یک موج اصلاحی یا حتی تغییر کامل روند باشد.

استفاده از نقاط PRZ به معاملهگران این امکان را میدهد که ورودیها و خروجیهای دقیقی برای معاملات خود تعیین کنند و از اشتباهات ناشی از ورود در مناطق اشتباه جلوگیری کنند. این نقاط، زمانی بیشترین دقت را دارند که با ابزارهایی مانند الگوهای هارمونیک، حجم معاملات و سیگنالهای دیگر تحلیل تکنیکال ترکیب بشوند.

معرفی امواج الیوت

امواج الیوت، یکی از شناختهشدهترین نظریههای تحلیل تکنیکال در بازارهای مالی است که توسط رالف نلسون الیوت در دهه ۱۹۳۰ میلادی ارائه شد. این نظریه بر این ایده استوار است که حرکات قیمت در بازارهای مالی از الگوهای تکرارشونده و قابلپیشبینی پیروی میکند. الیوت معتقد بود که رفتار جمعی سرمایهگذاران یا همان روانشناسی بازار، عامل اصلی شکلگیری این الگوهاست.

در نظریه امواج الیوت، حرکات قیمتی به دو دسته اصلی تقسیم میشوند:

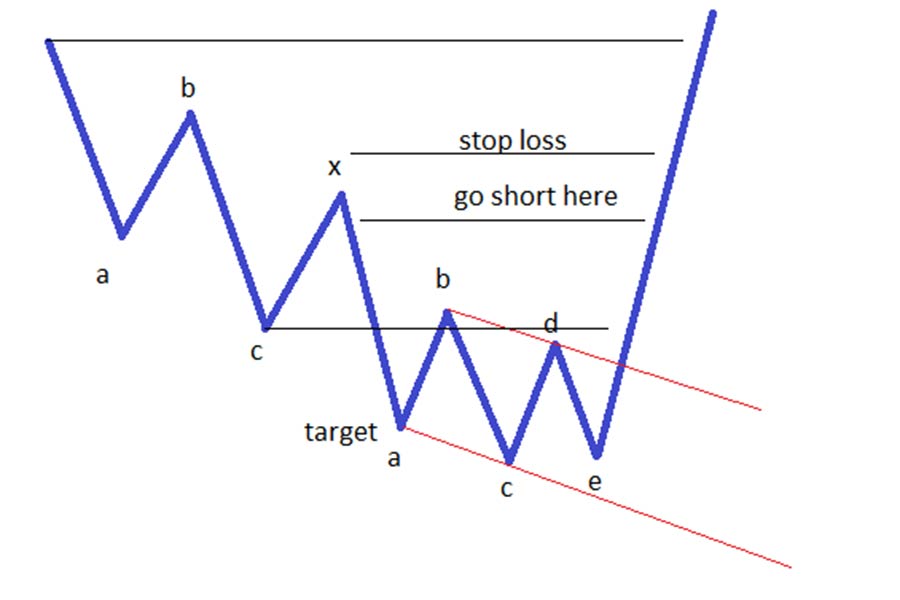

- امواج اصلی (Impulse Waves): این امواج در جهت روند اصلی حرکت میکنند و شامل پنج موج هستند که نشاندهندۀ حرکتهای پرقدرت و اصلی بازار هستند؛

- امواج اصلاحی (Corrective Waves): این امواج برخلاف جهت روند اصلی حرکت میکنند و شامل سه موج هستند که نشاندهندۀ اصلاحهای موقت در بازار هستند.

الیوت نشان داد که این ساختارهای ۵-۳ موجی در هر بازه زمانی بازار وجود دارند و در مقیاسهای کوچکتر یا بزرگتر تکرار میشوند. این مفهوم، بهعنوان ساختار فراکتالی در امواج الیوت شناخته میشود.

از امواج الیوت میتوان برای شناسایی نقاط ورود و خروج، پیشبینی تغییرات احتمالی روند و تحلیل کلی وضعیت بازار استفاده کرد. ترکیب این نظریه با ابزارهایی مانند فیبوناچی و نقاط PRZ به معاملهگران کمک میکند تا تصمیمهای دقیقتر و کارآمدتری در معاملات خود بگیرند.

ارتباط بین PRZ و امواج الیوت

نقاط PRZ (Potential Reversal Zone) و نظریه امواج الیوت، هر دو ابزارهایی قدرتمند برای تحلیل تکنیکال هستند که هدف مشترکی دارند: شناسایی نقاط احتمالی تغییر روند در بازار. ارتباط بین این دو مفهوم به توانایی آنها در پیشبینی رفتار قیمت و تعیین سطوح کلیدی در نمودار برمیگردد.

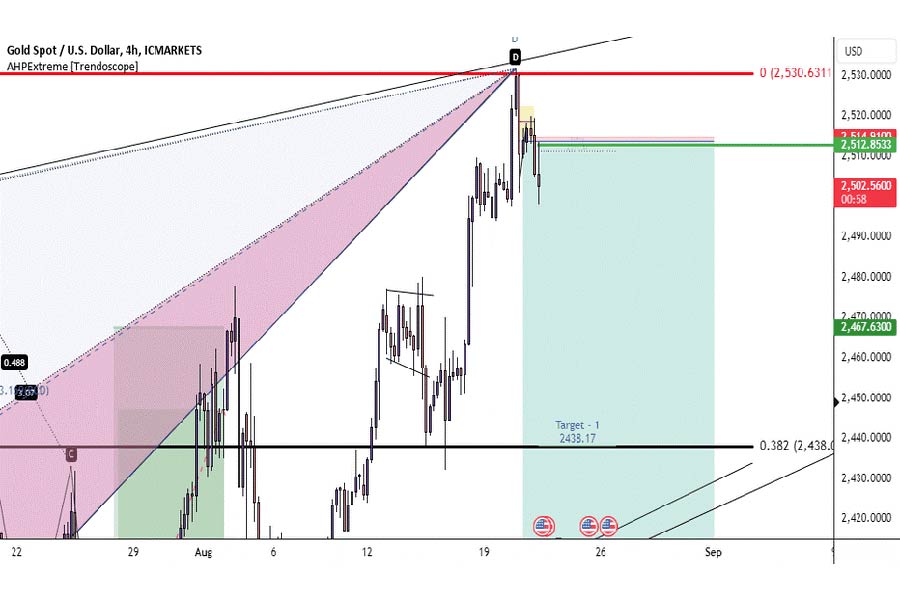

در نظریه امواج الیوت، بازار در قالب امواج انگیزشی و اصلاحی حرکت میکند. معاملهگران معمولاً از ابزارهای فیبوناچی برای اندازهگیری طول امواج و پیشبینی پایان آنها استفاده میکنند. نقاط PRZ نیز با تکیه بر ابزارهای فیبوناچی و ترکیب سطوح قیمتی، مناطقی را شناسایی میکند که احتمال بازگشت یا معکوسشدن قیمت در آنها بالا است.

نقاط PRZ میتوانند بهویژه در پایان امواج اصلاحی (Corrective Waves) یا در نقاط تکمیل الگوهای هارمونیک، بسیار مؤثر باشند. برای مثال:

- در پایان موج ۲ یا موج ۴، نقاط PRZ میتوانند محدوده بازگشت قیمت و شروع موج جدید را مشخص کنند؛

- در الگوهای هارمونیک که ممکن است با امواج اصلاحی مرتبط باشند، نقاط PRZ بهعنوان ابزار کمکی برای تأیید پایان الگو به کار میروند.

ترکیب امواج الیوت و نقاط PRZ به معاملهگران این امکان را میدهد تا با دقت بیشتری سطوح ورود و خروج خود را برنامهریزی کرده و احتمال موفقیت معاملات را افزایش بدهند. این ارتباط نشاندهندۀ هماهنگی بین الگوهای قیمتی و مناطق بازگشتی کلیدی است که هر دو ابزار ارائه میدهند.

ابزارها و روشهای شناسایی PRZ

شناسایی نقاط PRZ (Potential Reversal Zone) به ابزارهای مختلف و روشهای تحلیلی متکی است که به معاملهگران کمک میکند این مناطق کلیدی را با دقت بیشتری تشخیص بدهند. یکی از روشهای رایج، استفاده از نرمافزارهای تحلیل تکنیکال است. این نرمافزارها ابزارهای مختلفی مانند فیبوناچی، الگوهای هارمونیک و اندیکاتورهای تحلیل تکنیکال را در اختیار کاربران قرار میدهند که میتوانند بهصورت خودکار یا نیمهخودکار نقاط PRZ را مشخص کنند.

در کنار این، معاملهگران میتوانند بهصورت دستی سطوح PRZ را ترسیم کنند. برای این کار، معمولاً از ابزار فیبوناچی بازگشتی و گسترشی استفاده میشود تا همپوشانی سطوح مهم قیمتی شناسایی بشود. این روش نیازمند تجربه و دقت بالاست؛ اما انعطاف بیشتری برای تحلیلگران حرفهای فراهم میکند.

برای تأیید اعتبار نقاط PRZ، استفاده از تأییدیههای دیگر ضروری است. الگوهای کندل استیک (مانند چکش، پوشا یا ستاره صبحگاهی) میتوانند نشاندهندۀ بازگشت قیمت در این نقاط باشند. همچنین، تغییرات در حجم معاملات نیز میتواند بهعنوان نشانهای برای تأیید تغییر روند عمل کند. حجم بالا در محدوده PRZ معمولاً نشاندهندۀ علاقه بیشتر بازار به تغییر جهت قیمت است.

این ابزارها و روشها در کنار یکدیگر به معاملهگران کمک میکنند تا با اطمینان بیشتری به تحلیل خود اعتماد کرده و نقاط بازگشت بالقوه بازار را شناسایی کنند.

کاربردهای PRZ در معاملات

نقاط PRZ (Potential Reversal Zone) در تحلیل تکنیکال بهعنوان نواحی کلیدی برای معکوسشدن روند بازار شناخته میشوند و میتوانند کاربردهای زیادی در تصمیمگیریهای معاملاتی داشته باشند. یکی از کاربردهای اصلی PRZ، تعیین نقاط ورود و خروج است.

این نقاط معمولاً در نواحیای که قیمت به احتمال زیاد معکوس میشود، شناسایی میشوند و به معاملهگران این امکان را میدهند که وارد معامله در جهت معکوس روند بشوند یا در صورت رسیدن قیمت به نقطه بازگشتی از بازار خارج بشوند.

در نهایت، ساخت استراتژیهای معاملاتی مبتنی بر PRZ یکی از استفادههای مهم دیگر این نقاط است. بسیاری از معاملهگران از ترکیب PRZ با ابزارهای تحلیل تکنیکال دیگر مانند الگوهای کندل استیک، اندیکاتورها یا سطوح حمایت و مقاومت برای طراحی استراتژیهای معاملاتی موفق استفاده میکنند. این استراتژیها میتوانند بهطور مؤثری جهتهای قوی برای ورود یا خروج از بازار را شبیهسازی کرده و بازدهی معاملات را افزایش بدهند.

محدودیتها و نکات مهم در استفاده از PRZ و امواج الیوت

| محدودیت یا نکته | توضیح |

|---|---|

| پیچیدگی و ذهنیبودن تحلیل امواج الیوت | تحلیل امواج الیوت بهدلیل ساختار پیچیده و متغیر امواج میتواند ذهنی و تفسیرپذیر باشد. این موضوع باعث میشود که شناسایی و پیشبینی دقیق امواج برای معاملهگران دشوار بشود. تحلیل اشتباه در تعیین امواج ممکن است منجر به اتخاذ تصمیمات نادرست بشود. |

| عوامل مؤثر بر دقت PRZ | دقت PRZ به عوامل مختلفی بستگی دارد از جمله وضعیت بازار، نوسانات و حجم معاملات. در برخی مواقع، بازار ممکن است از سطح PRZ عبور کند و هیچ معکوسی ایجاد نشود. بههمیندلیل، تأثیر سایر عوامل اقتصادی و روانشناسی بازار در دقت پیشبینی نقاط PRZ باید مدنظر قرار بگیرد. |

| ترکیب PRZ با سایر ابزارهای تحلیل تکنیکال | استفاده از PRZ بهتنهایی ممکن است محدودیتهایی داشته باشد؛ بنابراین ترکیب آن با دیگر ابزارهای تحلیل تکنیکال، مانند الگوهای کندل استیک، سطوح حمایت و مقاومت و اندیکاتورها، میتواند به تقویت دقت تحلیلها و تصمیمگیریها کمک کند. ترکیب این ابزارها به تأیید نقاط PRZ میپردازد و ریسک معاملات را کاهش میدهد. |

مزایای نقاط prz و امواج الیوت

| مزیت | توضیح |

|---|---|

| دقت بالا در شناسایی نقاط ورود و خروج | نقاط PRZ و امواج الیوت به معاملهگران کمک میکنند تا نقاط دقیقی برای ورود و خروج از بازار شناسایی کنند. PRZ میتواند سطحی باشد که قیمت احتمالاً معکوس میشود و امواج الیوت به تحلیل روند کلی بازار کمک میکند که موجب دقت بیشتر در تصمیمگیری میشود. |

| شناسایی روندهای قوی و معکوسشونده | امواج الیوت کمک میکنند تا روندهای قوی و معکوسشونده در بازار شناسایی بشوند. نقاط PRZ بهعنوان مناطق احتمالی معکوسشدن روند به معاملهگران این امکان را میدهند که در نقاط حساس بازار وارد بشوند و از حرکت معکوس سود ببرند. |

| ترکیب با سایر ابزارهای تحلیل تکنیکال | استفاده از نقاط PRZ و امواج الیوت همراه با سایر ابزارهای تحلیل تکنیکال مانند الگوهای کندل استیک، اندیکاتورها و حجم معاملات میتواند اعتبار تحلیل را افزایش بدهد و دقت معاملات را بهبود ببخشد. ترکیب این ابزارها به کاهش ریسک کمک میکند. |

| مدیریت ریسک مؤثرتر | نقاط PRZ بهعنوان سطوح حمایت و مقاومت طبیعی عمل میکنند که میتوانند در مدیریت ریسک مؤثر باشند. با شناسایی این نقاط، معاملهگران میتوانند حد ضررهای مناسبی تعیین کنند و از ورود به معاملات اشتباه جلوگیری کنند. |

| پیشبینی روند بازار با دید بلندمدت و کوتاهمدت | امواج الیوت علاوهبر تحلیل روندهای کوتاهمدت، میتوانند روندهای بلندمدت بازار را نیز شبیهسازی کنند. با ترکیب آن با نقاط PRZ، معاملهگران قادر به پیشبینی تغییرات بازار در سطوح مختلف زمانی خواهند بود. |

| پشتیبانی از استراتژیهای معاملاتی پیچیدهتر | نقاط PRZ و امواج الیوت بهطور همزمان میتوانند به معاملهگران کمک کنند تا استراتژیهای پیچیدهتری طراحی کنند. ترکیب این دو ابزار با الگوهای قیمتی دیگر یا اندیکاتورهای تکنیکال میتواند استراتژیهای معاملاتی متنوع و جامعتری به وجود آورد. |

| کاهش احتمال شکست در پیشبینی روندهای بازار | ازآنجاکه امواج الیوت روندهای دقیقتر و طبیعیتر بازار را نشان میدهند و نقاط PRZ بهعنوان سطوح برگشتی عمل میکنند، احتمال شکست در پیشبینی روندهای بازار با استفاده از این ابزارها بهطور قابلتوجهی کاهش مییابد. |

| بهبود زمانبندی ورود به بازار | استفاده از نقاط PRZ و امواج الیوت کمک میکند تا زمانبندی دقیقتری برای ورود به بازار داشته باشید. این دو ابزار به شناسایی نقاط بحرانی بازار کمک کرده و به معاملهگران این امکان را میدهند که وارد روندها در زمانی مناسب بشوند. |

پراپ FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپتریدینگ منجر شده است. از جمله برنامههای اصلی این پراپفرم میتوان به موارد زیر اشاره کرد:

- طرح حساب دمو: این طرح شامل دو مدل چالش است. مدل اول با نام «حرفهای» به تریدرها این امکان را میدهد که از بین تنظیمات ریسک نرمال و پر ریسک، گزینهای را که با استراتژی آنها سازگار است، انتخاب کنند؛

- مدل فوقحرفهای: این مدل نیز شامل تنظیمات ریسک نرمال و پر ریسک مشابه مدل حرفهای است؛ اما با دو تفاوت اصلی. اول در مدل فوقحرفهای، تقسیم سود به میزان ۹۰ درصد است و دوم در این مدل تریدرها میتوانند از امکان تکرار رایگان استفاده کنند؛ هرچند که باید توجه داشته باشید که فورافایکس یک پراپ تریدینگ رایگان نیست.

یکی از ویژگیهای برجسته این همکاری، برنامه حساب لایو است که به تریدرها اجازه میدهد با استفاده از حساب شخصی خود در چالشهای پراپ شرکت کنند. در این طرح، نیازی به خرید جداگانه چالش نیست و تنها کافی است که تریدرها حساب پراپ خود را در بروکر Opofinance افتتاح و مبلغ موردنظر را واریز کنند. پساز واریز مبلغ، حساب فعال شده و چالش با انجام اولین معامله آغاز میشود. در صورت موفقیت در این چالش، حساب تریدر به حساب فاند شده تبدیل خواهد شد.

سخن پایانی

در این مقاله به بررسی نقاط PRZ و امواج الیوت و ارتباط آنها با یکدیگر پرداختیم. نقاط PRZ بهعنوان مناطقی در نمودار قیمت شناخته میشوند که احتمال معکوسشدن روند وجود دارد و میتوانند به معاملهگران در شناسایی نقاط ورود و خروج کمک کنند. این نقاط، بهویژه زمانی که با امواج الیوت ترکیب میشوند، دقت تحلیلها را به طرز چشمگیری افزایش میدهند.

امواج الیوت نیز یکی از محبوبترین ابزارهای تحلیل تکنیکال هستند که روندهای بازار را به پنج موج حرکتی و سه موج اصلاحی تقسیم میکنند. با درک صحیح امواج الیوت، معاملهگران قادر خواهند بود روندهای بازار را بهتر شبیهسازی کرده و نقاط بازگشتی احتمالی را شناسایی کنند.

ترکیب این دو ابزار میتواند به ایجاد استراتژیهای معاملاتی جامعتری منجر بشود که علاوهبر شناسایی نقاط ورود و خروج دقیقتر به مدیریت ریسک کمک کرده و احتمال موفقیت در معاملات را افزایش میدهد. بهویژه زمانی که این دو ابزار با سایر ابزارهای تکنیکال مانند حجم معاملات و الگوهای قیمتی ترکیب بشوند، میتوانند سیگنالهای قویتری برای انجام معاملات ارائه بدهند.

در نهایت، باید به این نکته توجه داشت که استفاده از نقاط PRZ و امواج الیوت نیازمند تمرین و تجربه است و هیچ ابزاری بهتنهایی قادر به تضمین موفقیت در بازار نیست؛ بنابراین، ترکیب این ابزارها با سایر روشهای تحلیلی و مدیریت ریسک میتواند به افزایش دقت و بهرهوری در معاملات کمک کند.

چگونه میتوان نقاط PRZ را در تحلیل تکنیکال شناسایی کرد؟

نقاط PRZ یا Potential Reversal Zone به مناطقی در نمودار قیمت اطلاق میشود که احتمال معکوسشدن روند در آنها بالاست. برای شناسایی این نقاط، معمولاً از ترکیب ابزارهای مختلفی مانند امواج الیوت، فیبوناچی و سطوح حمایت و مقاومت استفاده میشود. در تحلیل امواج الیوت، زمانی که امواج اصلاحی به پایان میرسند و قیمت به سطحی نزدیک میشود که در آن احتمال بازگشت روند وجود دارد، این سطح بهعنوان نقطه PRZ شناسایی میشود. همچنین، میتوان با بررسی نشانههای بازگشتی مثل الگوهای کندل استیک، تأییدیههای بیشتری برای شناسایی دقیقتر این نقاط به دست آورد.

چرا ترکیب نقاط PRZ با امواج الیوت میتواند نتایج بهتری در تحلیل بازار بههمراه داشته باشد؟

ترکیب نقاط PRZ با امواج الیوت به معاملهگران این امکان را میدهد که شانس شناسایی نقاط معکوس قویتر و دقیقتر را داشته باشند. امواج الیوت به تحلیل روندهای بازار و شناسایی ساختار امواج کمک میکند و در کنار آن، نقاط PRZ میتوانند نواحی کلیدی برای بازگشت روند را مشخص کنند. این ترکیب به معاملهگران اجازه میدهد تا وارد موقعیتهای معاملاتی با دقت بیشتری بشوند؛ چراکه آنها میتوانند به شواهد قویتری برای تأیید سیگنالها و ورود یا خروج از بازار تکیه کنند؛ درنتیجه، این استراتژی میتواند ریسک را کاهش داده و احتمال موفقیت در معاملات را افزایش بدهد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟