آیا تابهحال به امنیت سرمایه خود در حین معاملات فارکس اندیشیدهاید؟ بازار فارکس بهعنوان بزرگترین بازار مالی جهان با حجم معاملات روزانه بیشاز ۶ تریلیون دلار فرصتهای بینظیری را برای معاملهگران در سراسر دنیا فراهم میکند؛ اما این بازار بهدلیل عدم وجود یک مرجع نظارتی واحد همواره با خطراتی مانند کلاهبرداری، دستکاری بازار و عدم شفافیت در معاملات همراه بوده است. در اینجا، نقش رگوله در فارکس مشخص میشود.

رگولاتوری بهمعنای نظارت و اعمال قوانین بر فعالیت شرکتها و مؤسسات در یک حوزه خاص است. در بازار فارکس، نهادهای رگولاتوری وظیفه نظارت بر عملکرد بروکرها، صرافیها و سایر فعالان این بازار را بر عهده دارند تا از حقوق معاملهگران و ثبات و سلامت این بازار پویا محافظت کنند. در این مقاله به این پرسش که رگوله فارکس چیست، پاسخ میدهیم و به بررسی اهمیت رگولیشن در فارکس، انواع نهادهای رگولاتوری و مزایای انتخاب بروکرهای رگوله فارکس خواهیم پرداخت. همچنین، به شما یک بروکر معتبر و رگولهشده فارکس را معرفی میکنیم تا با خیالی آسوده و بدون دغدغه به معاملات خود در این بازار بپردازید. با ما همراه باشید.

رگولاتوری چیست؟

رگولاتوری در فارکس به مجموعهای از قوانین و مقررات گفته میشود که توسط نهادهای نظارتی معتبر بر فعالیت کارگزاریها (بروکرها) و سایر فعالان این بازار اعمال میشود. هدف اصلی رگولاتوری ایجاد یک محیط امن، عادلانه و شفاف برای معاملات فارکس و حفظ حقوق معاملهگران در سراسر جهان است.

بازار ارز (فارکس) بزرگترین و نقدشوندهترین بازار در جهان است. طبق آخرین نظرسنجی BIS، این بازار با حجم معاملات روزانه بیشاز ۷ تریلیون دلار، میلیونها معاملهگر در سطح جهان را از بانکهای مرکزی گرفته تا افراد به خود جذب میکند. اندازه عظیم، دسترسی جهانی و ماهیت سفتهبازی آن باعث میشود در برابر ریسکهای بالا و تقلب آسیبپذیر باشد. اینجا است که رگوله در فارکس وارد میشود.

اهمیت نیاز به مقررات را نمیتوان بهاندازه کافی مورد تأکید قرار داد. هدف اصلی مقررات ایجاد یک محیط امن و شفاف برای معاملهگران و سرمایهگذاران از طریق مجموعهای جامع از قوانینی است که شرکتهای مالی باید از آن پیروی کنند.

چند مورد از جنبههایی که رگولیشن به آن کمک میکند، شامل موارد زیر هستند:

- حمایت از سرمایهگذار: مقررات با تعیین استانداردهای بهترین عملکرد از سرمایهگذاران در برابر کلاهبرداری و سایر فعالیتهای غیرقانونی مانند تبلیغات گمراهکننده و موارد دیگر محافظت میکند. بروکرهای رگولهشده فارکس و دارای مجوز تمام تلاش خود را برای تضمین امنیت مالی مشتریان خود با اعمال پروتکلهای سختگیرانه امنیت داده مانند GDPR و حفظ وجوه مشتری در حسابهای جداگانه و مجزا از وجوه شرکت انجام میدهند.

- تضمین شفافیت: از کارگزاران و سایر مؤسسات مالی دارای مجوز انتظار میرود که در تمام جنبههای فعالیت خود شفافیت را حفظ کنند که شامل افشای واضح قیمتگذاری، اهرم، کمیسیون و کارمزد و همچنین ریسکهای مرتبط با تجارت فارکس میشود.

- حفظ سلامت بازار: رگوله در فارکس به مقابله با دستکاری بازار و شیوههای غیراخلاقی، تبلیغات دروغین و ارتباطات گمراهکننده کمک میکند. این امر موجب حفظ سلامت بازار فارکس میشود.

- ترویج ثبات مالی: تنظیمکنندگان با نظارت بر فعالیت کارگزاران فارکس، قوانینی را اجرا میکنند که به اطمینان و حفظ ثبات و یکنواختی در سراسر اکوسیستم مالی جهانی کمک میکند. این یکنواختی در حوزههای مختلف به اپراتورهای پلتفرم کمک میکند تا با کسب مجوز از نهادهای نظارتی متعدد در سراسر جهان بهراحتی به بازارهای دیگر نفوذ کنند.

رگوله فارکس چیست و چرا برای فعالیت بروکرهای فارکس ضروری است؟

در بازار ارز بینالمللی امروز، هزاران شرکتکننده در حال معامله و تبادل ارزهای مختلف هستند. بروکرهای فارکس یکی از انواع مشارکتکنندگان بازار هستند. این نهادها بهعنوان واسطه بین معاملهگران و سرمایهگذاران خصوصی و بازار بین بانکی عمل میکنند تا امکان معامله فارکس را برای معاملهگران فراهم کنند.

بازار فارکس مملو از کارگزاریهای مختلف است و پیداکردن بهترین آنها در میان هزاران گزینه برای معاملهگران کار سادهای نیست. تنها حدود ۵ درصد از کارگزاریهای فارکس تحت نظارت نهادهای رگولاتور فعالیت میکنند؛ درنتیجه در نبود ترس از عواقب، برخی شرکتها از مشتریان خود سوءاستفاده میکنند و رفتارهای نادرستی در پیش میگیرند. این امر احتمال فعالیتهای غیرقانونی یا کلاهبرداری آشکار را هم افزایش میدهد. بههمیندلیل، اگر قصد ورود به معاملات فارکس را دارید، درک چگونگی رگوله در فارکس و سپس یافتن کارگزاریهایی که از تمام مقررات لازم پیروی میکنند، بسیار مهم است.

در بازار فارکس، یک نهاد نظارتی مرکزی واحد وجود ندارد. به عبارت دیگر، هیچ نهاد یا سازمان بینالمللیای بر تمام جنبههای فعالیت بازیگران این بازار تسلط ندارد. ازآنجاکه معاملات در فارکس مستقل هستند و ارائهدهندگان این خدمات با یکدیگر در ارتباط نیستند، این بازار نمیتواند یک چنین رگولاتوری داشته باشد. بااینحال، فعالیت برخی از بازیگران بازار فارکس تحت نظارت قرار میگیرد. کارگزاریها نمونهای از این دست هستند. علاوهبر رگولاتورهای محلی برای کشورهای مختلف، رگولاتورهای بینالمللی هم وجود دارند؛ زیرا الگوریتمهای کنترل کارگزاریها دائماً در حال تغییر و پیشرفت هستند.

امروزه مجوز یا رگوله در فارکس تضمینی برای امنیت مشتریان است و تمامی کارگزاریها تلاش میکنند یک مجوز معتبر دریافت کنند. کمیسیونهای مالی مختلف پساز بررسی مشروعیت فعالیتهای کارگزار، حسابرسی آن و نظارت بر فعالیتهایش پساز صدور مجوز، چنین مجوزهایی را صادر میکنند. دلیل لزوم رگوله در فارکس برای یک بروکر فارکس آنلاین اطمینان از قانونیبودن اقدامات آن و همچنین تأیید این است که این بروکر واقعاً معاملات معاملهگران خود را در بازار بین بانکی انجام میدهد و به آنها تعهد دارد.

یک شرکت کارگزاری یا بروکر فارکس باید برای جلوگیری از درگیری با مقامات نظارتی یا ازدستدادن مشتریان بالقوه، رگوله در فارکس را دریافت کند. معاملهگران باید از بروکرهایی که رگوله فارکس ندارند، اجتناب کنند؛ زیرا فعالیتهای آنها غیرقانونی و غیرقابل اعتماد تلقی میشود.

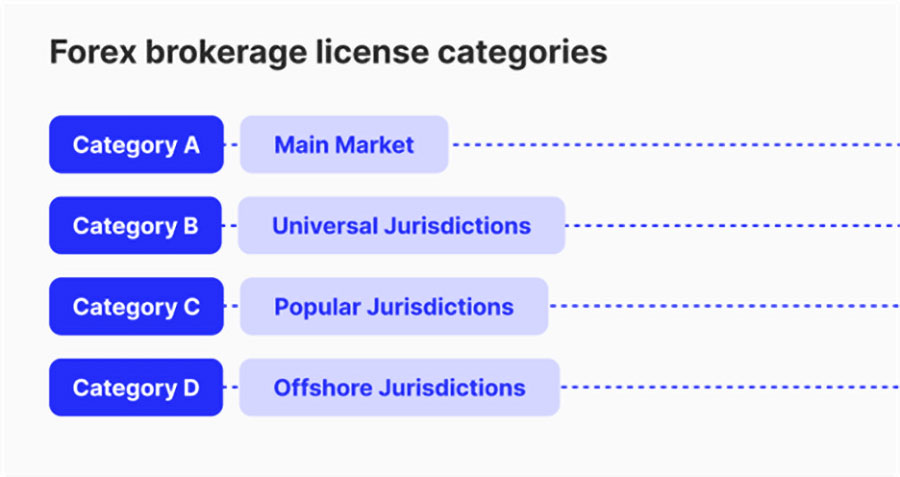

دستهبندیهای اصلی حوزههای قضایی برای رگولاتوری فارکس

رگوله فارکس یک بروکر باارزشترین و مهمترین سندی است که اطمینانپذیری و ثبات آن را در امور مربوط به ارائه خدمات کارگزاری تضمین میکند. بااینحال، برخلاف همگانیبودن این سند، دستههای مختلفی از حوزههای قضایی رگولاتوری فارکس وجود دارد که دارای تفاوتها و ویژگیهای خاصی هستند.

دسته A، بازار اصلی (Main Market)

ایالات متحده آمریکا و سوئیس دو حوزه قضایی اصلی این دسته هستند. مجوز فارکس کارگزاری در آمریکا، علاوهبر اعطای دسترسی به بزرگترین بازار ارز خارجی جهان، بسیار معتبر تلقی میشود. برای دریافت این مجوزها اثبات این امر ضروری است که بروکر به ۲۰ میلیون دلار سرمایه در دسترس (بهغیر از وجوه مشتریان) دسترسی داشته باشد. کارگزاریهای فارکس در سوئیس، تحت یک سیستم نظارت کامل قرار دارند. دارندگان مجوز محلی بهدلیل پایبندی بدون قید و شرط به مفاد قرارداد و داشتن تعهدات ضمانت قابلتوجه، قابل اعتماد تلقی میشوند.

دسته B، حوزههای قضایی جهانی (Universal Jurisdictions)

استرالیا و بریتانیا نمونههایی از این گروه هستند. الزامات صدور مجوز در این کشورها کمتر سختگیرانه است و مجوزهای آنها در حوزه فارکس بسیار معتبر و با ارزش تلقی میشوند. کارگزاران فارکس برای دریافت این نوع مجوز علاوهبر داشتن صلاحیت و تجربه باید ساکن بریتانیا باشند. فرایند اخذ مجوز کارگزاری و رگوله در فارکس در استرالیا شامل تأسیس یک کارگزاری و اثبات صلاحیت مالی شرکت برای انجام فعالیت است.

دسته C، حوزههای قضایی محبوب (Popular Jurisdictions)

این دسته شامل حوزههای قضایی مانند قبرس، نیوزیلند و مالت است. شرکتهای کارگزاری فارکس برای دریافت مجوز خود باید یک دفتر فیزیکی داشته باشند؛ اما برخلاف دسته قبلی، مجوزهای نوع C الزامی برای گزارشدهی به کارگزاریهای تحت نظارت اعمال نمیکنند. ویژگی اصلی شرکتهای دارای مجوز در این حوزههای قضایی آزادی آنها در تعامل و همکاری در بازار اروپا است.

دسته D، حوزههای قضایی برون ساحلی (Offshore Jurisdictions)

این دسته شامل جزایر ویرجین بریتانیا، وانواتو، جزایر کیمن و بلیز میشود. در این حوزههای قضایی شرایط بازار ارز خارجی مطلوب است، نرخ مالیات متوسط است و الزامات مربوط به اسناد و مدارک حداقل است. علاوهبراین، مجوزهای برون ساحلی فارکس مشمول حسابرسیهای اولیه نمیشوند. مجوزها براساس ارائه مدارک صادر میشوند.

ازسویدیگر، برای دریافت مجوز در این دسته افتتاح حساب بانکی و اتصال سیستم پرداخت به کسبوکار الزامی است که گاهی اوقات میتواند چالشبرانگیز باشد. این کشورها ممکن است تحت فشار، قوانین یا محدودیتهای جدیدی را با قوانین سختتر برای دریافت مجوزهای برون ساحلی اعمال کنند.

انواع اصلی نهادهای نظارتی مجوزده فعالیت فارکس

فعالیت کارگزاریها توسط سازمانهایی به نام رگولاتور تنظیم میشود. چنین سازمانهایی مسئول جلوگیری از شرایطی هستند که در آن بروکر قادر به برآوردهکردن تعهدات خود در قبال معاملهگران نباشد. سازمانهای نظارتی سه اقدام در رابطه با کارگزاران فارکس انجام میدهند:

- بررسی انطباق با الزامات صدور مجوز؛

- نظارت بر رعایت این الزامات در طول فعالیت کارگزار؛

- لغو مجوز بروکر در صورت عدم رعایت این الزامات.

در ادامه لیستی از محبوبترین رگولاتورهایی که فعالیتهای آنها چارچوب قانونی بازار فارکس را تشکیل میدهد، آمده است:

FSC – کمیسیون خدمات مالی (Financial Services Commission)

این رگولاتور فعالیتهای شرکتهای کارگزاری ثبتشده در موریس را کنترل میکند و رشد، اثربخشی و شفافیت مؤسسات مالی را تشویق میکند. FSC در حال ایجاد سیاستها و دستورالعملهایی برای بهبود شفافیت مؤسسات مالی است و در عین حال، بهدنبال حوزههای بالقوه رشد برای صنعت خدمات مالی است. شرکتهایی که به استانداردهای ایمنی مالی، امنیت و شفافیت پایبند هستند، واجد شرایط دریافت مجوز از FSC میشوند. مسئولیت اصلی کمیسیون، اقدام برای توقف کلاهبرداری مالی در خدمات کارگزاری و سوءاستفاده در صنعت سرمایهگذاری است.

NFA – انجمن ملی آتی (National Futures Association)

این انجمن یک سازمان مستقل نظارت مالی است که مأموریت آن دفاع از بازارهای آتی و کالای آمریکا در برابر سوء رفتار مؤسسات مالی است. هر مؤسسه مالی که خدمات مبادله و معامله آتی در ایالات متحده آمریکا را ارائه میدهد، باید عضو این انجمن باشد. NFA برابری حقوق و فرصتها را برای همه مشارکتکنندگان بازار و همچنین حمایت از سرمایهگذار را تضمین میکند. رگولاتور این اختیار را دارد که بسته به میزان خسارتی که ناشی از اقدامات مؤسسات مالی میشود، تحریمها و مجازاتهایی را برای متخلفان از مقررات کسبوکار اعمال کند.

FSA – مرجع خدمات مالی (Financial Services Authority)

بیشاز ۷۰ هزار مؤسسه مالی تحت نظر مرجع خدمات مالی (FSA) فعالیت میکنند که همگی آنها باید با استانداردهای مدیریت ریسک محتاطانه برای کاهش خطر آسیب به این صنعت و سرمایهگذاران فردی مطابقت داشته باشند. این مرجع بهعنوان رگولاتور مرکزی برای صنعت خدمات مالی در انگلستان عمل میکند. بهطور کلی، رگولاتور مسئول محافظت از مصرفکنندگان خدمات مالی، تضمین ثبات این صنعت و همچنین حفظ سطح سالم رقابت بین ارائهدهندگان خدمات است. برخلاف گزارشدهی به وزارت خزانهداری انگلستان، FSA یک سازمان مستقل است و بودجه دولتی دریافت نمیکند.

CySEC – کمیسیون بورس و اوراق بهادار قبرس (Cyprus Securities and Exchange Commission)

یکی از مهمترین و برجستهترین رگولاتورها برای کارگزاریهای فارکس و مراکز معاملاتی که خدمات خود را در بازارهای مالی جهانی ارائه میدهد، کمیسیون بورس و اوراق بهادار قبرس (CySEC) است که رگولاتور دولتی در جمهوری قبرس است. CySEC مجوزهای مربوط به بازارهای مالی اروپا را صادر میکند و بر فعالیتهای شرکتهای کارگزاری و سرمایهگذاری نظارت دارد. قبرس بهعنوان عضو کامل اتحادیه اروپا، به CySEC تمامی اختیارات مقررات فارکس اروپا را بههمراه شرایط اقتصادی مطلوب برای کارگزاریها اعطا میکند. اخذ مجوز از این رگولاتور و ثبتنام در قبرس گزینههای محبوبی برای کارگزاریهای فارکس هستند.

DFSA – مرجع خدمات مالی دبی (Dubai Financial Services Authority)

مرجع خدمات مالی دبی (DFSA) تحت خطمشیهای سختگیرانهای فعالیت میکند. اخذ مجوز و رگوله در فارکس در دبی و انجام کسبوکار در منطقه چالشبرانگیز است. این رگولاتور مشتاق است از اشتباهات و پیچیدگیها جلوگیری کند؛ بنابراین برعهده تمام متقاضیان است که بهدرستی از دستورالعملهای این مرجع پیروی کنند. رگولاتور دبی اهرم فشار واقعی بر شرکتهایی دارد که در بخش مالی منطقه فعالیت میکنند. علاوهبراین، DFSA میتواند بر شرکتهای پاسخگو نظارت کند و به پروژههای جوان در مرحله راهاندازی آنها کمک کند. DFSA با اختیارات گسترده و دسترسی به ابزارهای نظارتی مؤثر، یک رگولاتور بسیار مورد احترام است و انتخاب بهترین کارگزاریهای فارکس به شمار میرود.

مزایای معامله با کارگزاریهای رگوله در فارکس چیست؟

معامله با کارگزاریهای رگوله در فارکس مزایای زیادی دارد که بهصورت خلاصه شامل موارد زیر میشود:

- امنیت: شما میتوانید با اطمینان خاطر از سرمایه خود معامله کنید؛ زیرا کارگزاری تحت نظارت نهاد رگولاتوری معتبر است.

- شفافیت: کارگزاری موظف است اطلاعات مربوط به محصولات و خدمات خود را بهطور شفاف به شما ارائه دهد.

- حفاظت از حقوق: در صورت بروز مشکل میتوانید از طریق نهاد رگولاتوری مربوطه پیگیری کنید و حقوق خود را احقاق کنید.

- دسترسی به خدمات پشتیبانی: کارگزاریهای رگولهشده معمولاً خدمات پشتیبانی مناسبی را به معاملهگران خود ارائه میدهند.

قوانین رگولاتوری در ایران

بازار فارکس در ایران بهطور رسمی توسط هیچ نهاد دولتی یا رگولاتوری خاصی نظارت و کنترل نمیشود. این موضوع بهدلیل عدم وجود قوانین و مقررات مشخص در این زمینه است؛ بنابراین معاملهگران ایرانی که قصد فعالیت را در بازار فارکس دارند، باید با احتیاط کامل عمل کنند و پیشاز شروع معاملات، تحقیقات لازم را انجام دهند.

برخی از اقدامات احتیاطی که معاملهگران ایرانی میتوانند انجام دهند، عبارتاند از:

- انتخاب یک بروکر معتبر و رگولهشده بینالمللی: معاملهگران ایرانی باید با بروکرهایی معامله کنند که در یک کشور معتبر دارای مجوز و رگوله در فارکس باشند.

- مطالعه دقیق شرایط و ضوابط کارگزاری: پیشاز افتتاح حساب معاملاتی باید شرایط و ضوابط کارگزاری را بهدقت مطالعه کنند.

- استفاده از ابزارهای مدیریت ریسک: از ابزارهای مدیریت ریسک مانند حد ضرر (Stop loss) و حد سود (Take profit) استفاده کنند.

- عدم سرمایهگذاری بیشازحد توان: بیشازحد توان خود در بازار فارکس سرمایهگذاری نکنند.

در سایه عدم نظارت، کارگزاریهای غیرمجاز زیادی در ایران فعالیت میکنند که میتوانند کلاهبرداری کنند و از معاملهگران سوءاستفاده کنند. توجه داشته باشید که اگر بهعنوان یک معاملهگر ایرانی با یک بروکر معتبر و دارای رگوله در فارکس همکاری نکنید، در صورت بروز مشکل با بروکر هیچ مرجعی برای پیگیری حقوق خود ندارید. بهدلیل عدم وجود قوانین و مقررات مشخص، شفافیت در معاملات فارکس در ایران پایین است و این موضوع میتواند کاملاً به ضرر شما باشد.

با اپوفایننس و فور اف ایکس به دنیای معاملات امن فارکس و CFD قدم بگذارید!

اپوفایننس (OPOFINANCE) بروکر رگولهشده با FSA و پیشرو در صنعت فارکس، دروازهای امن و مطمئن بهسوی معاملات جهانی را به روی معاملهگران ایرانی میگشاید. تنوع بینظیر ابزارهای معاملاتی، پلتفرمهای قدرتمند، حسابهای انعطافپذیر و پشتیبانی بیوقفه ۲۴/۷ تنها بخشی از خدماتی است که این بروکر معتبر و دارای مجوز و رگوله در فارکس ارائه میدهد و تجربهای بینظیر از معاملات فارکس و CFD را برای تریدرهای ایرانی رقم میزند.

امنیت و اعتبار اپوفایننس چگونه تنظیم میشود؟

اپوفایننس بخشی از Opo Group LTD است و تحت نظارت دقیق FSA، رگولاتور معتبر در صنعت خدمات مالی، فعالیت میکند. امنیت و رگولاسیون توسط سازمان خدمات مالی سیشل (FSA) و عضویت در کمیسیون مالی بههمراه بیمه تا ۲۰ هزار یورو برای سرمایهگذاریهای مشتریان تضمینی برای تعهد این بروکر به حفظ بالاترین استانداردهای شفافیت، انصاف و امنیت سرمایه شما است.

اپوفایننس چه خدماتی را ارائه میدهد؟

خدماتی که اپوفایننس به مشتریان خود ارائه میدهد، تنوع بینظیری دارد:

- طیف گستردهای از ابزارهای معاملاتی: در OPOFINANCE میتوانید با بیشاز هزار نماد معاملاتی شامل جفت ارزهای فارکس، فلزات گرانبها، شاخصها و سهام در سراسر جهان معامله کنید و از فرصتهای بیشماری برای کسب سود بهرهمند شوید.

- پلتفرمهای معاملاتی پیشرفته: متاتریدر ۴، متاتریدر ۵ و همچنین cTrader، پلتفرمهای معاملاتی محبوب و قدرتمند در اپوفایننس در دسترس شما هستند تا با ابزارهای تحلیلی دقیق و امکانات معاملاتی پیشرفته به بهترین نحو استراتژیهای خود را اجرا کنید.

- انواع مختلف حسابهای معاملاتی: اپوفایننس برای پاسخگویی به نیازها و ترجیحات متنوع معاملهگران، حسابهای معاملاتی مختلفی با شرایط و کارمزدهای متمایز ارائه میدهد.

- خدمات پشتیبانی مشتری ۲۴/۷: تیم مجرب و حرفهای Opofinance در هر ساعت از شبانهروز و در زبانهای مختلف آماده پاسخگویی به سؤالات و رفع ابهامات شما هستند تا با خیالی آسوده در بازارهای جهانی معامله کنید.

- شفافیت و کارایی در عملکرد: از جمله اجرای سریع، قیمتگذاری دقیق، تجربه معاملاتی برجسته، اسپردهای کم در حد صفر پیپ و معاملات بدون کارمزد.

از دیگر خدمات اپوفایننس میتوان به موارد زیر اشاره کرد:

- فناوریهای پیشرفته و نوآورانه برای ارتقای تجربه معاملاتی مشتریان.

- شریک معاملاتی قابل اعتماد و معتبر که مورد اطمینان هزاران نفر در سراسر جهان است.

- تفکر رو به جلو و شکلدهی آینده صنعت معاملات با ترکیب فناوریهای برتر و پیگیری مداوم برتری.

- شهرت و اعتبار ناشی از تعهد به محیط معاملاتی جامع.

- چشمانداز پیشگامانه و رهبری در صنعت با نوآوری در فناوری و تسهیل رشد و تعالی.

با اپوفایننس میتوانید معاملات فارکس و CFD را به سطحی جدید ارتقا دهید و دروازهای بهسوی فرصتهای بیانتها در بازارهای جهانی بگشایید!

فور اف ایکس چیست و چه خدماتی را به شما ارائه میدهد؟

FORFX یک شرکت پراپ برجسته و معتبر است که با همکاری بروکر معتبر و رگولهشده اپوفایننس، خدمات منحصربهفردی را برای معاملهگران ایرانی فراهم کرده است.

پراپ (Proprietary Trading) نوعی فعالیت سرمایهگذاری است که در آن یک شرکت یا مؤسسه مالی سرمایه خود را در اختیار تریدرهای حرفهای که بهعنوان «معاملهگران پراپ» شناخته میشوند، قرار میدهد تا با آن در بازارهای مالی مانند فارکس معامله کنند. سود حاصل از معاملات بین پراپ تریدر و شرکت پراپ با نسبتی که در قرارداد مشخص شده است، تقسیم میشود.

FORFX بهعنوان بهترین پراپ تریدینگ رایگان، با فراهمکردن امکان دسترسی به سرمایهای تا سقف ۲ میلیون دلار برای معاملهگران و همچنین با ارائه یک روش منحصربهفرد و مبتکرانه به نام «حساب لایو»، انقلابی را در صنعت پراپ برای ایرانیان ایجاد کرده است.

در شیوه جدید حساب لایو، شما میتوانید با افتتاح حساب شخصی در بروکر معتبر اپوفایننس در چالش FORFX شرکت کنید.

بهمحض موفقیت در این چالش، بهراحتی به سرمایه مورد نیاز برای آغاز فعالیتهای معاملاتی خود دست خواهید یافت و حساب شما به حساب فاندشده تبدیل میشود. از این نقطه به بعد، شما میتوانید در مسیر پراپ تریدینگ حرفهای قدم بردارید. درصورتیکه در چالش موفق نشوید، جای هیچ نگرانی نیست؛ زیرا هیچ سرمایهای از دست ندادهاید و میتوانید بهطور نامحدود و بدون پرداخت هزینه دوباره در چالش شرکت کنید تا به درجه مهارت موردنظر در معاملات فارکس برسید.

FORFX به معاملهگرانی که ترجیح میدهند با حساب آزمایشی در چالش شرکت کنند، احترام میگذارد و روش سنتی «حساب دمو» را هم برای آنها فراهم کرده است. با این روش، شما میتوانید با خرید یک حساب آزمایشی در چالش دو مرحلهای FORFX شرکت کنید و در صورت موفقیت، سرمایه لازم را برای شروع کار خود دریافت کنید. اگر در این چالش شکست خوردید، تخفیفی برای خرید مجدد چالش دریافت خواهید کرد و میتوانید ادامه دهید.

چندین ویژگی مهم دیگر وجود دارد که FORFX را به انتخابی ایدئال برای معاملهگران برتر تبدیل کرده است:

- مشارکت بدون ریسک مالی: شما در چالشهای معاملاتی FORFX بدون هیچ دغدغه و ریسک مالی شرکت میکنید، این امکان به شما کمک میکند تا تمام تمرکز خود را روی بهبود مهارتهای تریدینگ قرار دهید.

- بهرهمندی از سود عادلانه ۸۰ درصدی: این شرکت به معاملهگران خود این امکان را میدهد که ۸۰ درصد از سود حاصل از معاملات را بهعنوان پاداش برای تلاش و مهارتهای خود دریافت کنند.

- دسترسی به تیمی از متخصصان مجرب: در هر مرحله از فرایند پراپ تریدینگ، کارشناسان مجرب FORFX بهصورت شبانهروزی آماده هستند تا شما را راهنمایی و پشتیبانی کنند.

با تمام این ویژگیها، FORFX تمام نیازهای یک معاملهگر را برطرف میکند و به او اجازه میدهد تا با خیالی آسوده و بدون نگرانیهای مالی به توسعه مهارتهای خود بپردازد. این شرکت با ارائه امکانات و خدمات متنوع و کاربردی، محیطی امن و حرفهای را برای تمام معاملهگران ایرانی فراهم کرده است تا هر فرد بتواند در مسیر موفقیت در معاملات فارکس گام بردارد.

سخن پایانی

نظارت و رگوله در فارکس اهمیت زیادی دارد. شرکتهای رگولهشده تحت نظارت نهادهای قانونی و نظارتی قرار دارند و ملزم به رعایت استانداردها و قوانین سختگیرانهای هستند که برای حفاظت از منافع معاملهگران وضع شده است. معامله با یک شرکت رگولهشده، امنیت و اطمینان خاطر بیشتری را برای شما به ارمغان میآورد و میتوانید با خیال راحت به فعالیت خود در بازار فارکس ادامه دهید و از حمایت قانونی و نظارتی برخوردار باشید؛ بنابراین برای موفقیت در بازار فارکس، انتخاب یک شرکت رگولهشده و معتبر را نادیده نگیرید.

چگونه میتوان از رگولهبودن یک کارگزاری فارکس اطمینان حاصل کرد؟

برای اطمینان از رگولهبودن یک کارگزاری فارکس باید به وبسایت آن مراجعه کنید و اطلاعات مربوط به مجوز فعالیت و نهاد رگولاتوری ناظر بر آن را بررسی کنید. همچنین میتوانید لیست کارگزاریهای رگولهشده را در وب سایت نهادهای رگولاتوری معتبر مانند FCA، FSA، CFTC و ASIC مشاهده کنید.

آیا میتوان بدون حساب رگوله در فارکس معامله کرد؟

بله، امکان معامله بدون حساب رگوله در فارکس وجود دارد؛ اما این کار میتواند ریسکهای زیادی بههمراه داشته باشد. بهتر است همیشه با کارگزاریهای رگولهشده معامله کنید تا از امنیت سرمایه خود و محافظت از حقوق خود اطمینان حاصل کنید.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟