آیا تابهحال به استفاده از استراتژیهایی فکر کردهاید که امکان کسب سود از حرکات قیمتی قوی را در هر دو جهت بازار فراهم میکنند، بدون آنکه نیازی به پیشبینی جهت دقیق حرکت بازار باشد؟ استراتژی استرادل (Straddle strategy) یکی از این رویکردها است که بهویژه در بازار اختیار معامله (آپشن) و همچنین در فارکس مورد استفاده قرار میگیرد و میتواند یک استراتژی قدرتمند برای مدیریت ریسک و کسب سود از نوسانات بازار باشد.

استراتژی استرادل از خرید همزمان یک اختیار خرید (Call) و یک اختیار فروش (Put) با قیمت اعمال (Strike Price) مشابه و تاریخ انقضا یکسان استوار است. این استراتژی به شما امکان میدهد تا از حرکات قوی قیمت در هر دو جهت (صعودی یا نزولی) سود ببرید. در این مقاله به بررسی دقیق استراتژی استرادل در بازار فارکس، انواع آن و مزایا و معایب این استراتژی میپردازیم و مثالهایی عملی از نحوه عملکرد این استراتژی ارائه میکنیم. با ما همراه باشید.

معرفی کوتاه انواع استراتژی معاملاتی فارکس

در بازار فارکس استراتژیهای متنوعی وجود دارد که معاملهگران از آنها برای بهدستآوردن سود استفاده میکنند. هر استراتژی براساس تحلیلهای مختلف، دوره زمانی و رویکرد به مدیریت ریسک میتواند منجر به نتایج متفاوتی شود. در مقاله انواع استراتژیهای فارکس میتوانید با این استراتژیها آشنا شوید و دید خوبی از آنها به دست آورید؛ اما در ادامه به معرفی کوتاه چند استراتژی رایج معاملاتی فارکس میپردازیم:

آموزش انواع استراتژی معاملاتی فارکس

استراتژی معاملات روزانه (Day Trading)

این استراتژی به معاملهگرانی اشاره دارد که تمام معاملات خود را در طول یک روز معاملاتی باز و بسته میکنند. معاملهگران روزانه از نوسانات کوتاهمدت بازار برای کسب سود استفاده میکنند و هیچ موقعیت بازی را در شب نگهداری نمیکنند.

استراتژی اسکالپینگ (Scalping)

اسکالپینگ یکی از سریعترین استراتژیها در فارکس است که در آن معاملهگران سعی میکنند از تغییرات قیمتی بسیار کوچک سود ببرند. معاملهگران اسکالپر ممکن است در یک روز دهها یا حتی صدها معامله انجام دهند.

استراتژی معاملات پوزیشنی (Position Trading)

این استراتژی بهدنبال کسب سود از تغییرات بلندمدت بازار است و میتواند شامل نگهداشتن موقعیتهای معاملاتی برای چند هفته، ماه یا حتی سال باشد. معاملهگران پوزیشنی بیشتر بر تحلیلهای فاندامنتال و تکنیکال بلندمدت تمرکز دارند.

استراتژی سوئینگ (Swing Trading)

سوئینگ تریدرها در جستجوی تغییرات قیمتی هستند که ممکن است چند روز تا چند هفته طول بکشد. این استراتژی بهدنبال بهرهبرداری از نوسانات یا سوئینگهای بازار است و اغلب بین استراتژیهای روزانه و پوزیشن قرار میگیرد. معاملهگران سوئینگ بر تحلیل تکنیکال متمرکز هستند؛ ولی ممکن است از تحلیلهای فاندامنتال هم برای تأیید دیدگاههای خود استفاده کنند.

استراتژی بریکاوت (Breakout Trading)

این استراتژی شامل شناسایی سطوح کلیدی نقطه شکست (بریکاوت) در نمودار قیمت و ورود به معامله هنگامی است که قیمت از این سطوح عبور میکند. معاملهگران بریکاوت بهدنبال تشخیص حرکتهای قوی و سریع قیمت پساز شکستهشدن سطوح مقاومت یا حمایت هستند.

استراتژی معاملاتی همبستگی (Correlation Trading)

این استراتژی بر مبنای همبستگیهای موجود بین جفتارزهای مختلف است. معاملهگران از همبستگیهای مثبت یا منفی بین جفتارزها برای پیشبینی حرکات بازار و افزایش سودآوری استفاده میکنند.

استراتژی معاملاتی اخبار (News Trading)

این استراتژی شامل معامله براساس اخبار و رویدادهای اقتصادی مهم است که میتوانند تأثیر قابلتوجهی بر بازار فارکس داشته باشند. معاملهگران اخبار بهسرعت نسبت به انتشار گزارشهای اقتصادی مانند نرخ بهره، شاخصهای اشتغال و تورم واکنش نشان میدهند.

استراتژی معاملاتی روند (Trend Trading)

این استراتژی بهدنبال شناسایی و استفاده از روندهای موجود در بازار است. معاملهگران روند بر این باورند که «روند دوست شما است» و سعی میکنند با شناسایی روندهای صعودی یا نزولی و ورود به معاملات در جهت روند به سود دست پیدا کنند.

استراتژی استرادل در فارکس چیست؟

استراتژی استرادل (Straddle strategy) فارکس یک رویکرد همهکاره است که برای بهرهبرداری از حرکات قابلتوجه قیمت، صرفنظر از جهت آنها در زمان افزایش عدم اطمینان بازار طراحی شده است. این استراتژی بر این اساس عمل میکند که انتشار اخبار مهم، اعلام دادههای اقتصادی یا رویدادهای ژئوپلیتیکی میتواند باعث نوسانات قابلتوجه بازار شود. هدف این استراتژی کسب سود بالقوه از این نوسانات شدید قیمت با بازکردن همزمان دو پوزیشن مخالف است: یک پوزیشن خرید (لانگ) و یک پوزیشن فروش (شورت) روی یک جفت ارز مشابه.

استراتژی استرادل در فارکس بهصورت زیر اجرا میشود:

- آمادگی (Preparation): معاملهگران باید رویدادهای پر تأثیر یا انتشار اخباری را که به احتمال زیاد باعث نوسانات قابلتوجه بازار میشوند، شناسایی کنند. این رویدادها میتوانند شامل تصمیمات نرخ بهره بانک مرکزی، گزارشهای اشتغال، انتشارات تولید ناخالص داخلی یا تحولات ژئوپلیتیکی باشند.

- موقعیتیابی (Positioning): درست پیشاز رویداد، معاملهگر هر دو سفارش در انتظار خرید (buy pending order) و در انتظار فروش (sell pending order) را بالاتر و پایینتر از قیمت فعلی بازار قرار میدهد و بهاصطلاح یک «استرادل» (Straddle) ایجاد میکند. درصورتیکه بهدلیل رویداد خبری حرکت قابلتوجه قیمت در هر دو جهت ایجاد شود، این سفارشات اجرا میشوند.

- فعالسازی (Activation): هنگامی که بازار به اخبار واکنش نشان میدهد و یکی از سفارشات در انتظار را فعال میکند، موقعیت مربوطه باز میشود، درحالیکه سفارش دیگر لغو میشود. این کار باعث میشود معاملهگر بتواند از حرکت قیمت در هر دو جهت سود ببرد.

- مدیریت ریسک (Risk management): برای محافظت در برابر ضررهای بالقوه، معاملهگران اغلب برای هر دو موقعیت سفارشات حد ضرر یا استاپ لاس (stop-loss) و حد سود یا تیک پرافیت (take-profit) را تعیین میکنند. حد ضرر، ضررهای بالقوه را محدود میکند؛ درحالیکه حد سود در صورت حرکت قابلتوجه قیمت، سود را تثبیت میکند.

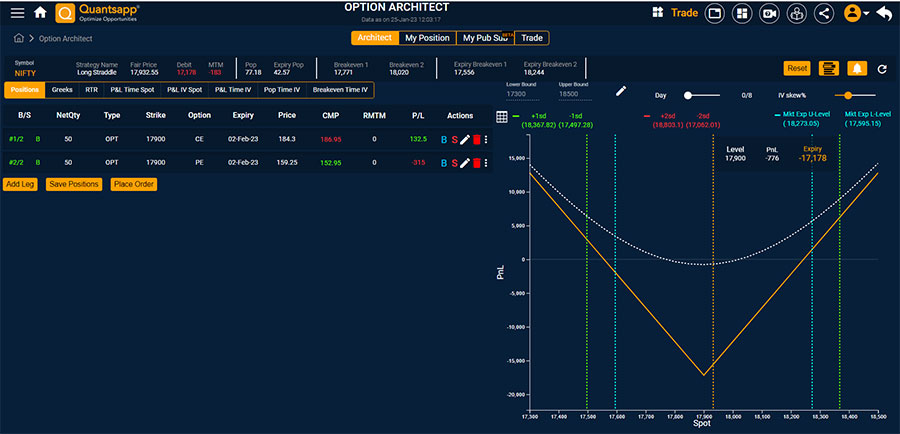

استراتژی استرادل در اختیار معامله (Options)

در معاملات اختیار معامله یا آپشنها (Options)، استرادل یک استراتژی بیطرفانه است که شامل خرید همزمان یک اختیار فروش یا پوت آپشن (put) و یک اختیار خرید یا کال آپشن (call) برای داراییهای پایه با همان قیمت اعمال و همان تاریخ انقضا میشود.

یک معاملهگر زمانی به چنین ترکیبی از معاملات بیطرفانه دست میزند که از جهت بازار مطمئن نیست و فقط تصمیم میگیرد که آیا فکر میکند بازار در حال افزایش نوسانات است یا خیر.

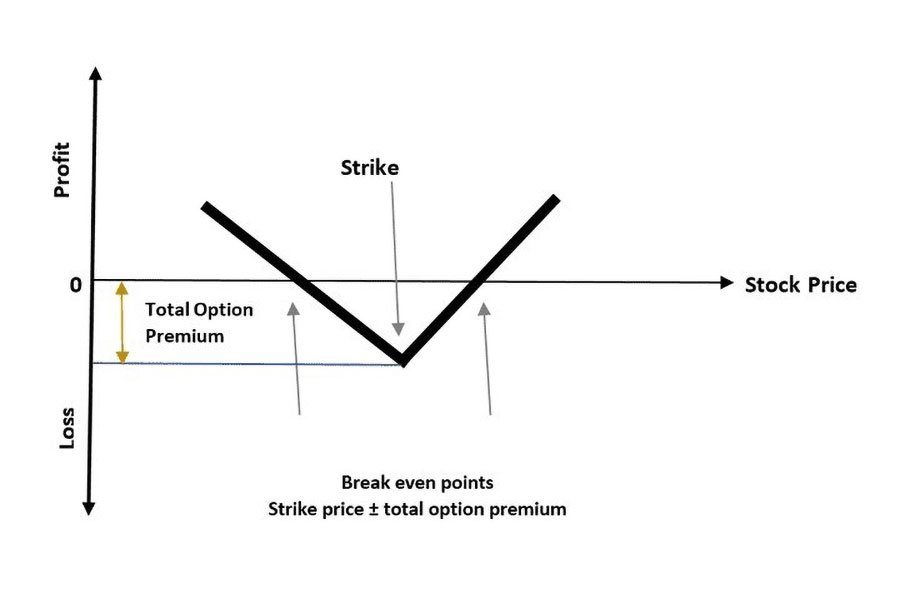

نحوه عملکرد استراتژی استرادل در آپشنها به این صورت است که معاملهگر یک اختیار خرید و یک اختیار فروش را روی همان دارایی پایه خریداری میکند؛ هر کدام با قیمت اعمال و تاریخ انقضای یکسان. اگر پیشبینی او درست باشد و قیمت بهطور قابلتوجهی تغییر کند، یکی از دو قرارداد با حرکت خارج از قیمت (Out of the Money) ارزش خود را از دست میدهد، درحالیکه دیگری با حرکت به سمت قیمت (In the Money) ارزش پیدا میکند.

به یاد داشته باشید که در اینجا تنها هزینه کل برای معاملهگر حق بیمه پرداختی (Premium paid) برای هر دو قرارداد اختیار معامله است؛ بنابراین معاملهگران استرادل اساساً شرط میبندند که قیمت دارایی پایه بهطور قابلتوجهی تغییر کند تا یک «اختیار خرید به سمت قیمت» (in the money call option) یا یک «اختیار فروش به سمت قیمت» (in the money put option) را در تاریخ انقضا با ارزش بیشتری نسبت به حق بیمه پرداختی برای هر دو قرارداد با هم ارائه دهد.

مثالی واقعی از یک استراتژی استرادل پیشرفته در فارکس

فرض کنید در حال نزدیکشدن به اعلام یک خبر مهم در رابطه با دلار آمریکا، بهطور خاص گزارش آمار مدعیان بیکاری (Unemployment Claims) هستیم. انتظار میرود این خبر تأثیر زیادی بر جفت ارز یورو/دلار آمریکا بگذارد و منجر به نوسانات شدید قیمت شود؛ زیرا ماهیت آن، نشاندهندۀ تعداد افرادی است که در هفته گذشته برای مزایای بیکاری اولیه درخواست دادهاند.

با توجه به اینکه چنین انتشاراتی بهشدت بر جفت ارزهای شامل دلار آمریکا تأثیر میگذارد، به احتمال زیاد جفت ارز یورو/دلار آمریکا نوسانات بیشتری را تجربه خواهد کرد و اهمیت این انتشار خبری را بهدلیل تأثیر مورد انتظار آن افزایش میدهد.

یکی از مؤثرترین روشها برای استفاده از استراتژی استرادل پیشاز انتشار اخبار، ثبت دو سفارش در انتظار در هر دو جهت بازار است. این کار مستلزم تعیین سفارش توقف خرید (Buy Stop) و سفارش توقف فروش (Sell Stop) است که هر دو چند پیپ بالاتر از یک ساختار قیمتی قرار دارند. در سناریوی ایدئال، این سفارشات بهصورت استراتژیک درست بالا و پایین سطوح حمایت و مقاومت کلیدی قرار میگیرند.

پساز اینکه موقعیت بهینه را برای سفارشات در انتظار مشخص کردیم، تعیین حد ضرر و حد سود هم به همان اندازه مهم است. درحالیکه بازگذاشتن حد سود برای اینکه اخبار بتواند حرکت قیمت را هدایت کند، یک گزینه قابلقبول است؛ اما تعیین حد ضرر برای مدیریت ریسک نهتنها در این استراتژی بلکه در تمام استراتژیها بهعنوان یک عمل اساسی که به کاهش ضررهای بالقوه قابلتوجه کمک میکند، ضروری است.

در این سناریو، اخبار تأثیر منفی بر دلار آمریکا داشت و متعاقباً تأثیر مثبتی بر یورو گذاشت و منجر به افزایش قابلتوجهی شد که سطح مقاومت را شکست. این رویداد باعث فعالشدن سفارش خرید در انتظار (Buy Stop) میشود و بهسرعت به هدف حد سود ما میرسد.

پیشاز اینکه بیشتر به جزئیات استراتژی استرادل بپردازیم، درک چند نکته کلیدی مهم است:

- فارکس هرگز بهسادگی و سرراستی که ممکن است در کتابها و مقالات به نظر برسد، نیست.

- هر استراتژی باید پیشاز اجرا در یک حساب دمو آزمایش شود تا مطمئن شوید با شخصیت فردی، زمان در دسترس، رویکرد مدیریت سرمایه و سایر عوامل مرتبط با شما سازگار است.

- انجام بک تست دقیقترین روش برای توسعه یک استراتژی مناسب برای استفاده در آینده است.

استراتژی استرادل بدون شک جذاب است و پتانسیل تبدیلشدن به یک رویکرد عالی در شرایط خاص را دارد؛ اما ضروری است که آن را با نیازها و ترجیحات منحصربهفرد خود تطبیق دهید.

مثالی از استراتژی استرادل و نحوه کسب درآمد از آن در معاملات آپشن

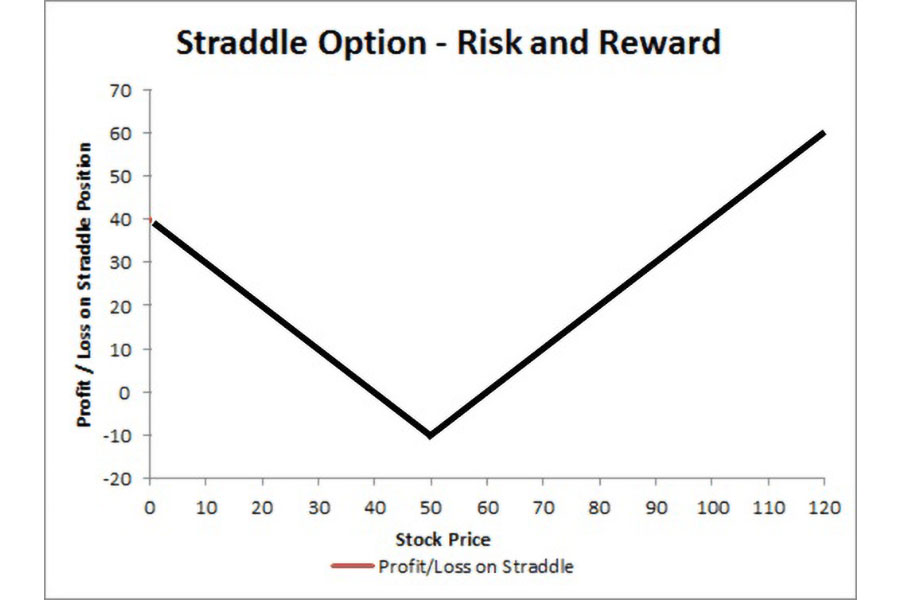

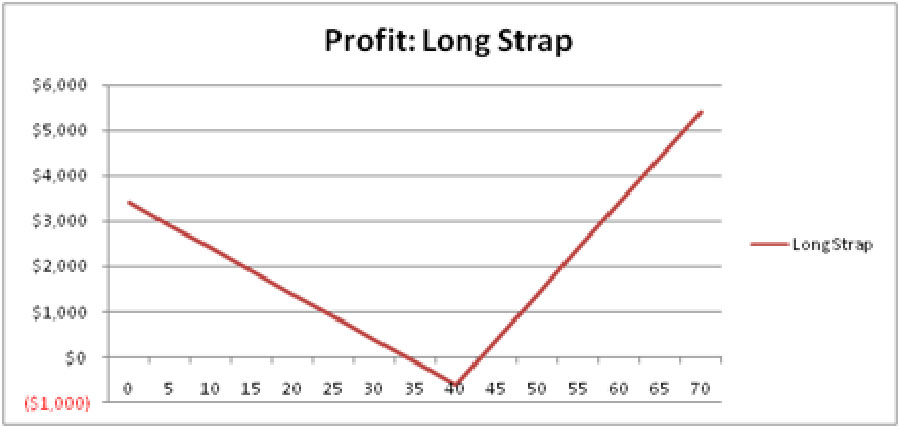

تصویر زیر معاملاتی را نشان میدهد که فردی یک آپشن استرادل لانگ با قیمت اعمال ۵۰ دلار و مجموع حق بیمه پرداختی ۱۰ دلار را برای هر دو معامله آپشن خریداری میکند.

در این مثال، بدترین سناریو این است که دارایی پایه هیچ حرکتی نداشته باشد و در تاریخ انقضا در همان قیمت اعمال ۵۰ دلاری باقی بماند. اگر این اتفاق بیفتد، هم اختیار خرید و هم اختیار فروش بدون ارزش منقضی میشوند و تنها چیزی که از دست میرود، کل حق بیمه پرداختی ۱۰ دلاری است.

ازسویدیگر، اگر قیمت دارایی در هر یک از دو جهت حرکت بزرگی کند، معاملهگر سود میکند. بهعنوان مثال فرض کنید قیمت دارایی پایه تا تاریخ انقضای معامله به ۲۰ دلار کاهش یابد. سپس اختیار خریدی که سرمایهگذار گذاشته است، بدون ارزش منقضی میشود. ازسویدیگر، اختیار فروش بدون ارزش منقضی نخواهد شد و در واقع در تاریخ انقضا ارزش ۳۰ دلاری خواهد داشت. اگر حق بیمه پرداختی ۱۰ دلاری را در حین انجام معامله کسر کنید، ۲۰ دلار سود خالص از موقعیت اختیار استرادل باقی میماند.

درصورتیکه قیمت دارایی پایه به ۸۰ دلار برسد، نتیجه نهایی هم همین است. در اینجا، اختیار فروش بدون ارزش منقضی میشود، درحالیکه اختیار خرید در تاریخ انقضا ۳۰ دلار ارزش دارد. هنگامی که حق بیمه پرداختی را کم کنید، سود همچنان ۲۰ دلار است.

این مثال از استراتژی استرادل ثابت میکند که این معاملات در بازارهای با نوسانات بالا بهترین بازدهی را دارند، زیرا هر چه قیمت دارایی بیشتر از قیمت اعمال انتخابی شما حرکت کند، ارزش کل هر دو آپشن بیشتر میشود.

همچنین همانطور که مثال نشان میدهد، از نحوه تنظیم استراتژی استرادل فقط اختیار فروش یا اختیار خرید تا تاریخ انقضا ارزش ذاتی خواهند داشت. معاملهگر بر این باور است که ارزش آپشن به اندازهای زیاد خواهد بود که بتواند از کل موقعیت سود کسب کند.

انواع استراتژی استرادل

استراتژی استرادل در معاملات آپشن را میتوان به دو روش متمایز اجرا کرد. این دو روش استرادل کوتاهمدت و استرادل بلندمدت هستند.

استرادل بلندمدت (Long Straddle)

استرادل بلندمدت شامل خرید همزمان اختیار خرید و اختیار فروش به این امید است که با حرکت قابلتوجه قیمت دارایی به سمت یکی از قیمتهای اعمال، هر دو اختیار با سود فروخته شود. در این نوع استرادل، حداکثر ضرری که معاملهگر با آن مواجه است، حق بیمه محدودی است که برای اختیار خرید و اختیار فروش پرداخت کرده است.

ازسویدیگر، پتانسیل سود تقریباً نامحدود (به لحاظ تئوری) است. هرچه قیمت دارایی از قیمت اعمال بیشتر فاصله بگیرد، پساز تصمیمگیری برای فروش مجدد یا اعمال قرارداد «در قیمت تسویه»، سود بیشتری برای معاملهگر حاصل خواهد شد.

استرادل کوتاهمدت (Short Straddle)

استرادل کوتاهمدت به اندازه استرادل بلندمدت رایج نیست. همچنین بهدلیل ریسک بسیار بالاتر و محدودیت در پتانسیل سود معمولاً فقط معاملهگران بسیار باتجربه این نوع معامله را انجام میدهند.

برای انجام معاملات استرادل کوتاهمدت، معاملهگران باید برای همان دارایی پایه اختیار خرید و اختیار فروش را با همان تاریخ انقضا و قیمت اعمال، «فروش» کنند. این کار بهمعنای حدسزدن بر عدم تغییر قابلتوجه قیمت دارایی پایه پیشاز تاریخ انقضا است.

اگر معاملهگران درست حدس بزنند، بعید است قراردادها اعمال شوند که به این معنی است که آنها حق بیمه دریافتشده را بهعنوان سود نگه میدارند. توجه داشته باشید که این حق بیمه دریافتی حداکثر سود ممکن برای معاملات استرادل کوتاهمدت است.

مزایا و معایب استراتژی استرادل

استراتژی استرادل مانند هر استراتژی دیگری مزایا و معایب خاص خود را دارد که دانستن آنها برای هر معاملهگری که میخواهد از این استراتژی استفاده کند، لازم است.

مزایای استراتژی استرادل شامل موارد زیر است:

- بهرهمندی از نوسانات: استراتژی استرادل در بازارهای پرنوسان عملکرد خوبی دارد و به معاملهگران اجازه میدهد تا از حرکات قابلتوجه قیمت ناشی از انتشار اخبار یا رویدادهای غیرمنتظره سود ببرند.

- خنثیبودن جهت: برخلاف رویکردهای معاملاتی کلاسیک که نیازمند پیشبینی جهت قیمت هستند، استراتژی استرادل بر دریافت حرکات بازار بدون هیچ گونه تعصبی تمرکز دارد که این امر آن را بهویژه در زمانهای عدم اطمینان جذاب میکند.

- پتانسیل سودهای کلان: در صورت اجرای صحیح، این استراتژی بهویژه در رویدادهای خبری با تأثیر بالا میتواند منجر به سودهای قابلتوجه در مدت زمان کوتاه شود.

معایب و نکات قابلتوجه استراتژی استرادل عبارتاند از:

- هزینه اجرا: استراتژی استرادل بهدلیل نیاز به نقاط ورود و خروج متعدد اغلب نیازمند اسپرد تنگتر و هزینههای معاملاتی پایینتر است. هزینههای تراکنش بالا میتواند از سودهای بالقوه این روش بکاهد.

- شکستهای کاذب: در برخی موارد، واکنشهای بازار به رویدادهای خبری ممکن است کوتاهمدت باشد و منجر به شکستهای کاذب شود که موقعیتها را فعال میکند؛ اما به حرکات قیمت محدود منجر میشود.

- زمانبندی و نقدشوندگی: زمانبندی دقیق در اجرای استراتژی استرادل بسیار مهم است. ورود خیلی زود یا خیلی دیر به بازار میتواند منجر به ازدسترفتن فرصتها یا حرکات نامطلوب قیمت شود. علاوه بر این، نوسانات نقدشوندگی در زمان انتشار اخبار میتواند بر اجرای سفارشها تأثیر بگذارد.

استراتژی استراپ (strap) و استریپ (strip)

استراتژیهای Strip و Strap دو استراتژی محبوب معاملات آپشن یا اختیار معامله هستند که برای کسب سود از بازارهای پر نوسان طراحی شدهاند. مفهوم اساسی پشت فرمولاسیون این استراتژیها تا حدودی شبیه به استراتژی استرادل است؛ اما تمایل بیشتر به جهت حرکت بازار است که این استراتژیها را متفاوت میکند. ریسک یا هزینه درگیر در هر دو روش مانند استرادل محدود است، درحالیکه پاداش بالقوه نامحدود باقی میماند.

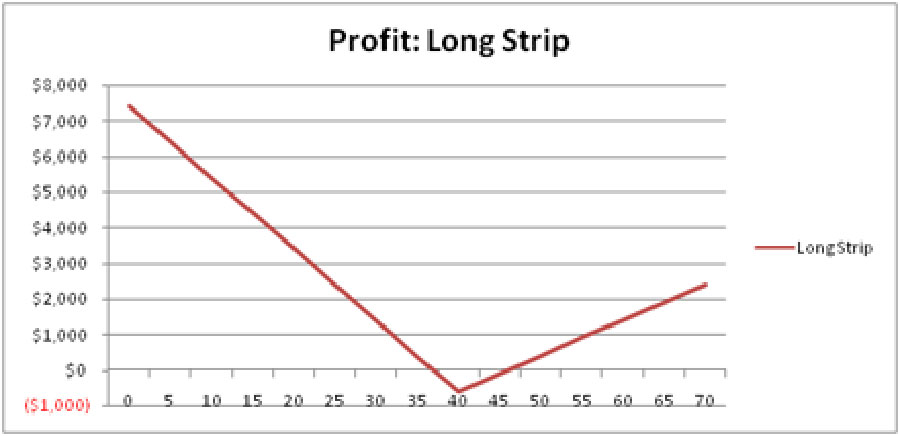

استریپ (Strip)

استریپ یک استراتژی اختیار معامله است که شامل خرید دو اختیار فروش (Put Option) و یک اختیار خرید (Call Option) است که همگی دارای تاریخ انقضا و قیمت اعمال یکسان هستند. میتوان آن را بهعنوان افزودن یک اختیار فروش به یک استرادل هم توصیف کرد.

استریپها مانند استرادلها سعی میکنند از حرکات قیمتی بزرگ داراییهای پایه بهرهمند شوند. بااینحال، سرمایهگذارانی که استراتژی استریپ را دنبال میکنند، به هر دلیلی بر این باورند که قیمت سهام بیشتر از افزایش کاهش مییابد. در نتیجه، آنها دو اختیار فروش خریداری میکنند تا پتانسیل سود خود را از هرگونه کاهش در ارزش دارایی دو برابر کنند.

نمودار زیر پروفایل سود یک استریپ شامل دو اختیار فروش و یک اختیار خرید با تاریخ انقضا و قیمت اعمال یکسان ۴۰ دلار را نشان میدهد. از آنجایی که این استراتژی شامل خرید سه اختیار به قیمت ۲۰۰ دلار برای هرکدام است، سرمایهگذار از ابتدا ۶۰۰ دلار خارج از قیمت (Out of the Money) است. تنها زمانی که قیمت سهام از قیمت اعمال منحرف شود، سرمایهگذاران شروع به بازگشت سرمایه اولیه خود میکنند.

اگر قیمت دارایی کاهش پیدا کند، سرمایهگذار دو برابر سود بیشتری نسبت به افزایش ارزش دارایی به دست میآورد. قیمت فقط باید به ۳۷ دلار کاهش یابد تا سرمایهگذار به نقطه سربهسر برسد. ازسویدیگر، قیمت باید پیشاز اینکه استراتژی در قیمت (At-the-Money) قرار گیرد، به ۴۶ دلار افزایش پیدا کند.

درحالیکه پتانسیل سود نزولی بهدلیل اینکه قیمت سهام تا صفر کاهش مییابد به ۷۴۰۰ دلار محدود میشود، پتانسیل سود صعودی نامحدود است؛ زیرا قیمت سهام میتواند بهطور نامحدود افزایش پیدا کند.

استراتژی استرپ (Strap)

استرپ یک استراتژی اختیار معامله است که شامل خرید دو اختیار خرید و یک اختیار فروش، همه با تاریخ انقضا و قیمت اعمال یکسان است. میتوان آن را بهعنوان افزودن یک اختیار خرید به یک استرادل هم توصیف کرد.

مانند استراتژی استریپ و استراتژی استرادل، استرپها سعی میکنند از انحرافات بزرگ ارزش دارایی از قیمت اعمال سود ببرند؛ اما برعکس استریپ، سرمایهگذارانی که استراتژی استرپ را دنبال میکنند بر این باورند که قیمت سهام به احتمال زیاد افزایش پیدا میکند. بههمیندلیل، استرپ شامل دو اختیار خرید است که سود حاصل از هر گونه افزایش در ارزش سهام را دو برابر میکند.

مثال استرپ زیر شامل خرید سه اختیار ۲۰۰ دلاری با تاریخ انقضا و قیمت اعمال ۴۰ دلاری یکسان است؛ بنابراین این استرپ در قیمت اعمال ۶۰۰ دلار خارج از قیمت است و از نوسانات قیمت دارایی در هر دو جهت سود کسب میکند؛ اما اگر قیمت سهام افزایش یابد، سرمایهگذاری دو برابر سریعتر از کاهش قیمت دارایی ارزش پیدا میکند. درحالیکه پتانسیل سود صعودی نامحدود است و از نقطه سربهسر ۴۳ دلار شروع میشود، پتانسیل سود نزولی از ۳۴ دلار شروع میشود و به ۳۴۰۰ دلار محدود میشود.

لازم به ذکر است که کسب سود از استریپها و استرپها حتی نسبت به استرادلها دشوارتر است؛ زیرا یک گزینه اضافی دارند.

سرمایهگذاران باید خوشبین باشند که نوسانات موجود در دارایی در طول عمر کوتاه اختیارات رخ دهد. ترجیحاً این حرکت بهسمت وجه اهرمی (Leveraged Side) رخ خواهد داد. اگر نوسان قیمت مورد انتظار رخ دهد، این استراتژیها میتوانند بسیار سودمند باشند.

ارزهای مناسب برای استراتژی استردل

نوسانات کلیدیترین عامل در انتخاب جفت ارز برای استردل است. استردل زمانی سودآور است که قیمت جفت ارز بهطور قابلتوجهی در هر جهتی حرکت کند؛ بنابراین، جفت ارزهایی که نوسانات بالایی دارند، مانند جفت ارزهای غیر اصلی و نوظهور، برای این استراتژی مناسبتر هستند.

ازسویدیگر، اگر حجم معاملات پایین باشد، ممکن است یافتن خریداران یا فروشندگان برای معاملههای شما دشوار باشد و ممکن است مجبور به پرداخت اسپردهای گستردهتر شوید. حجم معاملات بالا نشاندهنده نقدینگی بازار است که برای اجرای روان استراتژی استردل ضروری است. ارزهایی مانند دلار آمریکا، یورو، ین ژاپن و فرانک سوئیس که نقدشوندگی و حجم معاملات بالایی دارند، برای اجرای استراتژی استرادل مناسبترند.

جفت ارزهایی که توسط کشورهایی با رویدادهای اقتصادی مهم مانند انتشار آمارهای اشتغال، تولید ناخالص داخلی یا تصمیمات بانکهای مرکزی پشتیبانی میشوند، مانند دلار آمریکا، پوند انگلیس، دلار کانادا و فرانک سوئیس برای استراتژی استرادل مناسب هستند.

طبق آنچه که گفته شد، باید جفت ارزهایی را برای استراتژی استرادل انتخاب کنید که نوسانات کافی، نقدشوندگی بالا و تأثیرپذیری از رویدادهای اقتصادی مهم را داشته باشند تا بتوانید از این استراتژی به نحو مطلوب بهره ببرید.

برخی از جفت ارزهای مناسب برای استراتژی استرادل عبارتاند از:

- EUR/USD: بهدلیل نقدینگی بالا و تحت تأثیر قرارگرفتن از اخبار اقتصادی مهم اروپا و آمریکا.

- USD/JPY: این جفت ارز اغلب در واکنش به اخبار اقتصادی آمریکا و ژاپن نوسانات شدیدی دارد و بهخصوص در زمان انتشار گزارشهای مهم مانند GDP، نرخ بهره و اشتغال میتواند برای استراتژی استرادل مناسب باشد.

- GBP/USD: نوسانات این جفت ارز بهدلیل اخبار سیاسی (مانند برگزیت) و اقتصادی انگلستان و آمریکا میتواند بسیار زیاد باشد. این جفت ارز قابلیت ایجاد فرصتهای خوب برای استرادل را دارد.

- AUD/USD: دلار استرالیا بهدلیل وابستگی شدید اقتصاد استرالیا به قیمت کالاهای اساسی مانند طلا و سنگ آهن در برابر اخبار مربوط به این کالاها واکنش نشان میدهد. این جفت ارز میتواند برای استرادلهایی که هدف قراردادن تغییرات ناگهانی قیمت هستند، مناسب باشد.

- USD/CAD: بهدلیل وابستگی اقتصاد کانادا به قیمت نفت، این جفت ارز به تغییرات قیمت نفت بسیار حساس است. اخبار مربوط به نفت و گزارشهای اقتصادی کانادا و آمریکا میتوانند به ایجاد نوسانات قابلتوجهی منجر شوند که فرصتهایی برای استرادل ایجاد میکند.

- NZD/USD: این جفت ارز هم مانند AUD/USD بهدلیل وابستگی اقتصاد نیوزیلند به صادرات کالایی مانند لبنیات و گوشت، به نوسانات بازار کالا حساس است. این جفت در زمان انتشار اخبار اقتصادی مهم نیوزیلند و آمریکا میتواند نوسانات قابلتوجهی داشته باشد.

- USD/CHF: این جفت ارز معمولاً در زمانهای بیثباتی سیاسی و اقتصادی بهعنوان یک پناهگاه امن عمل میکند. نوسانات این جفت ارز میتواند در پاسخ به تغییرات در نرخ بهره و سیاستهای پولی سوئیس و آمریکا ایجاد شود.

- EUR/JPY و GBP/JPY: این جفت ارزها بهدلیل ترکیب نوسانات بالای ین ژاپن و ارزهای اروپایی مانند یورو و پوند میتوانند در زمان انتشار اخبار اقتصادی مهم در اروپا و ژاپن نوسانات بزرگی داشته باشند.

پراپ تریدینگ با FORFX: کسب سود از نوسانات بازار بدون سرمایه اولیه

معاملهگران پراپ با سرمایه هنگفت و ابزارهای معاملاتی متنوعی که در اختیار دارند، میتوانند از استراتژی استرادل برای افزایش پتانسیل سود خود در معاملات خاص استفاده کنند. بهعنوان مثال، اگر یک معاملهگر پراپ معتقد باشد که یک جفت ارز خاص در حال تجربه یک نوسان بزرگ قیمتی است، میتواند از استراتژی استرادل برای شرطبندی در جهت حرکت قیمت استفاده کند.

معاملهگر پراپ (Proprietary Trader) فردی است که با سرمایه یک شرکت موسوم به پراپ (Prop firm) در بازارهای مالی مانند فارکس فعالیت میکند. این معاملهگران از سرمایه شخصی خود استفاده نمیکنند؛ بنابراین سرمایه خود را به خطر نمیاندازند و نگرانی بابت تأمین سرمایه اولیه ندارند. آنها معمولاً درصد قابلتوجهی از سود خالص معاملات را دریافت میکنند و پتانسیل درآمدی بسیار بالایی دارند. پراپ برای معاملهگران فرصتی عالی برای کسب درآمد بالا بدون ریسک سرمایه شخصی است.

شرکت FORFX بهعنوان یک پراپ تریدینگ رایگان و یک نهاد پیشرو در زمینه پراپ تریدینگ، راهکارهای نوینی را برای تریدرهای ایرانی در بازار فارکس عرضه کرده است. این شرکت با ابداع محصول جدید خود تحت عنوان «حساب لایو»، فرایند دستیابی به سرمایه را برای معاملهگران به شکل چشمگیری آسان کرده است. معاملهگران میتوانند با استفاده از حساب شخصی خود در چالش FORFX شرکت کنند.

با انتخاب حساب لایو کافی است که حساب خود را نزد بروکر معتبر و تحت نظارت اپوفایننس افتتاح کنید تا بتوانید در چالش FORFX شرکت کنید و در صورت کسب موفقیت، سرمایه مورد نیاز را دریافت کنید؛ اما در صورت عدم موفقیت در چالش امکان شرکت مجدد در آن بدون پرداخت هزینه اضافی برای شما فراهم است و هیچ محدودیتی از نظر تعداد دفعات شرکت در چالش وجود ندارد.

علاوهبر حساب لایو، FORFX حساب کلاسیک پراپ فرمها را برای شرکت در چالش، یعنی حساب دمو، ارائه میکند. معاملهگران میتوانند با پرداخت هزینه مربوطه در چالش دو مرحلهای شرکت کنند و در صورت موفقیت، سرمایه دریافت کنند. اگر معاملهگران در این چالشها شکست بخورند، باید هزینه حساب دمو را دوباره پرداخت کنند؛ اما FORFX تا ۲۰% تخفیف برای این دسته از معاملهگران در نظر گرفته است.

دیگر مزایای خدمات FORFX شامل موارد زیر است:

- ارائه پلتفرمهای معاملاتی پیشرفته و کاربردی MT4 و MT5 که به معاملهگران اجازه میدهند تا بهطور مستقیم به بازار فارکس دسترسی داشته باشند و از طیف وسیعی از ابزارها، از جمله ارزها و قراردادهای CFD برای معامله استفاده کنند؛

- پشتیبانی مستمر ۲۴/۷ توسط تیم حرفهای پشتیبانی برای حل هرگونه مشکل؛

- تقسیم سود منصفانه که ۸۰ درصد از سهم را به معاملهگران اختصاص میدهد؛

- همکاری با اپوفایننس، کارگزاری معتبر که تحت نظارت FSA فعالیت میکند و امنیت سرمایههای معاملهگران را تضمین میکند.

با بهرهگیری از خدمات FORFX میتوانید بهصورت حرفهای و با دقت بالا در بازار فارکس که پر از نوسانات و فرصتها است، فعالیت کنید.

سخن پایانی

استراتژی استرادل یک رویکرد قدرتمند و منحصربهفرد در معاملات فارکس است که به معاملهگران این امکان را میدهد تا بدون توجه به اینکه قیمت در چه جهتی حرکت میکند، از نوسانات و حرکات قیمت قابلتوجه ناشی از رویدادهای خبری با اهمیت بالا سود کسب کنند. درصورتیکه این استراتژی را بهصورت صحیح اجرا کنید و درک کاملی از مزایا و معایب آن داشته باشید، میتوانید از آن انتظار سودآوری قابلتوجهی در بازارهای نوسانی داشته باشید.

چه میزان سرمایه برای شروع استراتژی استرادل نیاز دارم؟

میزان سرمایه مورد نیاز برای استرادل بستگی به اندازه پوزیشنها و هزینههای آپشنها دارد؛ اما معمولاً سرمایه بیشتری نسبت به معاملات کلاسیک نیاز است.

چه تفاوتی بین استرادل و استرنگل وجود دارد؟

استرادل شامل خرید آپشنهای خرید و فروش با همان قیمت اعمال است، درحالیکه استرنگل شامل خرید آپشنهای خرید و فروش با قیمتهای اعمال متفاوت است.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟