در دنیای معاملات کوتاهمدت، بهویژه در تریدهای یک دقیقهای، تصمیمگیری سریع و دقیق از اهمیت بالایی برخوردار است. تریدرها برای بهرهگیری از این فرصتهای کوچک و پرنوسان، نیاز به ابزارهایی دارند که سیگنالهای دقیق و سریعی را ارائه دهند. اندیکاتورها از جمله این ابزارها هستند که به کمک آنها میتوان حرکات بازار را تحلیل و پیشبینی کرد؛ اما انتخاب بهترین اندیکاتور برای تریدهای یک دقیقهای، چالشی است که بسیاری از تریدرها با آن روبهرو هستند. در این مقاله به بررسی انواع بهترین اندیکاتور برای ترید یک دقیقه میپردازیم. با ما همراه باشید.

اهمیت ترید یک دقیقهای در بازارهای مالی

پیشاز بررسی بهترین اندیکاتور برای ترید یک دقیقه، باید بدانید که ترید یک دقیقهای یا معاملات اسکالپینگ یکی از سریعترین و پرریسکترین استراتژیها در بازارهای مالی است. اهمیت این نوع ترید در کسب سود از نوسانات کوچک قیمت در بازههای زمانی بسیار کوتاه است. تریدرهای یک دقیقهای با تمرکز بر تغییرات لحظهای بازار، بهدنبال سودهای کوچک اما پیوسته هستند که در مجموع میتواند به بازدهی چشمگیری منجر شود. سرعت تصمیمگیری در این روش حیاتی است و برای موفقیت در آن، استفاده از ابزارهای تحلیلی دقیق و مدیریت ریسک هوشمندانه الزامی است. این نوع معاملات بهدلیل نقدشوندگی بالا، بهویژه در بازارهای ارز دیجیتال و فارکس، محبوبیت زیادی پیدا کردهاند.

چالشها و فرصتهای ترید کوتاه مدت

در جدول زیر، چالشها و فرصتهای ترید کوتاهمدت (مانند ترید یک دقیقهای) در بازارهای مالی بیان شده است:

| چالشها | توضیحات | فرصتها | توضیحات |

| ریسک بالا | نوسانات سریع و غیرقابلپیشبینی میتواند به ضررهای ناگهانی منجر شود. | سود سریع | امکان کسب سود در مدت زمان بسیار کوتاه، با استفاده از حرکات کوچک بازار. |

| نیاز به تمرکز و سرعت بالا | تصمیمگیریهای فوری و سریع ضروری است؛ لحظهای تأخیر میتواند فرصت را از بین ببرد. | استفاده از نوسانات بازار | در بازارهای پرنوسان، تریدرها میتوانند از حرکات قیمتی کوچک به سودهای سریع دست یابند. |

| فشار روانی زیاد | ترید مداوم در بازههای کوتاه میتواند به استرس و خستگی ذهنی منجر شود. | فرصتهای متعدد معاملاتی | بهدلیل فراوانی معاملات، فرصتهای زیادی برای ورود و خروج در طول روز وجود دارد. |

| هزینههای معاملاتی بالا | هزینههای مربوط به اسپرد و کمیسیونها بهدلیل حجم بالای معاملات افزایش مییابد. | نقدشوندگی بالا | بهویژه در بازارهایی مانند فارکس و ارز دیجیتال، نقدشوندگی سریع امکان خرید و فروش مداوم را فراهم میکند. |

| نوسانات غیرمنتظره بازار | تغییرات ناگهانی بازار، ناشی از اخبار یا شرایط اقتصادی، ممکن است تحلیلها را نادرست کند. | انعطافپذیری در زمان | امکان ترید در ساعات مختلف روز و تطبیق با نوسانات بازار در زمانهای مختلف. |

| نیاز به استراتژیهای دقیق و مداوم | استراتژیهای ناپایدار و نادرست میتواند موجب ازدستدادن سریع سرمایه شود. | استفاده از ابزارهای تحلیلی | تریدرها میتوانند با استفاده از اندیکاتورها و نرمافزارهای پیشرفته، تحلیل دقیقی از بازار داشته باشند. |

| اثرپذیری از اخبار و رویدادهای ناگهانی | تغییرات ناگهانی قیمت ناشی از اخبار اقتصادی و سیاسی میتواند بازار را به سرعت تغییر دهد. | امکان استفاده از اهرم | در برخی بازارها (مثل فارکس)، تریدرها میتوانند با استفاده از اهرم مالی، سود بیشتری کسب کنند. |

| خطر بیشتریدینگ (Overtrading) | ترید بیشازحد میتواند باعث افزایش ریسک و کاهش بازدهی شود. | یادگیری سریع از بازار | بهدلیل تعداد زیاد معاملات در بازه زمانی کوتاه، تجربه و آموزش سریعتری برای تریدرها ایجاد میشود. |

| نیاز به مدیریت ریسک قوی | بدون مدیریت ریسک مناسب، حتی یک معامله زیانآور میتواند تمام سودهای قبلی را از بین ببرد. | امکان استفاده از تحلیل تکنیکال | تحلیل تکنیکال و الگوهای قیمتی در بازههای زمانی کوتاه معمولاً دقت بیشتری دارند و میتوانند مفید باشند. |

| خطر کاهش توجه به روند بلندمدت بازار | تریدرهای کوتاهمدت ممکن است نتوانند به درستی روند کلی و بلندمدت بازار را درک کنند. | استفاده از تکنولوژی و ابزارهای معاملاتی پیشرفته | ابزارهایی مانند رباتهای معاملاتی و تحلیل لحظهای میتواند سرعت و دقت ترید را افزایش دهد. |

این جدول چالشها و فرصتهای ترید کوتاهمدت را بهطور جامع بیان میکند و به تریدرها کمک میکند تا با درک بهتر از این عوامل، استراتژیهای خود را تنظیم کنند.

نحوه عملکرد اندیکاتورها در تحلیل تکنیکال

نحوه عملکرد اندیکاتورها بهاینصورت است که اطلاعات تاریخی بازار را مانند قیمتهای گذشته (بازشدن، بستهشدن، بالا و پایین) و حجم معاملات در یک فرمول ریاضی خاص وارد میکنند. این فرمولها بهگونهای طراحی شدهاند که الگوها و روندهایی را شناسایی کنند که بهراحتی از طریق مشاهده نمودار قابلدرک نیستند.

بهعنوانمثال:

- اندیکاتورهای روند مانند میانگین متحرک، قیمتهای گذشته را با هم ترکیب میکنند و یک خط صافتر به دست میدهند که نوسانات کوتاهمدت را از بین میبرد و به معاملهگر کمک میکند تا جهت کلی بازار را تشخیص دهد.

- اسیلاتورها مانند RSI، دادههای مربوط به نوسانات قیمت را بهشکلی نمایش میدهند که معاملهگران بتوانند نقاط اشباع خرید یا فروش را تشخیص دهند؛ یعنی زمانی که قیمت احتمالاً در حال برگشت است.

- اندیکاتورهای حجم مانند شاخص حجم معاملات (Volume Indicator)، میزان حجم خرید و فروش را بررسی میکنند و نشان میدهند که آیا یک روند قوی است یا ضعیف.

اندیکاتور چیست؟

اندیکاتورها ابزارهای مهمی در تحلیل تکنیکال بازار هستند که به معاملهگران کمک میکنند تا استراتژیهای معاملاتی خود را بهتر ترسیم و تغییرات احتمالی بازار را براساس تاریخچه قیمت پیشبینی کنند. این اندیکاتورها به معاملهگران نشان میدهند که آیا یک روند در بازار وجود دارد و در چه جهتی حرکت میکند. علاوهبراین، اندیکاتورها میتوانند سیگنالهای معاملاتی تولید کنند که نقاط ورود و خروج را در بازار فارکس مشخص میکنند و بهعنوان خطوط دینامیک حمایت و مقاومت عمل میکنند.

مهم است که توجه داشته باشیم اندیکاتورها در شرایطی که روندی مشخص در بازار وجود دارد، بهتر عمل میکنند. بسیاری از معاملهگران ترجیح میدهند با اندیکاتورهای آزمایششده کار کنند بهجای اینکه بهدنبال اندیکاتورهای جدید باشند. انتخاب اندیکاتور مناسب به نوع بازار، روند موجود و روش محاسبه دادههای آن بستگی دارد.

اندیکاتورها به چند دسته تقسیم میشوند:

- اندیکاتورهای روند: این اندیکاتورها نوسانات قیمت را دنبال میکنند و آنها را روی نمودار قیمت نمایش میدهند. نمونههای محبوب آن شامل میانگین متحرک ساده (SMA) که براساس مجموع قیمتهای بستهشده در یک بازه زمانی خاص محاسبه میشود و اندیکاتور SAR سهمی که تنها با دو شاخص ۱۰۰ EMA و SAR برای بستن معاملات استفاده میشود.

- اسیلاتورها: این اندیکاتورها برای معاملات روزانه و کوتاهمدت طراحی شدهاند. نمونههای معروف آنها نوسانگر استوکاستیک (که موقعیت قیمت فعلی را نسبت به تاریخچه قیمت در یک بازه زمانی خاص نشان میدهد) و اندیکاتور RSI (شاخص قدرت نسبی) هستند.

- اندیکاتورهای حجم و احساسات بازار: این اندیکاتورها به معاملهگران کمک میکنند تا احساسات حاکم بر بازار را درک کنند. بهعنوانمثال، SSI (شاخص احساسات بازار) و شاخص حجم که نسبت سفارشات خرید و فروش را نمایش میدهند در این دسته قرار میگیرند.

شما با استفاده از بهترین اندیکاتور برای ترید یک دقیقه قادر خواهید بود تا بهترین نقاط ورود را پیدا کنید.

انواع بهترین اندیکاتور برای ترید یک دقیقهای

در ترید یک دقیقهای، اندیکاتورها نقشی کلیدی در کمک به تریدرها برای شناسایی سریع سیگنالهای خرید و فروش دارند. اندیکاتورهای میانگین متحرک به تریدرها کمک میکنند تا روندهای کوتاهمدت را شناسایی کنند و براساس تقاطع میانگینهای سریع و کند، زمان مناسب ورود یا خروج از معامله را تشخیص بدهند. اندیکاتور RSI با مشخصکردن نقاط اشباع خرید و فروش به تریدرها کمک میکند تا از شرایطی که ممکن است بازار بهزودی تغییر جهت دهد، آگاه شوند.

همچنین اندیکاتورهای حجم معاملات میتوانند تأییدیهای برای قدرت یا ضعف یک حرکت قیمتی باشند، بهویژه در شرایطی که نوسانات زیاد است. این ابزارها با نمایش اطلاعات سریع و دقیق، ریسک تصمیمگیریهای لحظهای را کاهش میدهند و به تریدرها کمک میکنند تا در شرایط پرنوسان، بهترین عملکرد را داشته باشند.

اندیکاتور RSI

شاخص قدرت نسبی (RSI) یک اسیلاتور مبتنی بر حرکت است که سرعت و میزان تغییرات قیمت را اندازهگیری میکند. در واقع، RSI بهعنوان یک ابزار بصری، قدرت و ضعف یک بازار خاص را از طریق تغییرات قیمت و حرکت آن مشخص میکند. این اندیکاتور براساس قیمتهای بستهشدن در طول یک دوره مشخص، معیاری از تغییرات قیمت و حرکت را به معاملهگران نمایش میدهد.

تاریخچه RSI به جی ولز وایلدر جونیور برمیگردد که این اندیکاتور را در سال ۱۹۷۸ بهعنوان بخشی از اثر خود تحت عنوان «مفاهیم جدید در سیستمهای معاملاتی فنّی» معرفی کرد. RSI بهرعت جایگاه ویژهای در بین تحلیلگران تکنیکال پیدا کرد و همچنان یکی از اندیکاتورهای کلیدی برای شناسایی حرکات قیمتی به شمار میآید.

درواقع RSI در یک محدوده بین ۰ تا ۱۰۰ نوسانمیکند. اعداد بالای ۷۰ نشاندهندۀ شرایط بیشخرید و اعداد زیر ۳۰ نشاندهندۀ بیشفروش هستند. معاملهگران از این اندیکاتور برای شناسایی نقاط خرید و فروش احتمالی در بازار استفاده میکنند. بهعنوانمثال، زمانی کهRSI به بالای ۷۰ میرسد، این نشان میدهد که احتمالاً بازار به یک نقطه اشباع رسیده و امکان اصلاح قیمت وجود دارد. بههمینترتیب، زمانی کهRSI به زیر ۳۰ میرسد، این نشاندهندۀ شرایط بیشفروش است و احتمالاً فرصتی برای خرید وجود دارد.

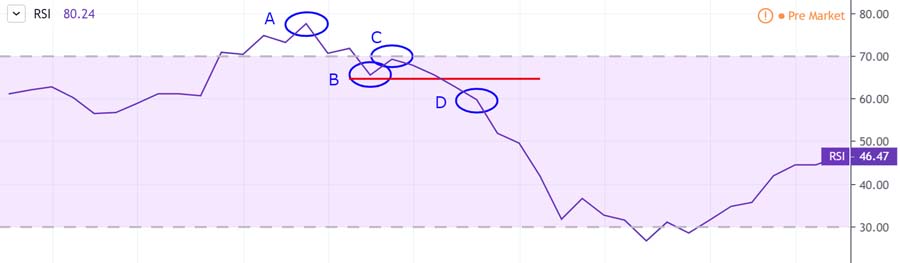

همچنین، RSI به کمک واگراییها میتواند نقاط بازگشت احتمالی بازار را مشخص کند. واگرایی صعودی زمانی رخ میدهد که قیمت به کف جدید میرسد؛ اما RSI نتواند کف جدیدی ثبت کند که بهعنوان یک سیگنال خرید تلقی میشود. در مقابل، واگرایی نزولی زمانی رخ میدهد که قیمت به سقف جدیدی برسد اما RSI سقف پایینتری نشان دهد که بهعنوان یک سیگنال فروش در نظر گرفته میشود.

علاوهبر واگراییها، نوسانات شکست نیز از ابزارهای RSI برای شناسایی برگشتهای احتمالی بازار هستند. نوسانات شکست زمانی اتفاق میافتند که RSI پساز رسیدن به مناطق اشباع خرید یا فروش به سطوح خنثی برمیگردد و سپس مجدداً به مسیر قبلی خود ادامه نمیدهد. این پدیده میتواند نشاندهندۀ تغییر جهت بازار باشد.

اسیلاتور Stochastic

اسیلاتور استوکاستیک یک اندیکاتور فنّی است که قیمت فعلی یک دارایی را در مقایسه با محدوده آن در طول یک دوره زمانی مشخص، معمولاً ۱۴ دوره گذشته، اندازهگیری میکند. دورهها میتوانند از بازههای زمانی مختلفی مانند هفته، روز، ساعت یا حتی پنج دقیقهای باشند که به انتخاب معاملهگر بستگی دارد. بیشتر پلتفرمهای معاملاتی به شما امکان میدهند از بین چندین دوره متداول انتخاب کنید.

اگرچه پلتفرمهای معاملاتی بهصورت خودکار این محاسبات را انجام میدهند؛ اما درک فرمول برای شناخت بهتر عملکرد اندیکاتور ضروری است:

%K = [(C – L14) / (H14 – L14)] x 100

- %K: مقدار فعلی اندیکاتور استوکاستیک؛

- C: قیمت بستهشدن فعلی؛

- L14: پایینترین قیمت دارایی در ۱۴ دوره گذشته؛

- H14: بالاترین قیمت در ۱۴ دوره گذشته؛

فرمول خط %D (میانگین متحرک %K در سه دوره گذشته) بهشکل زیر است:

- %D = (%K فعلی + %K دوره قبل + %K دو دوره قبل) / ۳؛

- اسیلاتور استوکاستیک شامل دو خط است:

- %K که سریعتر حرکت میکند.

- %D که کندتر و میانگین متحرک %K است.

هر دو خط بین مقادیر ۰ تا ۱۰۰ نوسان میکنند و نشاندهندۀ حرکات قیمتی هستند. برای مثال، اگر سهامی در ۱۶۵.۵۰ دلار بسته شود و در ۱۴ روز گذشته بین ۱۶۹.۶۰ دلار و ۱۵۱.۲۰ دلار معامله شده باشد، فرمول محاسبه %K بهشکل زیر است:

- %K = [(165.5 – 151.2) / (169.6 – 151.2)] x 100 = 77.7

اگر دو مقدار قبلی %K برابر با ۹۱.۳ و ۸۷.۶ باشد، میانگین آنها برای محاسبه %D به این صورت خواهد بود:

- %D = (77.7 + 91.3 + 87.6) / 3 = 85.5

در نتیجه، خط %K سریعتر حرکت میکند و به قیمتهای بستهشدن جدید حساستر است درحالیکه خط %D کمی آرامتر حرکت کرده و بهعنوان یک سیگنال تأییدی عمل میکند. این اندیکاتور با نوسانهای خود به معاملهگران کمک میکند تا نقاط احتمالی بازگشت قیمت را تشخیص دهند.

شاخص حرکت جهتدار متوسط ADX

نمونهای از بهترین اندیکاتور برای ترید یک دقیقه، adx است. میانگین جهت شاخص (ADX) یکی از ابزارهای محبوب تحلیل تکنیکال است که به معاملهگران کمک میکند تا شناسایی کنند که آیا یک بازار در حال روند است یا خیر و همچنین شدت این روند را ارزیابی کنند. ADX بهعنوان شاخص قدرت روند شناخته میشود و به سرمایهگذاران این امکان را میدهد که در جهت یک روند قوی معامله کنند؛ درنتیجه ریسک را کاهش و پتانسیل سود را افزایش دهند. این اندیکاتور قابلاستفاده برای انواع داراییها از جمله سهام، شاخصها، کالاها و فارکس است.

ساختار ADX معمولاً شامل سه خط مجزا است:

- ADX: خط اصلی که قدرت روند را نشان میدهد.

- +DI (نشانگر جهت مثبت): نشاندهندۀ قدرت روند صعودی.

- -DI (نشانگر جهت منفی): نشاندهندۀ قدرت روند نزولی.

معاملهگران با بررسی این خطوط میتوانند تصمیمگیری کنند که آیا باید یک موقعیت خرید (Long) باز کنند، یک موقعیت فروش (Short) اتخاذ کنند یا از ورود به معامله صرفنظر کنند.

برای محاسبه ADX از میانگین متحرک گسترش دامنه قیمت در یک دوره زمانی مشخص (معمولاً ۱۴ روز) استفاده میشود. این محاسبات میتواند در نمودارهای مختلف از جمله ساعتی، روزانه یا هفتگی انجام شود. ADX به معاملهگران کمک میکند تا تصمیمات بهتری براساس روندهای بازار اتخاذ کنند و با شناسایی نقاط ورود و خروج، معاملات خود را بهینه کنند.

بهطورکلی، ADX ابزاری مؤثر برای ارزیابی قدرت و جهت روند در بازارهای مالی است که به معاملهگران کمک میکند تا با اطمینان بیشتری در شرایط مختلف بازار عمل کنند.

اندیکاتور حجم معاملات

اندیکاتورهای حجم ابزارهای مهمی در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا فشار خرید (تقاضا) و فروش (عرضه) یک جفت ارز را شناسایی کنند. این اندیکاتورها به ما اطلاعاتی درباره اینکه کدام طرف کنترل قیمت را در بازار دارد، میدهند.

حجم به تعداد کل لاتهای معاملهشده یا تغییرات در قیمت یک جفت ارز در یک بازه زمانی خاص اشاره دارد. این پارامتر میتواند بهصورت روزانه، ساعتی یا در هر بازه زمانی دیگری محاسبه شود.

اهمیت اندیکاتورهای حجم:

- شناسایی تقاضا و عرضه:

- حجم بالا: نشاندهندۀ فشار خرید بالا و بهمعنی تقاضای زیاد برای جفت ارز است. در این شرایط، معاملهگران ممکن است بهدنبال ورود به موقعیتهای خرید (Long) باشند.

- حجم کم: نشاندهندۀ فشار فروش بالا است و به این معنی است که عرضه برای جفت ارز بالا است. در این حالت، معاملهگران ممکن است بهدنبال شورتکردن (Short) یا خروج از معامله باشند.

- تأیید روندها:

- افزایش حجم در روند صعودی یا نزولی: نشاندهندۀ تداوم روند موجود است. به این معنا که اگر قیمت جفت ارز بهسمت بالا یا پایین حرکت کند و حجم نیز افزایش یابد، احتمال ادامه روند در همان جهت زیاد است.

- کاهش حجم در روند صعودی یا نزولی: میتواند نشاندهندۀ ضعیفشدن روند و احتمال معکوسشدن بازار باشد. به عبارتی، اگر روند موجود با کاهش حجم پشتیبانی شود، احتمالاً نشانهای از ضعف آن روند است.

بهطورکلی، اندیکاتورهای حجم به معاملهگران کمک میکنند تا بینش بهتری نسبت به حرکات بازار پیدا کنند و از این طریق تصمیمات بهتری در خصوص ورود و خروج از معاملات اتخاذ کنند. با درک این پارامترها، معاملهگران میتوانند به شناسایی نقاط قوت و ضعف در روندهای بازار پرداخته و استراتژیهای معاملاتی خود را بر این اساس تنظیم کنند.

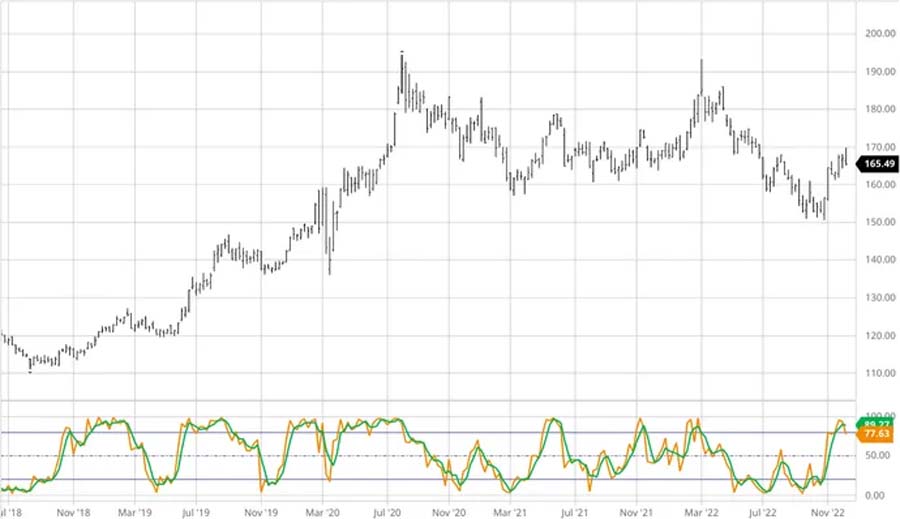

اندیکاتور شاخص جریان پول Money Flow Index

اندیکاتور شاخص جریان پول (Money Flow Index یا MFI) نیز بهعنوان بهترین اندیکاتور برای ترید یک دقیقه معرفی میشود. این اندیکاتور به معاملهگران کمک میکند تا نقاط ورود و خروج مناسب را شناسایی و فشار خرید و فروش را ارزیابی کنند.

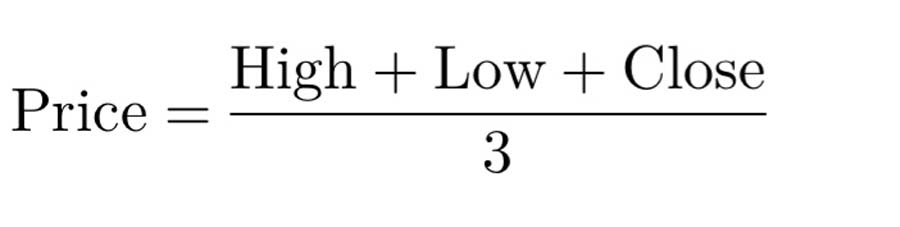

شاخص جریان پول بهطورکلی براساس قیمت و حجم معاملات محاسبه میشود. مراحل محاسبه بهصورت زیر است:

محاسبه قیمت میانگین: قیمت میانگین برای هر دوره محاسبه میشود.

محاسبه جریان پول (Money Flow):

- جریان پول مثبت (Positive Money Flow): اگر قیمت میانگین در دوره فعلی بیشتر از دوره قبلی باشد.

- جریان پول منفی (Negative Money Flow): اگر قیمت میانگین در دوره فعلی کمتر از دوره قبلی باشد.

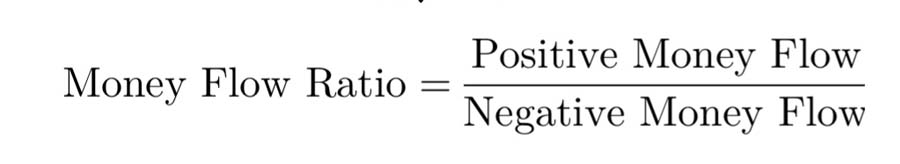

محاسبه نسبت جریان پول:

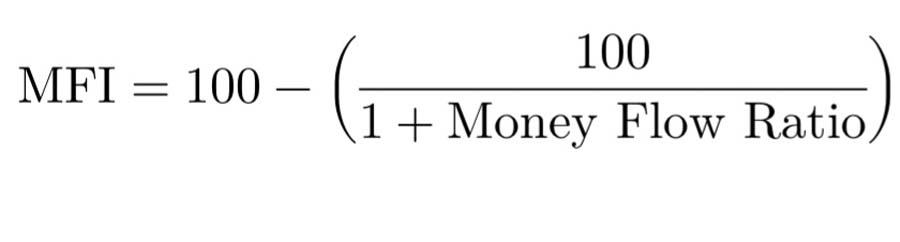

محاسبه شاخص جریان پول:

تفسیر MFI:

- محدوده ۰ تا ۲۰: نشاندهندۀ اشباع فروش (Overbought) و احتمال خرید؛

- محدوده ۸۰ تا ۱۰۰: نشاندهندۀ اشباع خرید (Oversold) و احتمال فروش؛

- محدوده ۲۰ تا ۸۰: نشاندهندۀ بازار خنثی یا ناپایدار است.

میانگین متحرک ساده و نمایی

اندیکاتور میانگین متحرک یکی از ابزارهای اصلی در تحلیل تکنیکال است که به تحلیلگران کمک میکند تا روندهای بازار را شناسایی کنند. این اندیکاتور دو نوع اصلی دارد:

- میانگین متحرک ساده (SMA): این نوع میانگین، قیمتهای بستهشدن یک دارایی را در یک دوره مشخص جمعآوری و میانگین آنها را محاسبه میکند. SMA معمولاً بهدلیل سادگی و قابلیت فهم آسان، برای شناسایی روندهای بلندمدت استفاده میشود. بااینحال، بهدلیل وزندهی یکسان به تمامی دادهها، ممکن است در واکنش به تغییرات سریع قیمتها کند عمل کند.

- میانگین متحرک نمایی (EMA): این اندیکاتور به قیمتهای اخیر وزن بیشتری میدهد که باعث میشود سریعتر به تغییرات قیمت پاسخ دهد. EMA بیشتر در تحلیلهای کوتاهمدت و نوسانی کاربرد دارد و به معاملهگران این امکان را میدهد تا به سرعت تغییرات روند را شناسایی کنند.

هر دو نوع میانگین متحرک میتوانند بهعنوان سیگنالهای خرید و فروش و همچنین در تعیین سطوح حمایت و مقاومت مورد استفاده قرار گیرند.

اندیکاتور MACD

اندیکاتور MACD (Moving Average Convergence Divergence) یک ابزار تحلیل تکنیکال محبوب است که برای شناسایی روندها و قدرت آنها استفاده میشود. این اندیکاتور از تفاوت بین دو میانگین متحرک نمایی (EMA) استفاده میکند و شامل سه بخش اصلی است:

- خط MACD: این خط بهطور معمول از تفاوت بین یک میانگین متحرک نمایی ۱۲ دورهای و یک میانگین متحرک نمایی ۲۶ دورهای محاسبه میشود. این خط به معاملهگران کمک میکند تا روندهای صعودی و نزولی را شناسایی کنند.

- خط سیگنال: این خط معمولاً یک میانگین متحرک نمایی ۹ دورهای از خط MACD است. معاملهگران میتوانند از تقاطع خط MACD و خط سیگنال برای تعیین نقاط ورود و خروج استفاده کنند. اگر خط MACD از پایین به بالای خط سیگنال عبور کند، این سیگنال خرید محسوب میشود و بالعکس.

- هیستوگرام: این بخش نشاندهندۀ تفاوت بین خط MACD و خط سیگنال است و بهشکل میلههای عمودی نمایش داده میشود. اندازه و رنگ هیستوگرام به معاملهگران کمک میکند تا قدرت روند و تغییرات آن را بهتر درک کنند. افزایش طول میلهها نشاندهندۀ افزایش قدرت روند است درحالیکه کاهش آنها میتواند نشاندهندۀ ضعف روند باشد.

ابزار Awesome Oscillator

ابزار Awesome Oscillator (AO) یک اندیکاتور تحلیل تکنیکال است که بهمنظور شناسایی قدرت روند و تغییرات آن در بازار طراحی شده است. این اندیکاتور بر پایه اختلاف بین دو میانگین متحرک ساده (SMA) با دورههای مختلف (معمولاً ۳۴ دورهای و ۵ دورهای) محاسبه میشود.

درواقع AO بهشکل میلههایی در بالای محور صفر یا زیر آن نمایش داده میشود. این میلهها نشاندهندۀ قدرت حرکت بازار هستند. هنگامی که میلهها در بالای محور صفر قرار دارند، نشاندهندۀ وجود یک روند صعودی قوی است و زمانی که در زیر محور صفر هستند بهمعنای یک روند نزولی است.

این اندیکاتور به تحلیلگران کمک میکند تا:

- تغییرات در قدرت روند: با بررسی تغییرات رنگ و طول میلهها، معاملهگران میتوانند تغییرات در قدرت روند را شناسایی کنند.

- واگرایی: واگرایی بین AO و قیمت میتواند نشانهای از احتمال معکوسشدن روند باشد.

دریافت سرمایه از پراپفرم FORFX

یکی از پلتفرمهایی که کمک زیادی به تریدرها میکند، پراپفرم است. یک نمونه از بهترین سایت پراپ تریدینگ، فورافایکس است که با بروکر اپوفایننس همکاری میکند. این بروکر رگوله اسیک را دارد و از نظر امنیتی از شرایط مناسبی برخوردار است. تریدرها معمولاً در مدلهای معاملاتی فورافایکس، درصدی از سودهای خود را به شرکت پرداخت میکنند و در عوض در صورت ضرر، متحمل ریسک مالی نمیشوند. پراپ FORFX برنامههای آموزشی، ابزارهای تحلیلی و حسابهای مجازی برای تمرین و ارزیابی مهارتهای تریدرها نیز در اختیار آنها قرار میدهد.

سخن پایانی

انتخاب بهترین اندیکاتور برای ترید یک دقیقهای به عوامل متعددی بستگی دارد از جمله نوع بازار، استراتژی معاملاتی و سبک شخصی تریدر. اندیکاتورهایی مانند میانگین متحرک، MACD، RSI و اسیلاتور استوکاستیک به تریدرها کمک میکنند تا روندها، نقاط ورود و خروج مناسب و سیگنالهای خرید و فروش را شناسایی کنند.

توجه به حجم معاملات و شاخصهای احساسات بازار نیز میتواند در تصمیمگیریهای سریع و مؤثر کمک کند. استفاده همزمان از چندین اندیکاتور و تطابق سیگنالهای آنها میتواند به افزایش دقت تحلیلها و به حداقل رساندن ریسکها کمک کند. بااینحال، تریدرها باید به خاطر داشته باشند که هیچ اندیکاتوری نمیتواند بهطور کامل آینده بازار را پیشبینی کند. بنابراین، مهم است که بههمراه استفاده از اندیکاتورها، مدیریت ریسک و استراتژیهای خروج را نیز در نظر بگیرند. در نهایت، تجربه و تمرین مستمر کلید موفقیت در ترید یک دقیقهای است.

بهترین اندیکاتور برای ترید یک دقیقهای کدام است؟

بهترین اندیکاتور برای ترید یک دقیقهای بستگی به استراتژی معاملاتی تریدر دارد؛ اما اندیکاتورهایی مانند میانگین متحرک، MACD و RSI معمولاً برای شناسایی روندها و نقاط ورود و خروج مؤثر هستند.

آیا میتوان از چند اندیکاتور بهطور همزمان استفاده کرد؟

بله، استفاده همزمان از چند اندیکاتور میتواند دقت تحلیلها را افزایش دهد و به تریدرها در شناسایی سیگنالهای قویتر کمک کند. بااینحال، مهم است که از پیچیدگی بیشازحد خودداری شود.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟