تحلیل تکنیکال در فارکس بهعنوان یکی از ابزارهای قدرتمند برای پیشبینی حرکات قیمتها شناخته میشود. در میان الگوهای مختلفی که معاملهگران در تحلیل تکنیکال به کار میگیرند، الگوی مثلث بهدلیل ساختار منحصربهفرد و قابلیت پیشبینی بالا، جایگاه ویژهای دارد. در این مقاله به بررسی دقیقتر الگوی مثلث در پرایس اکشن، نحوه شناسایی و استفاده از آن در تحلیل تکنیکال خواهیم پرداخت.

تحلیل تکنیکال

تحلیل تکنیکال یکی از روشهای محبوب و پرکاربرد در بازارهای مالی است که به معاملهگران و سرمایهگذاران کمک میکند تا با استفاده از دادههای تاریخی قیمت و حجم معاملات، روندهای آینده بازار را پیشبینی کنند.

این روش بر این فرض استوار است که همۀ اطلاعات موجود در بازار در قیمتها منعکس شده است و تاریخ تمایل به تکرار دارد. تحلیل تکنیکال در بازارهای مختلفی از جمله بازار سهام، فارکس، کالاها و ارزهای دیجیتال کاربرد دارد.

این روش به معاملهگران کمک میکند تا نقاط ورود و خروج بهینه را شناسایی کنند. همچنین، تحلیل تکنیکال میتواند بهعنوان یک ابزار مکمل در کنار تحلیل بنیادی استفاده شود تا تصمیمات سرمایهگذاری بهتری گرفته شود.

پترن ها در تحلیل تکنیکال

الگوهای قیمتی در تحلیل تکنیکال یکی از ابزارهای قدرتمند برای پیشبینی حرکات آینده بازارهای مالی هستند. این الگوها که بر اساس رفتارهای گذشته قیمتها شکل میگیرند، باعث میشوند تا معاملهگران نقاط ورود و خروج بهینه را شناسایی کنند و استراتژیهای معاملاتی خود را بهبود ببخشند. این الگوها میتوانند بهعنوان یک ابزار مکمل در کنار سایر روشهای تحلیل تکنیکال مانند اندیکاتورها و خطوط روند استفاده شوند. در ادامه به توضیح برخی از مهمترین پترنها میپردازیم.

پترنهای بازگشتی (Reversal Patterns)

این پترنها نشاندهندۀ تغییر جهت روند قیمت هستند. بهعنوانمثال، اگر قیمت در حال افزایش باشد و یک پترن بازگشتی تشکیل شود، احتمالاً قیمت بهسمت کاهش خواهد رفت. از جمله این پترنها میتوان به سر و شانه (Head and Shoulders) و دو قله (Double Top) اشاره کرد.

پترنهای ادامهدهنده (Continuation Patterns)

این پترنها نشاندهندۀ ادامه روند فعلی پساز یک وقفه کوتاه هستند. بهعنوانمثال، اگر قیمت در حال افزایش باشد و یک پترن ادامهدهنده تشکیل شود، احتمالاً قیمت به افزایش خود ادامه خواهد داد. از جمله این پترنها میتوان به پرچم (Flag) و مثلث (Triangle) اشاره کرد.

تحلیل تکنیکال در پرایس اکشن

تحلیل تکنیکال در پرایس اکشن یکی از روشهای محبوب و کارآمد در بازارهای مالی است که به معاملهگران کمک میکند تا با استفاده از حرکات قیمت، تصمیمات معاملاتی بهتری بگیرند. این روش بهجای استفاده از اندیکاتورها بر روی نمودار قیمت و الگوهای قیمتی تمرکز دارد.

پرایس اکشن به بررسی حرکات قیمت در طول زمان میپردازد. معاملهگران با مشاهده نمودار قیمت و تحلیل تغییرات آن در تلاش هستند تا الگوهای تکراری و رفتارهای مشابه را شناسایی کنند تا بتوانند پیشبینیهای دقیقی از حرکت آینده قیمت داشته باشند.

یکی از مفاهیم کلیدی در پرایس اکشن، سطوح حمایت و مقاومت است. سطح حمایت به نقطهای گفته میشود که در آن قیمت تمایل به توقف و بازگشت بهسمت بالا دارد، درحالیکه سطح مقاومت نقطهای است که قیمت تمایل به توقف و بازگشت بهسمت پایین دارد.

الگوهای قیمتی مانند الگوی سر و شانه، الگوی مثلث و الگوی پرچم از جمله الگوهای مهم در پرایس اکشن هستند. این الگوها به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسب را شناسایی و از تغییرات قیمت بهرهبرداری کنند.

معرفی الگوی مثلث

الگوی مثلث یکی از الگوهای مهم و پرکاربرد در تحلیل تکنیکال است که به معاملهگران کمک میکند تا تغییرات قیمت را پیشبینی کنند و تصمیمات معاملاتی بهتری بگیرند. این الگو بهدلیل شکل ظاهری خود که شبیه به یک مثلث است به این نام شناخته میشود.

الگوی مثلث در پرایس اکشن زمانی شکل میگیرد که قیمت دارایی بین دو خط روند همگرا نوسان کند. این دو خط روند معمولاً یکی بهسمت بالا و دیگری بهسمت پایین حرکت میکنند و در نهایت به یک نقطه مشترک میرسند. این الگو نشاندهندۀ بلاتکلیفی بازار و توقف روند قبلی است و معمولاً پساز شکست یکی از خطوط روند، روند جدیدی آغاز میشود.

شناسایی الگوی مثلث

الگوی مثلث در فارکس یکی از الگوهای نموداری است که نشاندهندۀ یک دوره تثبیت قیمت است که در آن قیمت در یک محدوده باریکتر حرکت میکند و به شکل مثلث در نمودار ظاهر میشود. این الگو معمولاً بهعنوان یک الگوی ادامهدهنده شناخته میشود به این معنی که پساز تکمیل الگو، انتظار میرود که قیمت در جهت روند قبلی حرکت کند. برای شناسایی الگوهای مثلث، معاملهگران باید خطوط روند را که اوجها و کفهای قیمت را به هم میرساند، رسم کنند. این خطوط روند باید بهسمت هم همگرا شوند تا الگوی مثلث را تشکیل دهند. برای تأیید اعتبار الگو، باید حداقل دونقطه تماس در هر خط روند وجود داشته باشد.

انواع الگوی مثلث

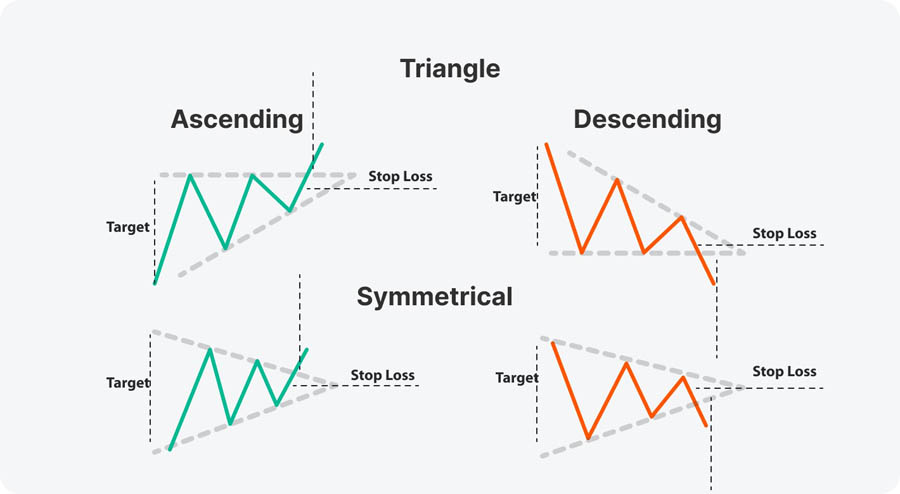

الگوی مثلث در پرایس اکشن از ابزارهای مهمی هستند که به تریدرها کمک میکنند تا روندهای قیمتی را پیشبینی کنند و تصمیمات معاملاتی بهتری بگیرند. این الگوها به چهار نوع اصلی تقسیم میشوند: مثلث متقارن، مثلث صعودی، مثلث نزولی و مثلث انبساطی. در ادامه به بررسی انواع الگوی مثلث میپردازیم.

الگوی مثلث متقارن

الگوی مثلث متقارن زمانی شکل میگیرد که دو خط روند همگرا بهسمت یکدیگر حرکت میکنند. این الگو نشاندهندۀ تعادل بین خریداران و فروشندگان است و معمولاً بهعنوان یک الگوی ادامهدهنده شناخته میشود. در این حالت، قیمت در داخل مثلث نوسان میکند تا زمانی که یکی از خطوط روند شکسته شود و قیمت روند خود را به بیرون از مثلث ادامه دهد.

الگوی مثلث صعودی

الگوی مثلث صعودی زمانی شکل میگیرد که خط روند بالایی افقی و خط روند پایینی صعودی باشد. این الگو نشاندهندۀ افزایش قدرت خریداران است و معمولاً بهعنوان یک الگوی ادامهدهنده صعودی شناخته میشود. در این حالت، قیمت بهتدریج بهسمت بالا حرکت میکند و پساز شکستن خط روند بالایی به روند صعودی خود ادامه میدهد.

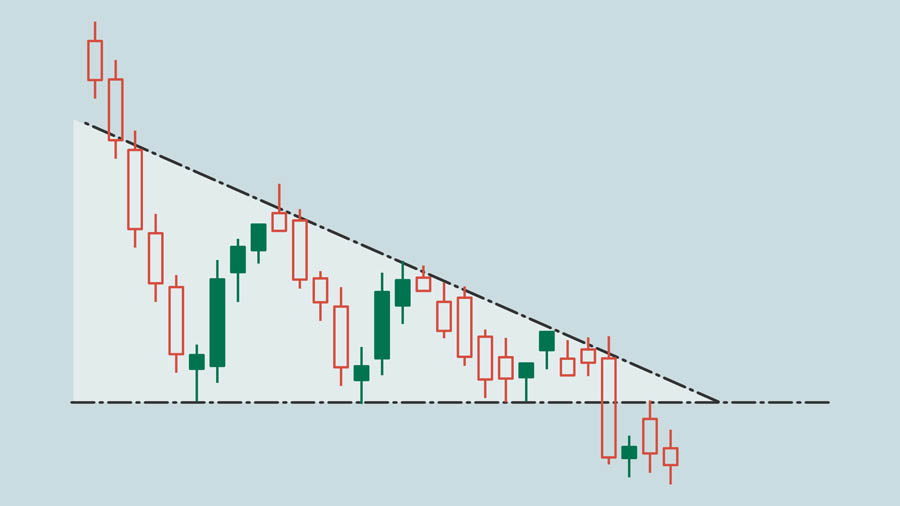

الگوی مثلث نزولی

الگوی مثلث نزولی زمانی شکل میگیرد که خط روند پایینی افقی و خط روند بالایی نزولی باشد. این الگو نشاندهندۀ افزایش قدرت فروشندگان است و معمولاً بهعنوان یک الگوی ادامهدهنده نزولی شناخته میشود. در این حالت، قیمت بهتدریج بهسمت پایین حرکت میکند و پساز شکستن خط روند پایینی به روند نزولی خود ادامه میدهد.

الگوی مثلث انبساطی

الگوی مثلث انبساطی یا پهن شونده زمانی شکل میگیرد که دو خط روند از یکدیگر دور میشوند. این الگو نشاندهندۀ نوسانات شدید در بازار است و معمولاً بهعنوان یک الگوی بازگشتی شناخته میشود. در این حالت، قیمت بهطور مداوم سقفهای بالاتر و کفهای پایینتر را تشکیل میدهد و نوسانات قیمتی افزایش پیدا میکند.

استراتژی ورود به الگوی مثلث

الگوی مثلث یکی از الگوهای مهم در تحلیل تکنیکال است که به تریدرها کمک میکند تا نقاط ورود و خروج مناسب را در بازار پیدا کنند. برای ورود به معامله با استفاده از الگوی مثلث، چندین استراتژی مختلف وجود دارد که میتواند باعث شود تا معاملهگران بهترین زمان برای ورود به بازار را شناسایی کنند. در ادامه به بررسی استراتژی ورود به الگوی مثلث در پرایس اکشن میپردازیم:

شکست خط روند

یکی از مهمترین استراتژیها برای ورود به الگوی مثلث، انتظار برای شکست خط روند است. زمانی که قیمت یکی از خطوط روند را بشکند، نشاندهندۀ تغییر در تعادل بین خریداران و فروشندگان است و میتواند سیگنالی برای ورود به معامله باشد. برای مثال در الگوی مثلث صعودی، شکست خط روند بالایی میتواند نشاندهندۀ ادامه روند صعودی باشد.

برخی از معاملهگران ترجیح میدهند پیشاز شکست خطوط روند وارد معامله شوند. این استراتژی شامل ورود به معامله در نزدیکی خطوط روند است به این امید که قیمت بهسمت خط روند دیگر حرکت کند. این روش ریسک بیشتری دارد؛ اما میتواند سود بیشتری نیز بههمراه داشته باشد.

تأیید حجم معاملات

تأیید حجم معاملات یکی از ابزارهای کلیدی در تحلیل تکنیکال است که میتواند به معاملهگران کمک کند تا تصمیمات بهتری بگیرند. حجم معاملات نشاندهندۀ تعداد قراردادها یا سهامهایی است که در یک بازه زمانی مشخص معامله میشوند و میتواند اطلاعات ارزشمندی درباره روند بازار و فرصتهای معاملاتی فراهم کند.

یکی از مهمترین کاربردهای حجم معاملات، تأیید شکست خط روند است. زمانی که قیمت یکی از خطوط روند را بشکند، افزایش حجم معاملات نشاندهندۀ قدرت حرکت قیمت است. این افزایش حجم نشان میدهد که تعداد زیادی از معاملهگران به این حرکت پیوستهاند و احتمال ادامه روند بیشتر است.

حجم معاملات میتواند به تأیید یا رد روندهای بازار کمک کند. زمانی که حجم معاملات در طول یک روند صعودی افزایش یابد، نشاندهندۀ فشار خرید قوی و تأیید روند صعودی است. بههمینترتیب، افزایش حجم معاملات در طول یک روند نزولی نشاندهندۀ فشار فروش قوی و تأیید روند نزولی است. همچنین تغییرات غیرعادی در حجم معاملات میتواند نشاندهندۀ بازگشت روند باشد.

استفاده از اندیکاتورها

استفاده از اندیکاتورهای تکنیکال در معاملات فارکس میتواند به تریدرها کمک کند تا در معامله با الگوی مثلث در پرایس اکشن تصمیمات بهتری بگیرند و نقاط ورود و خروج مناسبی را شناسایی کنند. در ادامه به بررسی چند اندیکاتور مهم و نحوه استفاده از آنها میپردازیم:

میانگین متحرک (Moving Average)

میانگین متحرک یکی از سادهترین و پرکاربردترین اندیکاتورهای تکنیکال است. این اندیکاتور با محاسبه میانگین قیمت در یک دوره زمانی مشخص به تریدرها کمک میکند تا روند کلی بازار را شناسایی کنند. برای مثال، اگر میانگین متحرک کوتاهمدت بالاتر از میانگین متحرک بلندمدت باشد، نشانهای از روند صعودی است.

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی یک اندیکاتور مومنتوم است که به اندازهگیری میزان سرعت و تغییرات قیمت میپردازد. این اندیکاتور معمولاً بین ۰ تا ۱۰۰ نوسان میکند و مقادیر بالای ۷۰ نشاندهندۀ وضعیت خرید بیشازحد و مقادیر زیر ۳۰ نشاندهندۀ وضعیت فروش بیشازحد است. تریدرها میتوانند از این اطلاعات برای شناسایی نقاط بازگشت احتمالی استفاده کنند.

مکدی (MACD)

مکدی یک اندیکاتور مومنتوم و روند است که از دو میانگین متحرک تشکیل شده است. این اندیکاتور به تریدرها کمک میکند تا تغییرات در قدرت، جهت، مومنتوم و مدت زمان یک روند را شناسایی کنند. تقاطع خط مکدی با خط سیگنال میتواند سیگنالی برای ورود یا خروج از معامله باشد.

استفاده از اندیکاتورها در ترکیب با یکدیگر

استفاده از چندین اندیکاتور بهصورت همزمان میتواند به تریدرها کمک کند تا سیگنالهای قویتری دریافت کنند. برای مثال، ترکیب میانگین متحرک با RSI و مکدی به شناسایی نقاط ورود و خروج مناسب کمک میکند. همچنین، استفاده از اندیکاتورهای مختلف به کاهش سیگنالهای نادرست کمک خواهد کرد و دقت تحلیلها را افزایش میدهد.

مدیریت ریسک

مدیریت ریسک یکی از اصول اساسی و حیاتی در معاملات فارکس و بهخصوص الگوی مثلث در پرایس اکشن است. در ادامه به بررسی چندین استراتژی و ابزار مهم در مدیریت ریسک میپردازیم:

استفاده از استاپ لاس (Stop Loss)

استاپ لاس به تریدرها کمک میکند تا ضررهای خود را محدود کنند. با تعیین یک سطح قیمتی مشخص که در صورت رسیدن به آن، معامله بهطور خودکار بسته میشود، تریدرها میتوانند از ضررهای بزرگ جلوگیری کنند. این ابزار بهویژه در بازارهای پرنوسان مانند فارکس بسیار مفید است.

نسبت ریسک به ریوارد (Risk-Reward Ratio)

تعیین نسبت ریسک به ریوارد مناسب یکی دیگر از اصول مهم در مدیریت ریسک است. این نسبت نشان میدهد که تریدرها چقدر حاضرند برای کسب یک سود مشخص، ریسک کنند. برای مثال، اگر نسبت ریسک به ریوارد ۱:۳ باشد، تریدر حاضر است ۱ دلار ریسک کند تا ۳ دلار سود کسب کند. تعیین این نسبت به تریدرها کمک میکند تا معاملات خود را بهتر مدیریت کنند و از ورود به معاملات با ریسک بالا جلوگیری کنند.

کنترل احساسات (Emotional Control)

کنترل احساسات یکی دیگر از جنبههای مهم مدیریت ریسک است. تریدرها باید بتوانند احساسات خود را در هنگام معامله با الگوی مثلث در پرایس اکشن کنترل کنند. داشتن یک برنامه معاملاتی مشخص و پایبندی به آن باعث میشود تا تریدرها احساسات خود را بهتر مدیریت کنند.

خدمات فورافایکس

پراپ فرم فورافایکس (FORFX) یکی از شرکتهای پیشرو و بهترین سایت پراپ تریدینگ است که به معاملهگران کمک میکند تا بدون نیاز به سرمایهگذاری اولیه در بازارهای مالی فعالیت کنند و سود ببرند. این شرکت با ارائه خدمات متنوع و نوآورانه، باعث میشود تا تریدرها مهارتهای خود را ارتقا دهند و به موفقیتهای بیشتری دست پیدا کنند. در ادامه به بررسی خدمات و ویژگیهای این پراپ فرم میپردازیم:

حسابهای معاملاتی متنوع

فورافایکس دو نوع حساب معاملاتی اصلی ارائه میدهد: حساب لایو و حساب دمو. در حساب لایو، معاملهگران میتوانند بدون پرداخت هزینه اولیه، یک حساب واقعی باز کنند و با سرمایه شرکت به معامله میپردازند. در حساب دمو، معاملهگران با خرید یک حساب آزمایشی وارد چالش دومرحلهای میشوند و پساز گذراندن آن، سرمایه دریافت میکنند.

یکی دیگر از ویژگیهای پراپ فرم فورافایکس، همکاری با بروکر اپوفایننس است. بروکر Opofinance بهتازگی مجوز ASIC را دریافت کرده است. ASIC یکی از معتبرترین نهادهای نظارتی در دنیای مالی است.

تقسیم سود

یکی از ویژگیهای برجسته فورافایکس، تقسیم سود به نفع معاملهگران است. در این پراپ فرم، سهم معاملهگران از سود کلی ۸۰ درصد است که در پایان چالش به آنها تعلق میگیرد. این موضوع به معاملهگران انگیزه میدهد تا بادقت و استراتژیهای مناسب، معاملات خود را انجام دهند.

چه تفاوتی بین الگوی مثلث و الگوی پرچم وجود دارد؟

الگوی مثلث، تثبیت قیمت در یک محدوده همگرا را نشان میدهد، درحالیکه الگوی پرچم نشاندهندۀ تثبیت قیمت در یک کانال موازی است.

آیا الگوی مثلث در همه بازارها قابلاستفاده است؟

بله، الگوی مثلث در بازارهای مختلف از جمله فارکس، سهام، کالاها و ارزهای دیجیتال قابلاستفاده است.

چه مدت زمانی برای تشکیل الگوی مثلث لازم است؟

مدت زمان تشکیل الگوی مثلث میتواند متفاوت باشد و از چند هفته تا چند ماه طول بکشد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟